“平时注入一滴水,难时拥有太平洋”太平洋保险一直希望树立如广告中描述的形象,在客户艰难险阻时,成为坚强后盾,但现实中似乎却并非如此。

变相形成高额利息

近日,陈先生反映称,自己办理太平洋保险的“太享贷”业务时,被变现搭售保险并且遭到催收。

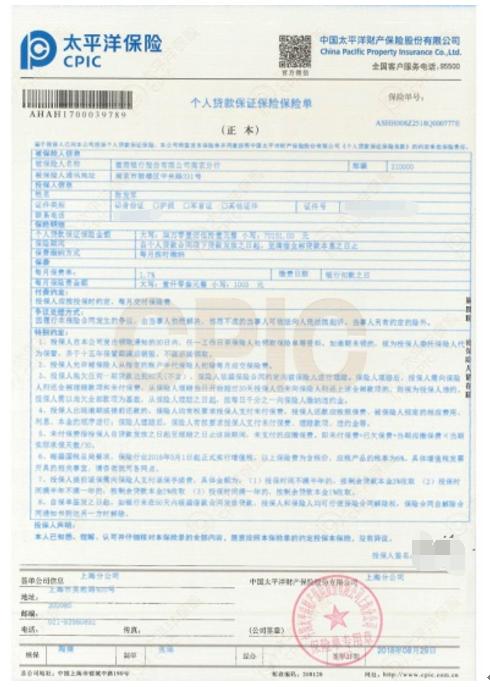

据陈先生介绍,自己是一名小企业主,曾在太平洋买过一份汽车保险,所以会经常收到推销贷款产品的短信或电话。2018年底陈先生因资金周转困难,用“车主信用贷”在太平洋保险做抵押贷款,贷款共5.9万元,分36期还款,每月还款2800元,等额本息的方式还款。

陈先生还告诉记者,当时贷款的时候曾与太平洋保险签署过纸质合同,不过这份合同并不是一式两份借贷双方各留存一份,而是仅一份且还被太平洋保险收去,此外每次还钱都是转给业务员。

2019年底,陈先生跟业务员核对剩余还款金额时被告知还有62590元未还。陈先生说:“我当时吓了一跳,这远远高于贷款时业务员跟我说的不到1分的利息,6万不到的本金得还超10万元,将近翻倍了,这是多么高的利息啊!”

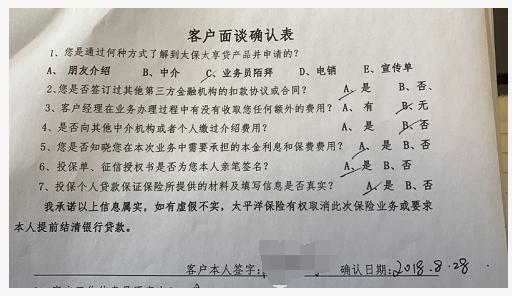

更让陈先生惊讶的是,在毫不知情的情况下他竟然还被购买了一份保险,每月还贷的2800元,其实只有1800元是还银行的本金和利息,其余1040块钱是向太平洋保险缴纳保费。这些不仅之前没有得到告知,之后也没有开具发票或签相应合同。

“我只是申请贷款,什么时候买过保险了,这明显在我不知情的情况下,违反银保监会有关贷款政策,强制搭售的贷款保险,这些行为都是违法的”陈先生气愤的说到。

2019年12月陈先生决定与太平洋保险协商终止合同。陈先生说他的诉求很简单,就是可以将剩余贷款一次性结清,太平洋保险归还非法所得保险款。

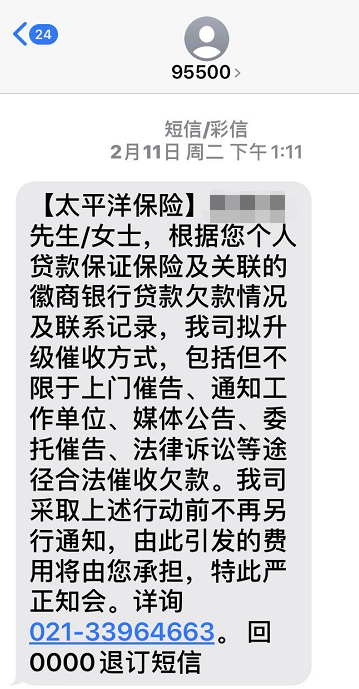

让陈先生始料未及的是太平洋保险不但不予理睬,还经常打电话发短信威胁恐吓,“他们有的时候半夜打电话,所有亲戚朋友都不打过,而且在电话里还威胁。”

客服说法不一互相推诿

据太平洋保险官网资料,目前主要有两只贷款产品,一只是寿险推出的“保单贷款”,另一只是产险推出的“太享贷”。

所谓保单贷款,指投保人与保险公司约定一项保险条款,在投保人有资金急需时,可以保单作为质押物,向保险公司申请贷款。保险公司在保单已具有的现金价值的范围内,向投保人提供贷款。

“太享贷”是太平洋保险推出的一款帮助全社会优质授薪人士、中小企业主获得金融机构无抵押贷款的个人信用保证保险产品。

针对上述消费者的问题,凤凰网财经记者联系了太平洋保险公司。太平洋寿险的客服人员表示,目前针对保单贷款大部分地区贷款利率是6.0%,此外对疫情严重地区,如湖北、浙江和广东等10家分公司,做了利率的调整,当前优惠保单利率为5.9%。

太平洋寿险客服还表示,不排除有一些客户拿保单去银行贷款,而客户拿着自己的保单去银行信用贷款跟客户以保单现金价值跟保险公司直接贷款这是两回事。此外,保单贷款不会涉及到给银行利息,客户借保险公司多少钱就还多少钱,只跟保险公司产生资金往来关系。所以,上述的案例要给银行付利息,还要给保险公司付利息,可以确定不是寿险的业务。

随后凤凰网财经又拨通了太平洋财险的客服电话咨询“太享贷”业务。据客服人员介绍, “太享贷”用户贷款多由业务员直接对接沟通。目前月利率在零点几到1.8%之间不等,需要根据用户的综合资质去评。

此外,“太享贷”的放款是与银行合作,太平洋保险并不放款。用户还款分为两部分,一部分是银行收取的本金和利息,一部分是太平洋保险收取的保费,这两部分加起来才是“太享贷”的总利息。

至于这部分保费承保的是什么客服则解释称,“用户贷款是由太平洋保险承保银行放款,如果用户出现逾期则由太平洋保险直接赔付银行。不过因为是银行的放款,所以用户一旦出现逾期的情况还是会影响个人征信。”

当记者问到既然用户在太平洋保险对自己的贷款进行了投保,那么这份投保对客户的到底起到什么保护作用的时候,太平洋保险客服则挂断了电话。

高额利息是否违规?

针对上述焦点疑问,凤凰网财经邀请业内法律专家进行相关解读。

首先,高额利息是否违规? 2015年8月6日最高人民法院公布《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(简称“《借贷规定》”明确废止了《最高人民法院关于人民法院审理借贷案件的若干意见》(简称“《借贷意见》”),并且“四倍利率”从此退出历史舞台,代之以“年利率 24%”作为民间借贷合法利率的上限,并规定超过年利率24%至36%之间为自然债务,而超过年利率36%部分则无效。但是需要注意:保单质押贷款非民间借贷。且即使按照月利率 1.8%来算,并未超过 24%。

此外,根据中国人民银行的规定,金融机构(城乡信用社除外)贷款利率没有上限。《中国人民银行关于调整金融机构存、贷款利率的通知》(银发[2004]251 号)明确规定,金融机构(城乡信用社除外)贷款利率不再设定上限,其中商业银行贷款和政策性银行按商业化管理的贷款,其利率不再实行上限管理,城市信用社和农村信用社贷款利率仍实行上限管理。

这一规定,也被最高人民法院在其所作出的判决文书中所认可。比如,最高人民法院在(2012)民二终字第131 号民事判决中认为: “因中国人民银行在 2004 年即发布通知取消了贷款利率上限的限定,明确实际合同利率可以由当事人在符合下限的情况下协商确定,故当事人在合同约定的利率可以高于银行基准年贷款利率标准。

从这个角度来看,无论陈先生3年近翻倍的贷款利息,还是“太享贷”客服所说的月利率1.8%,按照法律规定若事先在合同中约定都不算违规。

但陈先生贷款时业务员承诺利息到底是多少?又为何只有一份合同?还存在诸多疑问。

其次,催收是否违规?法律专家表示,对于什么情况下拨打紧急联系人电话,以合同约定为准。若合同中未能做相应的限制,则在无法联系到借款方时拨打紧急联系人电话无可厚非。 但是拨打电话催收款项时,应当以事实为依据,不可造谣、威胁恐吓或者诋毁名誉的行为。

当前,陈先生诉求是 “尽快将剩余贷款一次性结清”和“太平洋保险归还非法所得保险款”诉求。

法律专家表示,提前还贷首先要向银行提出申请,不同的金融机构有着不同的规定。具体应当按照合同规定。若合同中已经约定了提前清偿需要支付违约金,则消费者可能需要支付相关赔偿。

太平洋保险归还非法所得保险款,法律专家则认为需要看保险公司是否未履行告知说明义务,此前未履行该义务被处罚的案例较多。根据《中华人民共和国保险法》第一百一十六条保险公司及其工作人员在保险业务活动中不得有下列行为:(一)欺骗投保人、被保险人或者受益人;(二)对投保人隐瞒与保险合同有关的重要情况。

双方达成初步解决方案

据凤凰网财经了解,太平洋保险和陈先生已就该事件进行进一步沟通。

太平洋保险表示,为避免投诉升级,曾多次与陈先生进行沟通,解释了银行贷款与保证保险的关系,并再次告知保险费率的合法合规性。

据太平洋保险反馈,银行合同在客户手机上可查询,签约时均告知客户。保险合同明确说明保费构成,由客户本人签字确认,并手持保单合同进行合影。

对于陈先生为何没有拿到合同,双方各执一词。太平洋保险解释称,在放款前不会给到客户(签约完成后,还有相关电话核实和实地的过程),放款后1个月内,客户可以到门店进行领取,签约时确定进行告知,目前合同也在上海分部,客户并未来取。不过陈先生称并未接到电话通知,到任何门店领取合同。

此外,太平洋保险表示,陈先生要求退还保费,在沟通过程中称“业务人员只告知每月还款2800余元,业务员并未明确告知其中1000余元为信用保险的保费,因视力不佳未看清保单保费为每月1003元”。但是陈先生未提供实质性证据,且有客户本人亲笔签字为证,所以并不能满足其要求。

3月12日,据凤凰网财经独家获悉获悉,太平洋保险和陈先生已就该事件并达成初步解决方案,陈先生将一次性结清贷款。后续凤凰网财经还将进一步跟踪此事。