凉凉柠檬 | 文

最近,海银财富再拓区域版图,在台州、武汉等区域,分支机构相继成立,进击的步伐似乎未曾受到此前五牛上海中城国际大厦私募股权投资基金延期兑付事件的影响。

投资人消息称:该产品原来的本金只能拿回9%,剩下部分则被推迟至2021年2月20日前。

该消息一出,海银财富原本表面的风平浪静被打破,原本“高大上”的第三方财富管理公司瞬间被推上风口浪尖,其背后面纱也一并被扯开。

一场结局惨淡的接盘

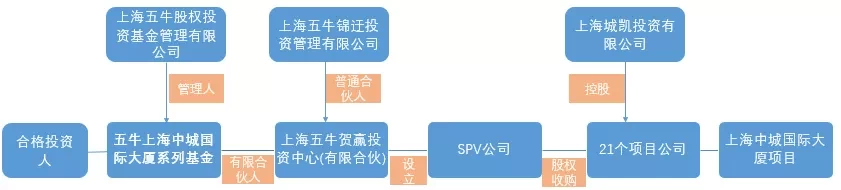

根据公开资料显示,2017年4月到5月,五牛上海中城国际大厦私募股权投资基金系列产品相继成立,投向上海中城国际大厦并购项目,投资周期三年。

投资人将资金交给五牛中城国际大厦私募股权投资基金后,通过上海五牛贺赢投资中心设立SPV公司进行股权收购,最终通过21个项目公司再投向上海中城国际大厦项目。

五牛上海中城国际大厦私募股权投资基金项目结构关系图

按照之前的测算和宣传,中城国际大厦写字楼能按每平米9万元以上的价格出售。而,如今产品到期后,出售价格只有6.8万每平米,扣除各种费用,三年下来,项目收益率只有0.1%左右,可实现盈利约为23.9万元。

上海本地的项目本身就是个很好的噱头,该类项目比较容易募集资金,按理说不至于出现如此窘迫的局面。

五牛基金实质上是接了另一家地产基金,而这个上家是地产界的一个联盟,也是一家房地产私募投资管理机构——中城投资。

2013年底,中城投资18.08亿元从嘉凯城手中接下24层的“嘉凯城大厦”。2015年1月,将其中3层以2.87亿元出售给意大利费列罗集团。2017年4月之后,五牛基金以19.52亿元接手剩下的21层。从接手和出售之间的价差粗略估算,中城投资持有期间获取4.31亿元的溢价回报,年均收益率高达8%。

但,实则“金玉其外败絮其中”。中城投资在2014-2016年净利润规模整体下行,2016年增速同比下降19.7%。与之相对应的是,经营活动现金流的缩减,2016年经营现金流触及0.34亿元,同年,筹资活动现金流金额为-31.68亿元。

2013-2018年中城投资净利润变动趋势(单位:亿元,%)

2013-2018年中城投资现金流变动趋势(单位:亿元,%)

再看,该项目的实际运营主体——城凯投资,在2014-2016年期间更是高负债经营,2016年16.01亿元的资产,负债17.72亿元,资不抵债,三年业绩亏损,前两年经营现金流均为负。

2014-2016年城凯投资的资产和负债规模(单位:亿元)

2014-2016年城凯投资的净利润和现金流(单位:亿元)

很显然,通过持有写字楼运营出租没赚过钱,而且中城投资原打算2018-2019年脱手,只是没想到五牛基金突然杀入,接了这赔钱的项目,也给了中城投资还债的资金。

根据银海财富的资料,五牛基金收购大厦的19.52亿元款项中,9.76亿元是银行贷款,年利息近6000万。而,五牛基金收购起点出租率为68.5%,相较高峰期下降近30%,这意味着租金收入大幅下滑。

大幅缩水的营收难以承载银行利息+地产基金的高额运作成本。其实,早在2016年时,潘石屹卖掉上海浦东的SOHO世纪广场和李嘉诚200亿抛售上海世纪汇广场,已经释放出上海商业地产、写字楼投资价值长期降低的趋势信息,加之商业地产的退出不是容易的事,且退出时间较长,对投资人的资金要求很高。

而此时,五牛基金的突然闯入,只能说是接下早已暗藏危机的惨淡结局。

接盘匹凸匹,揭海银系冰山一角

该产品的暴雷在很大程度上,源于管理层决策的失误。这也将大众的目光聚焦到海银财富及其背后的“海银系”,由此也离不开旗下频繁蹭热点改名的上市公司——ST岩石。

而,这一切要从奇葩的资本玩家鲜言(曾经匹凸匹的实控人)说起。

鲜言

2012年之前,鲜言从事的职业包括投资咨询公司董事、资产管理公司董事、律师事务所律师。而在2012年8月,他摇身一变成了多伦股份的实控人。

这一步走的早有筹谋布局。2011年,鲜言成立了两家特殊目的公司。次年5月,通过这两家公司分别以2亿元和1.4亿元的价格收购多伦股份实控人的51%和49%股权,实现对多伦多股份间接持股11.75%,意味着鲜言仅用3.4亿元控制了25亿元市值的多伦股份。

实控多伦股份后,鲜言未给公司业务发展注入新鲜血液,相对于经营主业,他更热衷于利用消息炒作提升市值。

2014年11月,公司官宣:公司将易主,鲜言拟作价4亿元转让其5.87%股权给自然人殷群。消息一出,公司股价开始上扬,但此后再无事情进展消息,上交所问询下,多伦股份表示:殷群未能按照约定支付股权转让款,公司实控人不变。

次年,在互联网金融受资本市场热捧,P2P网贷大热之际,多伦股份扬言要转型为国内首家互联网金融上市公司,并宣布更名计划,取P2P谐音“匹凸匹”,一时成为股市的“奇葩”妖股。

但市场很买账,仅这则消息,就给当时的多伦股份带来了6个涨停板,市值增长超过70%。

铁打的套路。鲜言虽然扬言做P2P业务,但是公司年报显示,P2P相关业务毫无进展,主营仍是房地产,因此也多次收上交所问询函。

2015年7月开始,韩啸旗下的五牛亥尊增持匹凸匹的股票,最终持有9.98%总股本。同年12月,五牛基金与鲜言签8亿元的股权交割协议,由此,“海银系”成为匹凸匹的实控人。

海银系的接盘看似突然,实则不然。海银系掌门人韩宏伟和鲜言同为商学院的同学,关系匪浅。早在2014年下半年,海银系下的海银财富多次调研P2P、众筹等新兴互联网金融领域,并一直有上市规划。

有消息人士也曾透露:韩宏伟本来考虑让海银财富在中国香港或美国纳斯达克上市。不过,中概股在海外市场表现平淡。韩宏伟对匹凸匹的兴趣,和鲜言有直接关系。

到此,海银系接盘匹凸匹的前因后果一目了然。然而该事件所见仅为海银系的冰山一角。

首先,实控匹凸匹的过程中,海银金控出资70%,自然人股东韩啸出资30%。而海银金融30%和70%的股权持有人分别为韩啸及其父韩宏伟。同时,与五牛共同参与举牌的五牛亥尊、五牛御勉均为五牛子公司,而其实控人依然是韩啸及韩宏伟。

其次,海银财富与上海银领金融服务公司同为韩宏伟实控的豫商集团子公司。海银财富实控人为韩宏伟的妻子王沛。而上海银领金融的股权结构中自然人王滇持有公司70%股份。有消息人士透露,王沛、王滇为姐妹关系。

此外,海银系在2014年互联网金融兴盛之际开枝散叶,韩氏父子大肆举牌A股上市公司,控制着包括各类基金公司、财富管理公司、互金平台、小贷公司、担保公司等超过千家公司,短短几年时间内构建了一个庞大的金融版图。

由此可见,业内所称的“海银系”实则是一条错综复杂股权结构的资本链条,而背后实则是一条利益链条,而手握这条利益链的正是韩宏伟。

金融版图隐忧不断,新业务相继折戟

快速扩充的海银系金融帝国,似乎远没有市场想象的那么坚固。

资管新规和去杠杆的严监管下,海银系旗下部分重要平台停摆。2017年《投资有道》杂志报道:P2P平台“海银会”存在无视互金平台限额令、涉嫌关联交易、超额发标等多项违规行为。

2018年4月,海银会停止发售新标的,P2P业务戛然而止。折戟P2P后,把目光瞄准了“高毛利”的白酒产业。

2018年年初,海银集团宣布,计划用5年时间在遵义投资500亿元打造10万吨级别酱香型现代化白酒产业园,并通过并购数家遵义白酒产业达总产能5万吨。

2018-2019年,海银集团开启疯狂收购模式,先收购贵州仁怀市酒坊酒业,成立贵州贵酿酒业有限公司,再收购贵州贵酒云电子商务有限公司85%的股权,试水白酒销售行业。收购贵州高酱酒业有限公司,以扩产能。10月,再以超3亿元的价格拿到章贡酒业95%股权以及长江实业95%股权。

而在今年6月,国内酒类流通行业的头部企业名品世家的公告表明,原来去年10月五牛投资已开始洽谈收购名品世家公司股权。

但其后7月,宝德股份一纸公告称:公司签署股权转让意向协议,拟收购名品世家不低于52.96%的股份,并争取促成100%股权转让。

由此,“海银系”的收购计划显然已告终结。

近两年,海银布局白酒收购动作不断,也曾公开表示:要用五年时间做到白酒行业第五名。业内人士指出,按白酒行业现有格局,达成这一目标年销售规模至少在150亿元以上。

然而,从目前公布的财务数据来看,2019年公司仅实现白酒销售业务收入517.84万,白酒营业成本346万元,可见海银系重金打造的白酒产业仍在烧钱阶段,实际销售规模与营收目标相差较大。

2019年ST岩石的白酒业务经营状况(单位:亿元,%)

ST岩石的白酒业务发展目前依然是前途漫漫,加之白酒行业的竞争格局,想要在白酒行业占据一席之地并非易事。

海银财富此次的暴雷,除了管理决策的战略失误外,也是上海商业地产项目长期走弱趋势下的结果。

此番暴雷浪潮过后,神一样存在的海银,是否在裸泳,以及跨越式的行业布局能否如豪言壮志一般振奋人心,拭目以待。