前言

网红经济(颜值经济)的发展以及影视明星的公众效应潜移默化地驱动着微整形行业发展,而中国居民可支配收入逐步提升、整容低龄化、人口老龄化加剧了微整形的消费群体的扩大。

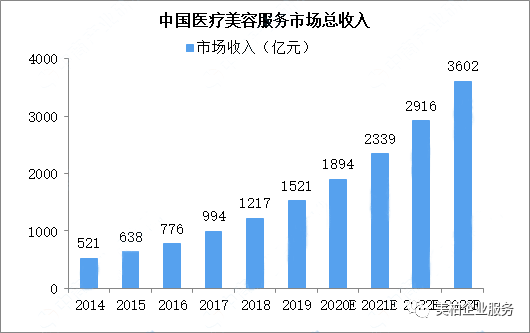

据卫健委数据统计发现,2014年中国医美服务市场总收入达到 521亿元 ,到2019年增长至 1521亿元 。国内对于医美的需求逐年增长,预计在2023年国内医美服务市场总收入将会达到 3601亿元 。

▲图1:中国医疗美容服务市场总收入

数据来源:卫健委、美柏医健整理

与此同时,中国制药企业积极布局医美市场,尤其是在 4+7全国集采 的大背景下,为了不受严肃医疗医保政策影响,药企进军非严肃医疗领域,寻求差异化成为企业转型突破的另一增长点。

01

中国医美市场渗透率低增速快

Zion Market Research 2017年发布的报告显示,全球抗衰老市场规模2018年将达1770亿美元,2021年将达到2160亿美元,同比增长7.5%【1】。

▲图2:全球抗衰老市场规模及增速(亿美元)

资料来源:Zion Market Research , 安信证券研究中心

具体到中国市场,福布斯数据统计,中国抗衰老市场已经达到 45亿元 规模,但仍有1000亿元的发展空间。2018年国际美容整形外科学会(ISAPS, International Society of Aesthetic Plastic Surgery)发布的《2018 ISAPS Global Statistics》数据显示,整形最多的十个国家中美国、巴西在全球整形总次数中占有28.4%的份额,剩下来的八个国家则是墨西哥、德国、印度、意大利、阿根廷、哥伦比亚、澳大利亚和泰国。巴西在整形手术方面升至全球第一,美国则在全球非手术整形上面位居第一, 中国市场因起步晚、渗透率低并未列入前十,同时也反应未来中国市场增长潜力巨大。

▲图3:2018全球整形最多的十个国家(以实际收到调研问卷统计)

资料来源:2018 ISAPS Global Statistics【2】

对于抵抗衰老,延缓因细胞再生能力变差导致的胶原蛋白流失和皮肤下垂,主要有三种方式:

1、较为温和保守的护肤品保健品。 包括但不限于护肤品、各类家用美容仪器和前些年发达国家流行起来的抗糖丸、胶原蛋白口服液等产品,雅诗兰黛、兰蔻、Lamer、La Prairie等国际知名护肤品牌,都设有抗衰的专线产品;

2、近几年敏感肌“成分党”带动的药妆产品。 由于药妆成本主打安全+有效,因此深受敏感肌和“成分党”的认可,代表品牌有理肤泉、薇诺娜、玉泽、颐莲、润百颜等;

3、效果最明显的医美治疗。 医美产品的使用需要到专业的医疗机构(三甲医院整形科、医美整形机构)接受治疗,包含受女性青睐的肉毒素、玻尿酸、注射胶原蛋白、医用器械祛斑紧致皮肤、减肥产品、外科整形手术等。因外科整形市场主要源于医生手术收入,上游企业市场容量相对较小,本文将对治疗方案多元化,上游布局企业众多的前三部分进行盘点,依次为 ①肉毒毒素、②玻尿酸、③注射胶原蛋白及刺激再生产品。

02

肉毒素:打破垄断众多玩家涌入

1

肉毒产品市场位列第一

中国非手术类整形市场中,以玻尿酸和肉毒素为主导的注射型非手术项目成为推动全球医美行业加速扩张的主要动力。根据2018年11月1日国际美容整形外科学会(ISAPS, International Society of Aesthetic Plastic Surgery)发布的《2017 Full Global Survey Results》(2017年全球整体调查报告)数据显示,在全球整形市场排前十大的整形国家的数据中显示,肉毒毒素类占非手术类治疗总量的39,9%位居第一,玻尿酸注射占比26.1%位列第二【3】。

图4:全球前10整形国家非手术类治疗数量排行

资料来源:ISAPS-2017 Full Global Survey Results, 美柏医健

肉毒毒素(BTX)是一种肉毒杆菌分泌的毒性蛋白质,具有较强的神经毒性。肉毒毒素通过拮抗作用使得肌肉保持松弛来达到除皱美容效果,一共有A到G七个亚型,其中A、B型可用作注射型肉毒毒素,A型效力最强,也是目前应用最广泛的肉毒毒素,B型主要用于对A型肉毒毒素产生抗体的患者(笔者在2019年接触海外一家A-G型全类型肉毒杆菌企业,其产品布局广泛有望打破目前市场以A型肉毒为主的单一市场格局)。

肉毒毒素注射之所以占据非手术类第一市场,因其是一种 可逆的、反复消费 的“快餐美容”产品,主要用于肌肉痉挛和除皱。肉毒毒素在医美方面的应用主要是肌肉痉挛和除皱纹,由于肉毒毒素对肌肉的作用是暂时和可逆的,注射效果维持时间一般为 3-6个月 ,在皱纹复发和肌肉增大后可再次注射,时隔时间一般在6个月左右。

2

中国已获批3款肉毒产品

因其属于国家管制的神经毒麻产品,市场长期被艾尔建的保妥适、中国生物(兰州生物)衡力两家企业独享市场,同时因行业监管存在灰色地带,大量未在中国获批的产品占据中低端市场,2020年6月,正当中国还处在疫情防控阶段,一则重磅消息在医美圈传开,博福-益普生(天津)制药有限公司的“注射用A型肉毒毒素(Dysport 50U)”正式获NMPA批准上市,打破中国肉毒12年未获批的沉寂。自此,中国肉毒市场进入三足鼎立时代。

▲图5:中国目前获批肉毒毒素

资料来源:NMPA国家药品监督管理局,美柏医健整理

图6:中国目前获批肉毒产品三家企业

资料来源:公开资料,美柏医健整理

3

多款肉毒在中国积极开展临床试验

目前国内有华熙生物、四环制药、爱美客等多个企业与国外肉毒素厂家合作,正在国内开展的“注射用A型肉毒毒素”临床试验,有多个产品已经进行到试验分期3期阶段。其中包括复星医药与Revance合作的RT002,华熙生物与Medytox合作的Meditoxin,爱美客与韩国Huons合作的Hutox,大熊制药Daewoong的Nabota,四环制药与Hugel合作的Botulax,Merz的Xeomin等。

▲图7:中国已申请临床肉毒企业

资料来源:公开资料,美柏医健

而复星医药2020年6月29号刚获得药监局受理的RT002,是2018年12月 复星医药从Revance引进,并支付至多8,800 万美元的许可费用以及支付相应的销售里程碑款项。

▲图8:Revance与复星医药合作的产品临床获批

资料来源:NMPA, 美柏医健

因文章篇幅有限不做过多解读,下一篇行业研究我们将深挖中国与海外布局肉毒产品的企业。

▲图9:中国在审肉毒产品关系一览图

资料来源:公开资料,美柏医健

03

玻尿酸:竞争激烈本土品牌溢价能力弱

1

玻尿酸是一种天然保湿填充材料

透明质酸俗称玻尿酸(Hyaluronic Acid, HA),具有较高的临床应用价值,能够调节细胞增殖、迁移和分化,并具有天然的保湿作用,在医美、眼科、外科手术等具有广泛应用。玻尿酸广泛分布于人体的结缔组织、上皮组织和神经组织内,最早由美国哥伦比亚大学的KarlMeyer和JohnPalmer于1934年从牛眼玻璃体中被分离出来。透明质酸分子能够最大吸收 其重量1000倍的水分 ,可作为一种优质的保湿成分,被称为天然保湿因子。当然,玻尿酸强大的吸水能力在临床应用上也有弊端,具体我会在下一个章节“注射胶原蛋白”中举例。

2

华熙生物主导上游原料市场

全球玻尿酸原料市场稳步发展,2018年总销量达到500吨,预计2018-2023年仍将保持18.1%的年复合高增速。随着终端市场需求增加,市场渗透率提高和应用场景的拓展,全球玻尿酸市场仍有望维持较高增速。根据Frost&Sullivan的预测,到2023年,全球玻尿酸原料市场有望达到1150吨,2018-2023年复合增速预计保持在18.1%。2018年中国玻尿酸原料总销售额占全球总销量的86%,其中华熙生物是全球最大的玻尿酸生产及销售企业,2018年销量占比36%,远超排行第二的焦点生物(约12%)。

医药级玻尿酸原料药价格远高于化妆级和事物级。根据华熙生物招股说明书显示,华熙化妆品食品级玻尿酸原料2019Q1价格为2226元/kg和1370元/kg;滴眼液级玻尿酸2019Q1价格为1.7万元/kg;注射级最高,超10万元/kg。

▲图10:2018年各级别透明质酸原料销量与销售额关系

资料来源:华熙生物,调研数据,国元证券研究中心

3

玻尿酸终端产品竞争激烈,品牌溢价能力强

相较于国际市场,中国更青睐于玻尿酸。2018年中国医美注射类产品规模中,玻尿酸占比66.6%,同比增长53.1%,排名第二的为肉毒毒素,占比32.7%,同比增长90.6%【4】。如今中国已有14家海内外企业玻尿酸产品在NMPA获批,其中中国本土企业8家,他们分别是爱美客生物、华熙生物、昊海生物、蒙博润生物、科研生物、协和医疗、和康生物、常州药物研究所。

▲图11:中国医美玻尿酸产品中获得NMPA认证的企业

资料来源:弗若斯特沙利文,德勤财务咨询,申万宏源研究

在竞争激烈的玻尿酸市场,企业根据自身定位,分别从低价走量和高价保持净利润两个方向拓展市场。从市场销量来看,韩国LG的伊婉系列拔得头筹占据第一,昊海生物位居第二。

▲图12:2018年中国医美玻尿酸市场销量占比

资料来源:弗若斯特沙利文,美柏医健

从销售额来看,外资企业更具品牌溢价能力。尤其是艾尔建,销量仅占3.5%却可以获得19.4%的销售额位列第二,与其玻尿酸产品(乔雅登)定位奢侈品级最高端品牌密不可分。

▲图13:2018年中国医美玻尿酸市场销售额占比

资料来源:弗若斯特沙利文,美柏医健

同时也让我们看到,中国本土的玻尿酸企业从原料还是终端产品虽然占据市场,但是终端品牌溢价能力上 华熙生物、昊海生物、爱美客生物 等仍有发展空间,市场品牌推广策略优化是企业未来增长新引擎。

图14:中国玻尿酸市场TOP8企业

资料来源:公开资料,美柏医健整理

04

注射胶原蛋白:未被关注的蓝海市场

1

胶原蛋白比玻尿酸更自然

美国加州大学药学博士郑慧文教授说:“胶原蛋白是人体皮肤中的主要成分,皮肤中胶原蛋白占了72%,真皮中80%是胶原蛋白,胶原蛋白在皮肤中构成了一张细密的弹力网锁住水分,如支架般支撑着皮肤。胶原蛋白的流失,会导致支撑皮肤的弹力网断裂,皮肤组织萎缩、塌陷,形成空洞、缝隙,肌肤就会因此显现松弛、皱纹、干燥、粗糙、毛孔粗大、暗淡、色斑等衰老现象。”

对一般人来说,25岁以后体内的胶原蛋白就开始逐渐流失。尤其是女性,由于生理特点的原因流失的速度要比男性快数倍;随之,钙质也会流失。而针对更年期前后的女性补充骨胶原蛋白显得尤为重要。近年来,很多护肤品及药品厂商将目光投向胶原蛋白,相继开发了相关化妆品及口服液,但将胶原蛋白投入微整型领域的临床应用,目前获得药监局获批合法销售的只有两款,他们分别是是来自于 台湾双美的双美I号 和 长春博泰的肤美达 。

图15:中国已获批胶原蛋白产品

资料来源:NMPA官网,美柏医健整理

图16:中国已获批胶原蛋白企业

资料来源:公开资料,美柏医健整理

相较于玻尿酸, 胶原蛋白的注射使得皮肤显得更自然 ,避免出现网红脸中略显浮肿和僵硬的的“脬脬脸”,亦称“玻尿酸脸”。同时在某些特殊部位上有着玻尿酸无法满足的效果,如泪沟的填充,玻尿酸容易出现丁达尔现象,而胶原蛋白注射显得更自然。

2

刺激胶原蛋白再生引领医美新风尚

上文已经提到胶原蛋白相较于玻尿酸的优势,自然这个市场会被业内所关注。在此举例行业布局的三家企业。

①爱美客-宝尼达(已获批)

由北京爱美客公司研制的长效注射填充剂,它含有80%复合玻尿酸和20%微球。玻尿酸可起到支撑和填充作用,微球能不断刺激自身胶原生长,维持皮下胶原蛋白动态平衡,这也是宝尼达效果能长久维持的原因。

②汉福生物-爱贝芙(已获批)

是一款长效注射填充剂,由荷兰汉福生物科技公司(Hafod Bioscience GmbH)研发。它含有20%微球(微球假体)和80%胶原蛋白溶液,每毫升含600万个32-40微米的爱贝芙微球。

③华东医药-少女针伊莲丝Ellansé(注册中)

少女针伊莲丝Ellansé是英国 Sinclair 旗下的一款明星产品。Sinclair总部位于英国伦敦,是一家拥有全球领先的医美技术并全球化运营的专业医美公司。Sinclair的核心产品Silhouette埋线系列、Ellansé注射用长效微球,其技术水平均属于行业领先地位。伊莲丝Ellansé主要成分聚已内酯(PCL微晶球,一个是CMC载体), 少女针伊莲丝Ellansé见效比较快,CMC能够起到即刻填充支撑的效果,而PCL微晶球能刺激自身胶原蛋白的产生,1-3个月效果会更自然。

值得一提的是, 2018年11月8日,华东医药发布公告称,现金要约收购英国医美公司SinclairPharma全部股份交易已完成,收购价格为32便士/股,交易总额为15.2亿元人民币。

除此之外,国际上的注射胶原蛋白也备受青睐。就在上周(2020年8月初),美国一家为美容、食品等行业提供不含动物成分的胶原蛋白的 Geltor 获 9000 万美元融资。

Geltor 是一家胶原蛋白制造商,成立于2015年,总部位于美国旧金山,由 Alexander Lorestani 和 Nick Ouzounov 联合创立,旨在为消费者提供基于细胞培养的胶原蛋白。根据市场研究公司 Grand View Research 公布的数据显示,到2027年,全球胶原蛋白市场预计将达75亿美元,同期明胶市场的规模可达67亿美元。

05

结语

基于以上行业分析,我们认为中国医疗美容行业,特别是东方女性审美偏好面部改善的非手术类医疗美容行业仍然处于快速发展期,年复合增速超过20%。 华熙生物、昊海生物 等企业持续深耕专注医美领域,而诸如 华东医药、复星医药、四环医药 等企业加码医美赛道将中国医美市场增长持续提供新动力。而也在他们身上我们观察到,深入研究细分领域后,从 海外引进优质产品 (包含 复星医药License In Revance 以及 华东医药全资并购Sinclair )将为企业快速进入医美市场提供保证,无论是研发时间上的缩短,还是自身产品的保证,甚至是未来产品上市后的销售都会带来较多获益,可谓“一石三鸟”。而相对于传统制药行业,医美行业更偏年轻化、舆论化、更贴近时尚圈,运营相对市场化。因此一个有品牌故事的好标的,将是布局医美的重要基石。最后期待更多的中国本土企业在医美企业中崭露头角,为更多中国求美者带来更多福音!

本文作者:

戴有文,美柏医健中国区域商务拓展总监,专注医疗健康领域中国与海外的合作,与中国医药上市公司保持密切联系,洞悉行业跨境合作领域动向。

福利

在公众号《美柏企业服务》后台回复“医美”,可获取国际美容整形外科学会2019年12月3日发布的《2018 ISAPS Global Statistics》2018年全球医美调研报告PDF中文版及《ISAPS_2017_International_Study_Cosmetic_Procedures_NEW》2017年全球医美调研报告73页全文版本

资料来源:

1、《Anti-Aging (Baby Boomer, Generation X and Generation Y) Market, by product (Botox, Anti-Wrinkle Products, Anti-Stretch Mark Products, and Others), by Services (Anti-Pigmentation Therapy, Anti-Adult Acne Therapy, Breast Augmentation, Liposuction, Chemical Peel, Hair Restoration Treatment, and Others), by Device (Microdermabrasion, Laser Aesthetics, Anti-Cellulite Treatment and Anti-Aging Radio Frequency Devices) : Global Industry Perspective, Comprehensive Analysis, Size, Share, Growth, Segment, Trends and Forecast, 2015 – 2021》 Zion Market Research

2、《2018 ISAPS Global Statistics》Dec 3, 2019 国际美容整形外科学会2018年度数据报告

https://www.isaps.org/wp-content/uploads/2019/12/ISAPS-Global-Survey-2018-Press-Release-Chinese.new_.pdf

3、《2017 Full Global Survey Results》Nov 1, 2018 国际美容整形外科学会2017年全球整体调查报告https://www.isaps.org/wp-content/uploads/2018/10/ISAP2016_17_comparison.pdf

4、《2018新氧医疗美容白皮书》

5、2019年复星医药年度报告

6、2019年华东医药年度报告

美柏研究既往专题文章:

1、创新型仿制药505(b)(2)专题

2、儿科药物专题

3、医美治疗新技术专题

《美柏企业服务》8月隆重推出全球医美研究专题,第一期为生发产品,第二期为中国微整注射类产品盘点。各位读者如果对其他医美产品感兴趣,欢迎留言!我们会参考作为下一主题。同时欢迎关注8月海外医美新技术路演,路演日程后续会在公众号发布。

美柏医健是全球领先的Healthcare跨境服务商。基于中美欧三地团队,围绕客户需求出发,为中国医药器械企业在全球寻找有竞争优势、高价值壁垒的标的。已经为拜耳中国、卫材中国、恒瑞医药、先声药业、誉衡药业、大博医疗和威高股份等50+客户提供项目对接和落地、管线优化、人才对接和全球PR推广等多元跨境服务。