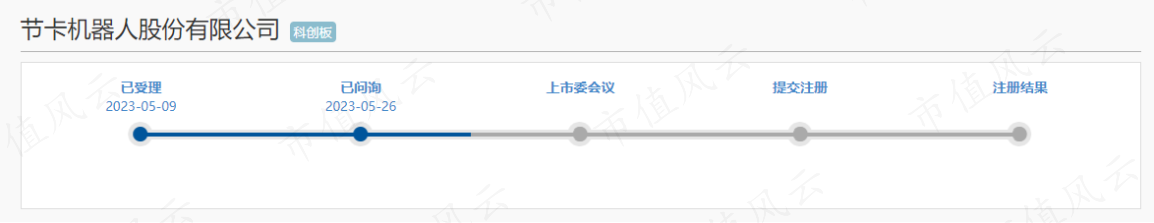

近期,节卡机器人股份有限公司(“节卡股份”、“公司”)的科创板IPO申请已获上交所受理,目前处于问询阶段。

(来源:上交所)

公司专注的协作机器人领域,是工业机器人的一个新分支。

(来源:公司招股书)

据招股书披露,专注于该细分赛道的全球主要厂商还包括优傲机器人、遨博智能和艾利特机器人。

其中,丹麦厂商优傲机器人在2015年被泰瑞达(TER.O)收购,其余国内厂商均未上市。

公司能否成为国内“协作机器人第一股”?

一、渗透率仍较低,但国产化率高

在工业和制造业场景中,出于安全性考虑,传统工业机器人在工作时需要与人在空间上保持相对独立,而协作机器人则更强调能够与人在同一工作空间内协同作业。

目前,国内协作机器人的下游主要应用场景为3C电子(2021年约占30%)和汽车及零部件(约占27%)。

(来源:GGII《2022协作机器人产业发展蓝皮书》)

举个栗子,某家3C电子厂原本安装的是触摸屏贴胶人工产线,需要熟练工人给不同型号的屏幕贴胶。

由于贴胶精度要求高,人工操作费时费力,生产效率只有100条/小时/人。厂商长期面临着“生手贴不好,熟手不好招”的用工难题。

(案例来源:公司官网)

自动化升级后,协作机器人替代工人贴膜,效率提升至约2000条/小时/台。

如今,工人只需每10分钟进行1次换线操作,这项工作由普通工人培训1小时即可上岗,厂商也无需再配备熟练工人。

(案例来源:公司官网)

协作机器人作为工业机器人的新兴领域,现阶段渗透率仍然较低。

GGII数据显示,2021年,国内协作机器人出货量1.8万台,市场规模约21亿元。据MIR数据,同期,国内工业机器人出货量25.6万台,市场规模约446亿元。

不过,相比传统工业机器人,协作机器人的国产化率更高。

由于我国工业机器人起步较晚,整体市场目前仍以外资品牌为主,ABB、库卡、发那科、安川等外资品牌工业机器人的国内占有率长期超过60%。

(来源:拓斯达2022年报)

协作机器人方面,丹麦厂商优傲机器人在2008年推出了首款商业化产品UR5。

国内厂商如节卡股份、遨博智能、艾利特机器人等,虽然直至2015-2019年才相继推出协作机器人产品,但在国内市场的占领上进展极快。

根据GGII数据,2021年,协作机器人国产化率为79.0%,较上年同比提升9.6个百分点。

协作机器人国产替代程度迅速提升的原因之一,是近年来国内用工成本的递增,加剧了企业“机器换人”的迫切性。同时,国产品牌由于贴近本土产业群,有着“近水楼台先得月”的优势。

根据GGII数据,从终端客户使用成本来看,2021年,协作机器人单位时间成本为6.6元/小时,而人工成本为37.9元/小时,已接近前者的6倍。

(来源:公司招股书)

二、行业已过爆发期

(一)竞争格局较差,CFO来自辉山乳业

节卡股份成立于2014年,主营业务是协作机器人整机产品及系统集成的研发、生产和销售。

公司在招股书中称,以2021年销量计,公司的全球市场占有率约为6%,属于业内第一梯队企业。

(来源:公司招股书)

但据华经产业研究院数据,国内协作机器人行业的市场集中度较高,遨博智能和优傲机器人的合计市场份额超过60%,形成了双寡头竞争格局。

2020年,公司为国内协作机器人的第三大厂商,市场份额为9.6%,明显落后于双龙头。

(来源:华经情报网)

但这并没有影响公司获得豪华的股东阵容,其中包括先进制造基金、淡马锡(注:通过SPRINGLEAF和TRUE LIGHT)、沙特阿美(注:通过AVIL)、软银愿景基金等。

据披露,公司的股权结构较为分散,单个股东持股比例均未超过20%,无控股股东。第一大股东为节卡实业,直接持股19.50%。

(来源:公司招股书)

公司创始人兼董事长李明洋为实际控制人,其个人直接持股5.98%,同时通过一致行动协议控制35.65%的表决权,最终合计控制41.63%表决权。

值得一提的是,外资股东软银(持股7.97%)、淡马锡(持股7.97%)和沙特阿美(持股1.06%),均是在2022年上半年的临近IPO前才进场。

换句话说,这些顶级机构也是来搏一把,单车变摩托。而对公司来说,就是再推一轮估值。

据公开报道,截至IPO前的最后一轮融资,将公司估值推升至约35亿元。

伴随着软银等新股东的入场,李明洋通过股权转让,个人套现近1900万元。

此外,风云君还惊奇地发现,同样在本轮融资中因受让节卡实业股权而受益的Lina Chen,竟然与臭名昭著的辉山乳业关系密切。

(来源:公司招股书)

Lina Chen是公司核心管理层成员及间接股东,现任公司董事、财务负责人兼董秘,并在节卡实业、节卡未来管理和节卡企业管理(注:公司员工持股平台)中均持有少量股份。

(来源:公司招股书)

据披露,Lina Chen在2009-2017年担任辽宁辉山乳业集团(沈阳)有限公司(“辽宁辉山乳业”)副总裁兼乳品运营财务总监,任职时间长达8年。

辽宁辉山乳业是原港股上市企业辉山乳业的全资子公司,主要业务是饲料加工、乳品销售及投资控股,是辉山乳业的主要经营实体。

(来源:辉山乳业2016年报)

2016年,知名做空机构浑水公开做空辉山乳业,指控后者财务造假,至少自2014年以来就一直虚增利润。从时间点来看,恰好处在Lina Chen的任职期间。

辉山乳业当时予以否认,但在2017年3月爆发债务危机,导致股价大跌,触发港交所强制停牌,最终在2019年被正式摘牌。

从Lina Chen的履历来看,其在辉山乳业债务爆雷后迅速离职,后于2017年9月-2020年7月在东北财经大学攻读金融学博士学位。

2020年9月,尚未拿到博士学位的Lina Chen,提前离开了学校,并“无缝衔接”入职公司前身节卡有限,随后一直担任财务负责人。

(二)营收不稳,强敌环伺

2020-2022年,公司营收从0.5亿元增至2.8亿元,期间CAGR为141%,整体增速较快,但仍旧还是个弟弟。

但公司营收增速并不稳定,2021年和2022年分别同比增264%和60%。

(制图:市值风云App)

公司成长性更多地来自行业整体。

据中商情报网数据,国内协作机器人市场规模在2021年同比增77%,是近五年来的最高增速,随即在2022年回落至31%。

(来源:中商情报网)

预计2023年,国内协作机器人市场规模同比增18%,与整个工业机器人行业的增速接近。

(来源:公司招股书)

综上,国内协作机器人行业的爆发期基本已结束。当行业红利褪去后,将是各家厂商赤膊上阵、拼实力的时刻。

公司的营收主要来自协作机器人整机业务以及机器人系统集成业务。

(来源:公司招股书)

其中,机器人整机为标准化产品,客户购买后通过简单编程、装配末端工具等,即实现自动化作业;机器人系统集成业务则是客户定制化产品。

机器人整机一直是公司的核心产品,但近年来营收占比略有下滑,2022年营收2.2亿元,同比增54%,占总营收的77%,较2020年降4.1个百分点。

与此同时,机器人系统集成的营收占比有所提升,2022年营收5923万元,同比增88%,占总营收的21%,较2020年增6.6个百分点。

公司的销售模式以直销为主,后者的营收占比超过60%,整体较为稳定。

(来源:公司招股书)

大客户对公司的重要性较高,尤其是工期项目较长的机器人系统集成业务,后者的客户关系通常会持续2-3年,而机器人整机业务则往往是“一次性买卖”。

2020-2022年,前五大客户的合计销售占比在40%以上,2022年为47%。

(来源:公司招股书)

实际上,机器人产品日益趋向定制化,已经成为工业机器人行业整体的大趋势。

以库卡(注:已被美的收购)、埃斯顿(002747.SZ)、拓斯达(300607.SZ)和埃夫特(688165.SH)这4家传统工业机器人企业为例。

目前,库卡的机器人整机、系统集成的营收占比接近持平;拓斯达、埃夫特的营收占比均以系统集成为主,机器人整机为辅。

(来源:公司招股书)

近年来,公司整体毛利率维持较为稳定,2022年为50.2%。

(来源:公司招股书)

相比传统工业机器人上市企业,公司的毛利率较行业平均值高出25个百分点左右。

(来源:公司招股书)

协作机器人作为新兴市场,现阶段参与者较少,但随着竞争加剧,公司的议价权是否还能保持?

实际上,传统工业机器人厂商进军协作机器人细分市场,只是时间问题。

埃斯顿在2021年上市募资7.9亿元,其中2.1亿元预计投向工业、服务业、医疗行业的协作机器人研制项目。

不过,从募资资金使用情况来看,埃斯顿的协作机器人项目进展缓慢。

(来源:埃斯顿2022年报)

拓斯达也表示,其已经推出的TMCR系列机器人控制器,已批量应用于自研SCARA、六轴和协作机器人上。

(来源:拓斯达2022年报)

三、商业模式风险较大,持续失血是常态

(一)研发投入大,销售驱动明显

协作机器人属于技术密集型的新兴行业,所需研发投入较大。

2022年,公司研发费用率为16.9%,较2020年已大幅下降20.4个百分点,但仍显著高于传统工业机器人行业平均值,后者的研发费用率长期控制在10%以内。

(来源:公司招股书)

风云君认为,协作机器人企业面临较高的研发费用率,接下来仍会是常态。

需要承认的是,协作机器人相关技术尚未成熟,其环境适应能力、复杂作业能力和人机协作能力,仍需较大提升。

而如果规模效应这个关键因素迟迟难以发挥作用,客户需求“一事一议”,那公司从商业模式的根子上都会面临挑战,这也是协作机器人目前渗透率较低的原因之一。

实际上,现阶段在下游应用场景中,协作机器人产品经常出bug。公司就曾数次遭遇下游客户不买账的情况。

据招股书披露,公司在2021年上半年向内蒙古草原红太阳食品股份有限公司(“红太阳”)交付了总价款为1665万元的协作机器人,但后者至今拒绝验收并支付尾款。公司将红太阳诉至公堂,该案件目前仍处于二审阶段。

红太阳为何出尔反尔?

从披露的细节来看,红太阳拒绝验收的原因是发现其前端设备无法与公司的自动化产线匹配,导致新产线无法使用。也就是技术的兼容性问题。

(来源:公司招股书)

此外,协作机器人行业呈现明显销售驱动的特征。

2022年,公司销售费用率为30.7%,较2020年下降10.8个百分点,但仍远高于传统工业机器人行业平均值,后者长期维持在10%以内。

(来源:公司招股书)

协作机器人行业仍处于市场及客户导入阶段,为抓住市场机会,公司需要投入大量的销售人员开拓和维护业务。

据披露,公司的销售费用构成中,约一半为支付给销售人员的薪酬。

(来源:公司招股书)

公司的员工人数,也从截至2020年末的192人增至2022年末的465人,其中销售人员占比最大,约占三成以上。

(来源:公司招股书)

(二)现金流持续流出

在高昂的研发及销售费用率下,公司的盈利能力近年来虽有所改善,但仍颇为“寒碜”。

公司直至2022年才实现净盈利,当年净利润574万元,净利润率2.0%,而2020年和2021年的净利润率分别为-49.6%和-4.1%。

(制图:市值风云App)

剔除了政府补助、公允价值变动损益和投资收益后的扣非净利润,在2022年仅为4万元,勉强实现了盈亏平衡。

(制图:市值风云App)

相比之下,埃斯顿和拓斯达早已实现了净利润和归母净利润的持续盈利。

(来源:注册制炒股神器市值风云App)

此外,销售规模扩大带动的盈利水平提升,并没有给公司带来现金流指标的改善。

公司的经营活动现金流仍呈现持续净流出的状态,从2020年的-4239万元扩大至2022年的-1.0亿元。

(制图:市值风云App)

同时,公司的资本开支日益增加,2022年高达3830万元,当期自由现金流缺口为1.4亿元。

可以预见,公司接下来的现金流状况仍会相当紧张。

公司IPO拟募资7.5亿元,其中大部分用于扩建机器人产能和建设研发中心,在风云君看来也显然不合理。

(来源:公司招股书)

公司目前协作机器人整机产能为5000台,而募投项目拟将产能提升至5万台,是现阶段产能的10倍。手笔太大,吓得风云君菊花一紧。

2020年以来,公司的产能利用率逐渐爬坡,2022年达到91%。但公司的产销率一直较低,2022年为78%,这意味着大量的存货滞销。

(来源:公司招股书)

截至2022年末,公司存货的账面价值达到1.5亿元的高位,存货跌价准备计提比例也逐年上升,到达17.5%。

(来源:公司招股书)

风云君认为,对于公司而言,现阶段面临的更重要问题,在于如何合理地安排生产计划,以及提升库存管理能力,绝非硬堆产能。

后话

协作机器人作为工业机器人的一个新分支,目前处在起步阶段,包括公司在内的参与者的盈利水平偏低。

预计这一市场,接下来仍面临客户持续培育、研发大量投入的尴尬处境。

事实上,这也是近年来大量细分赛道机器人企业的困局。

比如,人形机器人行业参与者波士顿动力和优必选,长期以来盈利不佳、现金流持续失血,只能靠一级市场的一轮轮融资支撑,或转向二级市场寻求出(tao)路(xian)。

话说回来,公司大股东之一的软银愿景基金,也一度在机器人投资上被套牢。

2017年,软银以1.8亿美元对价,从谷歌(GOOG.O)处接手了波士顿动力。

2019-2020年,软银为波士顿动力投入了1.5亿美元的运营资金,而后者期间营收仅有3000万美元。

不过,波士顿动力虽然业绩惨淡,但软银最终还是通过一级市场顺利脱手。

2021年6月,软银以11亿美元将波士顿动力出售给“接盘侠”现代汽车,是最初收购对价的6倍。

回到公司上来,软银这次临近IPO前才入场,或许也是出于波士顿动力的前车之鉴。

就问二级市场的各位老铁们,有没有像软银这般擅于击鼓传花的运气和实力?