作者:金诺 编辑:博雅出品:零售商业财经

正值年末,国内乳业巨头蒙牛卷入了一场裁员风波。

近期,一则“为实现对中粮承诺的优化,蒙牛预计裁员超6000人”的消息在互联网上广泛传播,掀起了不小的讨论热度。随后蒙牛方面对此传言进行否认,据《南方日报》报道,一位接近蒙牛的人士证实近期确有裁员,但人数与传言存在较大出入,此外也并非与中粮的裁员承诺。

即便“裁员超6000人”的传闻被否认,但蒙牛员工数量的显著减少确是不争的事实。

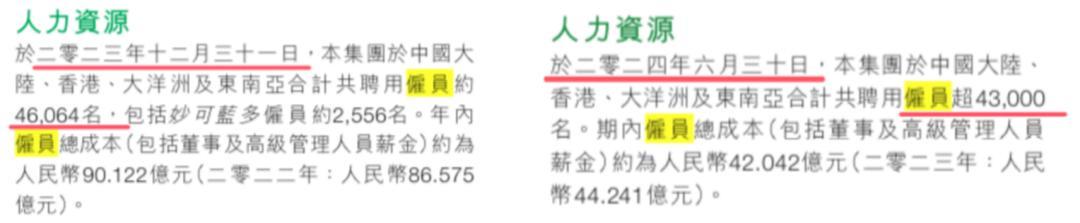

图源:蒙牛乳业2023年年报与2024年中期报告

根据蒙牛发布的财报数据显示,截至2023年年末,蒙牛集团旗下雇员数量共计46064名,而这一数据在2024年的六月末就变成了43000名,也就是说蒙牛仅在半年内便缩减员工数超3000人。

如若本次最终实际裁员数量为6000名左右,则今年下半年的裁员比例将达到惊人的14%。

值得注意的是,近年来伴随着员工数量同样下滑的还有蒙牛自身的股市表现。

蒙牛自2021年创下历史最高股价52.095港元/股后,便开启了“跌跌不休”的态势。

截至12月27日收盘,蒙牛乳业(HK:02319)报17.38港元/股,总市值681.14亿港元。股价较历史最高点跌去约65%,市值蒸发约1280亿港元,从股价来看甚至已经退回到10年前的水平。

图源:雪球

股市表现向来是企业业绩的晴雨表,也反映了资本市场对企业的未来预期。

蒙牛乳业股市表现低迷背后,折射出的是自身业绩与市场预期双低的困境,再叠加国内乳业市场形势严峻的不利因素,裁员这一举措也就显得情理之中。

然而,裁员究竟是蒙牛深思熟虑后在战略层面上的降本,还是暂时止痛、迫于业绩压力选择牺牲部分员工利益挤出盈利空间之举呢?

业绩承压

营收降幅远低于行业均值

本次裁员传闻并非空穴来风,早在8月底的中期业绩会议上,新上任的蒙牛董事长高飞就已经提前透露过要进行提高单位能效的一系列调整举措,裁员、削减费用,就是管理层手中的两把利刃。

系列降本增效的举措难掩蒙牛业绩已高度承压的事实,毕竟此次中期报告会议的大背景就是,蒙牛交出了一份营收、利润双降的成绩单。

财报数据显示,2024年上半年,蒙牛乳业实现营收共计446.71亿元,同比降幅为12.6%;实现权益股东应占净利润24.46亿元,同比降幅则为19%。无论是收入还是利润,蒙牛都创下了自2021年以来的业绩新低。

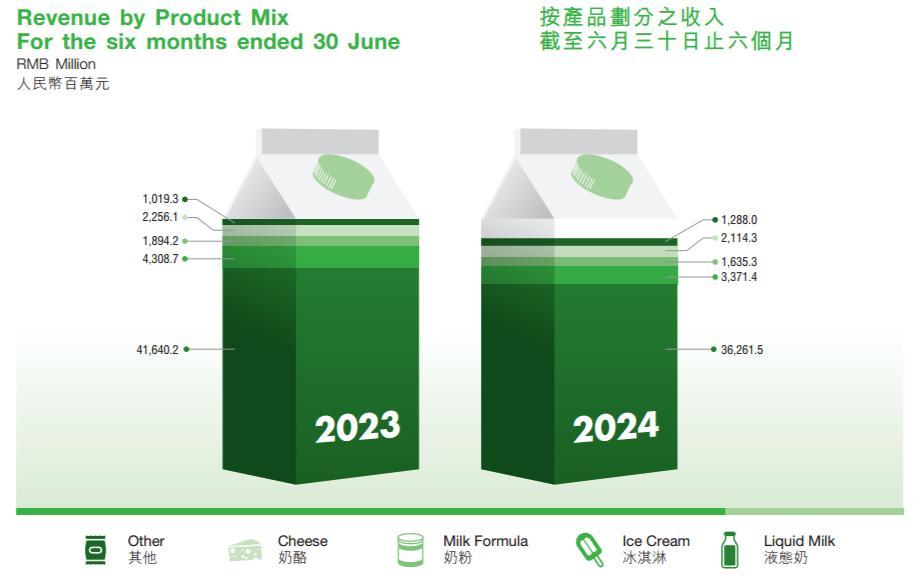

图源:蒙牛乳业2024年中期报告

除整体营收与利润出现减幅外,蒙牛旗下的各大业务线也均出现了不同程度的下滑情况,尽管不同产品板块间存在较为明显的产品形态差别与营收占比差距。

图源:蒙牛乳业2024年中期报告

在中期报告期内,蒙牛的液态奶业务、冰淇淋业务、奶粉业务、奶酪业务收入分别为362.62亿元、33.71亿元、16.35亿元和21.14亿元,较2023年同期均有下降。

其中,冰淇淋业务营收降幅最为突出,达到了21.75%的业绩缩水,而冰淇淋业绩营收是目前蒙牛旗下仅次于核心业务“液态奶”之后的第二大业务板块。

当我们追溯2021-2023年蒙牛的发展状况,或许也能发现一些“大厦将倾”前的端倪。那三年,蒙牛的营收与利润虽仍在增长,但增速空间却不断收紧。

蒙牛在2021-2023年的年营收分别为881.42亿元、925.93亿元和986.24亿元,同比增幅为15.9%、5.1%、6.5%;而利润侧在2023年就已经开始由正转负,2021-2023年的净利润分别为50.26亿元、53.03亿元、48.09亿元,对应的增速则是断崖式下跌,从42.6%到5.5%,最后转负至-9.3%。

图源:雪球

对于营收的显著下滑,蒙牛在中期报告中给出解释,认为主要原因是需求不及预期,导致供需矛盾凸显。

图源:蒙牛乳业2024年中期报告

事实上,乳制品的供需矛盾问题绝非蒙牛一家独有,而是近年来整体乳品市场遭遇的行业困境。

在今年7月的中国奶业大会上,蒙牛的新任总裁高飞称目前的中国乳业面临着自2008年以来的最严峻挑战,并将其总结为三大顽疾——品类多元化不足、供需均衡性矛盾以及产业链韧性较弱。

根据中国国家统计局数据显示,2023年全国牛奶产量为4197万吨,同比增幅为6.7%。

然而国内的乳品消费需求尚且处于弱复苏阶段,未能匹配上产量的增长,导致产能过剩,乳制品行业不得不面对需求疲软之下强烈的库存压力。

因此在2024年上半年,乳制品行业的全渠道收入同比下滑2.5%。

然而即使如此,乳品行业面临的整体性难题并不能完全解释蒙牛的业绩下滑,毕竟在同样的市场环境中,飞鹤以及新希望乳业均实现了营收利润的双增长。对比之下,蒙牛的整体营收降幅为12.6%,低于行业平均水平超10个百分点。

产品结构失衡

一味收购难补“造血短板”

正所谓“回旋镖终究还是打在自己身上”,结合财报数据与企业发展现状来看,「零售商业财经」认为,刨除乳品行业整体供需矛盾的背景因素,高飞口中乳品市场三大顽疾中的“多元化不足”或许才是目前蒙牛业绩颓势的主因。

值得注意的是,此处的“多元化不足”并非指蒙牛产品多元化的丰富度不足,毕竟蒙牛作为乳业龙头,拥有丰富的产品矩阵及雄厚资金支持,“多元化不足”实际上指的是,蒙牛多元化战略尚未成功所导致产品结构失衡,继而引发营收结构风险并最终影响了业绩走势。

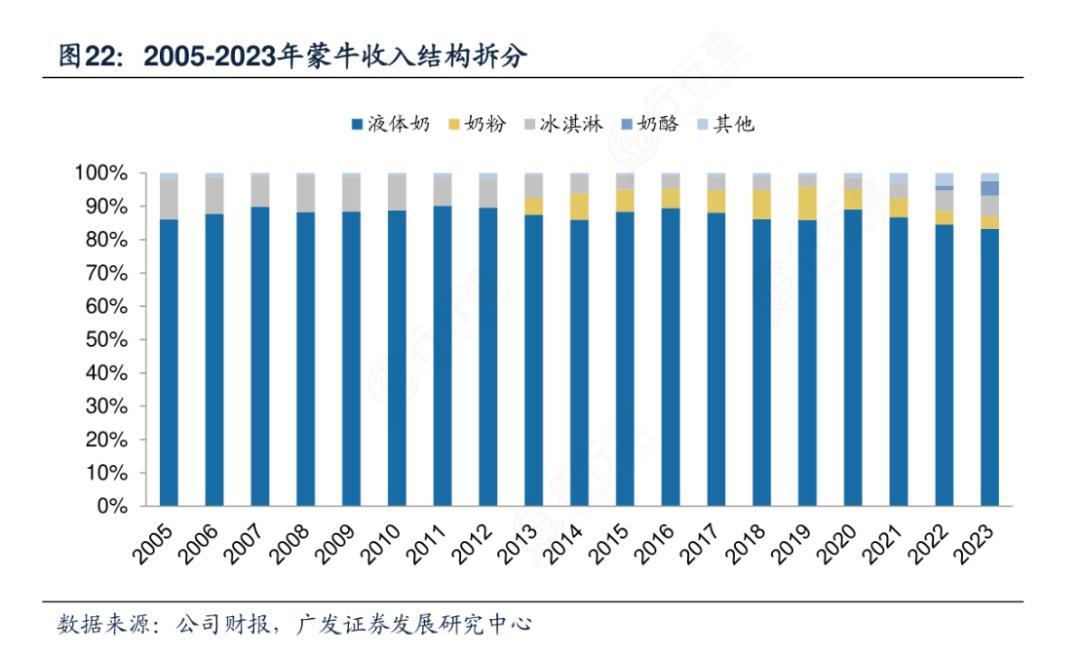

从中期报告数据来看,蒙牛传统核心业务液态奶营收为361.62亿元,占到了总营收的81.2%,而剩余的冰淇淋、奶粉、奶酪等多个新业务板块合计的总占比还不到两成。

在分析蒙牛时,不可避免地会将其与伊利进行横向对比。

图:蒙牛业务营收占比(左) 伊利业务营收占比(右)

数据来源均为对应的2024年中期报告

“特仑苏”作为蒙牛液态奶业务的核心爆款产品,在蒙牛披露的2022年财报中收入体量突破300亿元,销售额完胜伊利的对标产品“金典”。可以说,在“特仑苏”的加持下,蒙牛液态奶业务营收在体量上与伊利相差不大,仅略低1.6%。

然而,液体乳业务占伊利的总营收比例才六成,并且双方其他业务的表现相差甚远。

对比双方的奶粉业务营收,伊利上半年营收为145.09亿元,而蒙牛仅为16.35亿元,完全不是一个量级。

于是便造就了两者在液态奶收入不相上下,而整体营收却能形成超300亿元的差额。形象点说,在营收体量上,伊利相当于1.75个蒙牛。

产品营收结构的差异不仅体现在营收层面,对净利润也有一定的影响。

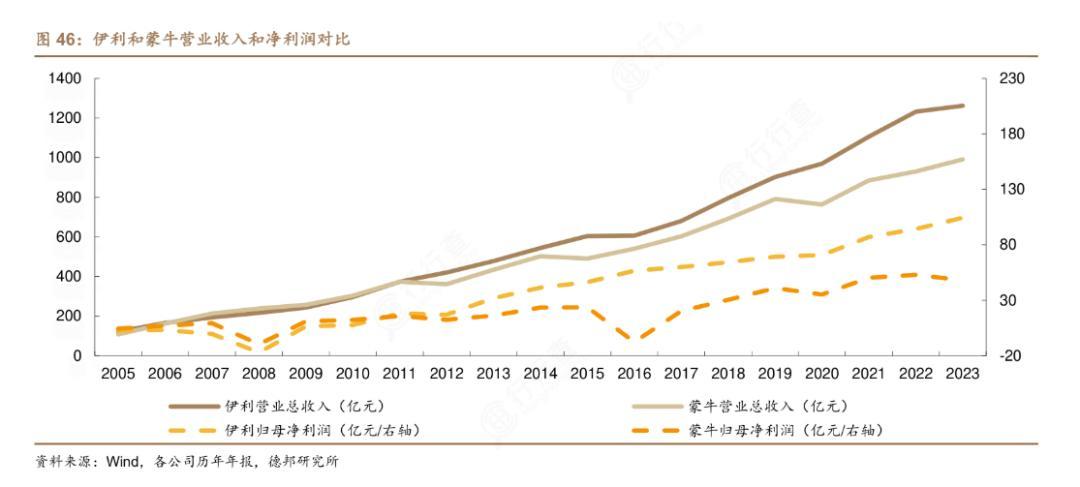

下图为近20年来两大品牌的营收和净利润对比图,无论是营收还是利润方面,蒙牛曾在2011年前有细微的领先,此后便完全被伊利全面超越。作为曾经平起平坐的乳业双雄,伊利与蒙牛的业绩差距却不断拉大。

图源:德邦研究所

不仅如此,观察曲线的斜率也能看到,蒙牛营收和净利润的走势明显更为平缓,意味着这两项关键业绩指标的增速明显低于伊利。

从产品结构维度上分析,这是由于伊利拥有更为均衡且多元化程度更高的产品结构。不似蒙牛大幅受限于主营的液态奶业务,伊利除液态奶之外表现亮眼的其他业务能够有效弥补单一业务的不足,通过产品组合实现更高的盈利水平。

这正是资本市场对蒙牛逐渐缺乏信心的原因之一,毕竟“第二曲线”迟迟未出现,让投资人对蒙牛未来的发展空间难以拥有更多想象力。

失衡的后果远不仅限于此,过度依赖液态奶业务的产品结构也使得蒙牛陷入更为脆弱被动的局面,一旦出现液态奶供应端原料价格波动,或是有关于特仑苏产品的不利舆情等事件,都可以牵一发而动全身,对蒙牛整体业绩的产生不小冲击,成为不可忽略的最大风险之一。

当然,蒙牛并未坐以待毙,早在10多年前就进行多项举措尽可能填充目前产品结构的多元化,然而针对多元化不足的问题,蒙牛最终的解法都指向了收购。

图源:广发证券研报

公开资料显示,蒙牛通过收购雅士利国际、妙可蓝多、君乐宝等知名企业来构建起旗下奶粉、冰淇淋、奶酪等新兴产品矩阵。

然而频繁的收购虽然暂时有助于蒙牛业务版图的扩充,但从十多年时间沉淀后的结果来看,一味收购并不能补齐蒙牛自身对于其他非核心产品的造血能力。

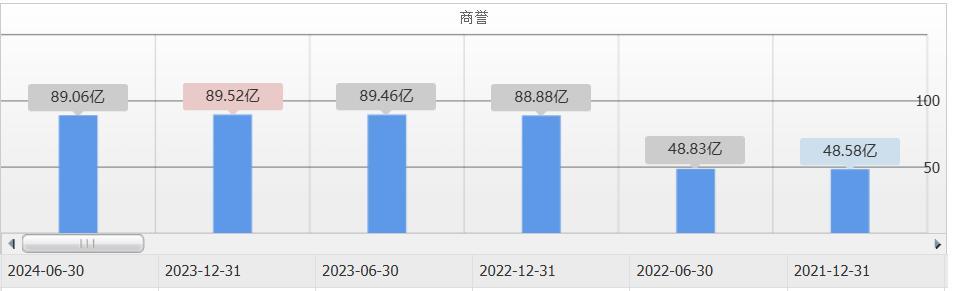

此外,大手笔且频繁的收购不仅未能摆脱对核心业务的依赖,还积累了数额惊人的商誉价值,短短三年便从2018年的46.82亿元激增至89.06亿元。

图源:同花顺

这些大手笔的溢价收购行为,让接近百亿的商誉都成为了时刻悬在蒙牛头顶的达摩克利斯之剑,一旦并购效果不佳,高额的商誉减值便会为日后业绩下滑埋下不小隐患。

失约的“双千亿”

成也营销,败也营销

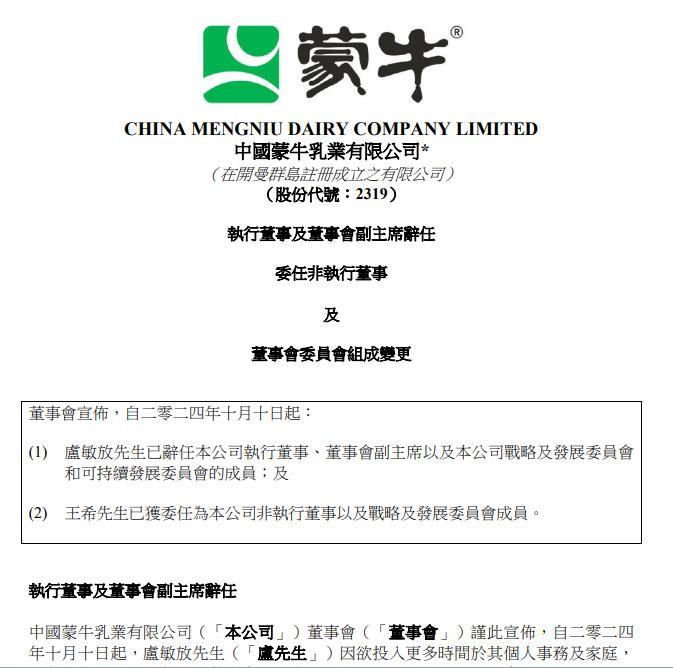

不尽如人意的业绩表现,影响的不仅是蒙牛裁员的数量,受到震荡的还有蒙牛的高级管理层。

今年10月,蒙牛发布公告宣布担任此前已8年总裁的卢敏放辞任蒙牛执行董事、董事会副主席以及公司战略及发展委员会和可持续发展委员会的成员,接替人为蒙牛高级副总裁高飞。

图源:蒙牛乳业公告

这已经是蒙牛本年度的第二次人员变更,并且均非履职到期后的自然变更,侧面反映出股东们对业绩表现的不认可,寄希望于换人来实现业务困境的破局。

此前的总裁卢敏放曾在2017年制定过一个“双千亿”目标,即希望2020年蒙牛的营收和市值均达到千亿规模,又在2020年提出“再创一个新蒙牛”的五年规划,规划目标中蒙牛的奶酪、鲜奶、奶粉三大业务实现百亿以上的规模。

可尴尬的是,面对即将到来的2025年,不仅“双千亿”的目标在7年时间内一直未能履约完成,所言的五年规划之期也将至,“新蒙牛”的业绩不仅没达到卢敏放自身定下的目标,甚至连卢敏放本人也被“换帅”。

“双千亿”的一再失约,或许是卢敏放辞任的主要原因之一。

此次裁员,可被视作是总裁高飞“新官上任三把火”的一大动作,传言中数量惊人的裁员举措一下子就让蒙牛成为了争议的焦点。

高飞的“记忆点”不仅这些,自1999年进入蒙牛,在长达25年的职业生涯中,高飞曾担任销售经理、高级副总裁、常温事业部负责人等重要职位。更为关键的是,在2016年担任常温事业部负责人时,就是其一手带领团队打造出蒙牛的超级大单品“特仑苏”,抢占了超300亿元的高端乳业市场,且特仑苏至今仍是蒙牛内部无可撼动的王牌产品。

图源:网络

一句“不是所有牛奶都叫特仑苏”,开创了牛奶高端化市场的先河,也成为了无数品牌争相学习的营销典范。

足以见高飞拥有高深的营销能力,因此他的接替也在情理之中,毕竟爆款产品的业绩加持,善于营销的特点也与蒙牛一贯的经营策略不谋而合。

蒙牛,从初创之初便一直拥有重营销的底色,而营销也正是其能够在短期内弯道超车实现业绩在9年内翻倍480倍的高速增长的不二法宝。

无论是产品理念的植入还是热点营销,蒙牛都以迅雷不及掩耳的营销攻势以及出其不意的营销概念,成为了乳品行业乃至所有品牌的营销典范。

图源:网络

2003年,中国神舟五号上天成为当年头等新闻,蒙牛提前押注的“航天员专用奶”概念赞助,获得了极大成功。随后成为湖南卫视《超级女声》的最大赞助商,借助节目的空前热点,捆绑娱乐营销的蒙牛酸酸乳,成为营销界的经典案例。

但是甘蔗没有两头甜,凡是赌注,必有输赢。

蒙牛近年来“押宝”的一系列营销事件频频翻车,成为自身口碑下滑的导火索。

最明显的便是蹭各种流量明星的案例。如2020年由肖战粉丝引起的“撕圈”大戏,导致蒙牛不得不将由其代言的产品全部下架;次年,蒙牛旗下产品真果粒作为选秀节目《青春有你3》的最大赞助商,由于捆绑产品内投票码的机制,致使众多粉丝为疯狂拉票而出现将奶产品倾倒的情况,狂倒近27万瓶牛奶。此事引发巨大争议,最终节目停播,蒙牛也不得不公开致歉。

图源:网络

然而对此大部分网友并不买账,痛斥蒙牛和节目组才是最终受益方。一系列的营销翻车最终反噬蒙牛,仅在短短10天左右,蒙牛市值蒸发超百亿。

巧合的是,2021年也的确是蒙牛股价最后的高光时期,此后的股价便一蹶不振。

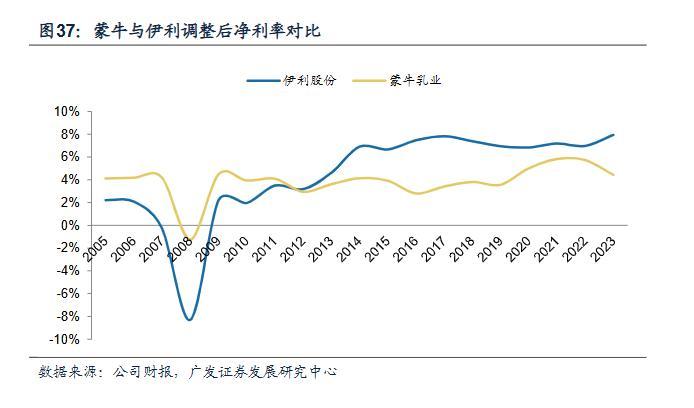

蒙牛“重营销”的负面效果还包括销售费用的居高不下,以致拖累盈利水平,并进一步扩大了与伊利之间的差距,蒙牛的净利润率表现整整低于伊利约5个百分点。

图源:广发证券研报

其中销售费用便是大头,蒙牛的销售费用占营收比例高达25.45%,对比伊利仅为17.84%,两者相差超8%(2023年报数据)。

图源:东方证券研报

蒙牛在创立之初便依靠营销取得甜头,之后形成了路径依赖,即使如今乳业双雄格局难以撼动,蒙牛仍不敢松懈营销力度,一旦减少营销曝光,就是白白让渡市占空间,此前花费几十年构建的消费者心智,极有可能被伊利或者其他乳业新兴品牌所迅速占领。

所以蒙牛当下的处境极为尴尬,即使明知营销存在占据盈利空间和致使口碑翻车的风险,却仍不得不做,毕竟放弃营销赌注的背后写着“一着不慎,满盘皆输”。

当然,蒙牛也在进行一定程度的降本增效,今年上半年的销售及经销费用已经从去年同期的139.06亿元降至126.8亿元。其中,产品和品牌宣传营销费用更是同比减少12.1%。

然而无论是裁员也好,减费用也罢,传统的降本增效对于蒙牛来说只能治标,无法治本。真正能够再造蒙牛,跑赢市场的是其自身拥有强大的内部造血能力,孵化出真正的第二曲线,进而优化供应链以及产品结构来平衡目前最大的供需矛盾。

然而这些都需要时间去验证,远比裁员来得复杂且漫长。

曾经成功一手打造特仑苏的新总裁高飞能否再创奇迹,圆满上一任未实现的“双千亿”梦?我们拭目以待。