“中国不再是美妆行业短期增长的关键驱动力。”

在科蒂发布2025财年Q2财报(2024年10-12月)之际,其首席执行官Sue Nabi如是感慨如今外资美妆巨头们在华的困局。

事实也是如此,在2024年大部分外资美妆巨头,中国市场或所在地区表现整体呈下滑:欧莱雅北亚市场全年跌3.2%;科蒂集团第四季度亚太区降11%;资生堂整年在华仅微增0.8%。

可见,作为领先中国美妆近一个世纪的外资巨头们,在过去十年国货迅速崛起势头中逐渐失去光环。

其中,日韩美妆较为明显。不具名业内人士表示,“国货崛起,正好抢占的是原先日韩美妆的大盘。”

不过,另一方面来看,作为经历百年风霜雨雪洗礼的资生堂、花王等日妆巨头,持续调整经营策略,积极应对阶段性的困局。

那么,在持续数年的“唱衰”中,它们2024年过得如何?2025年能否迎来破晓?

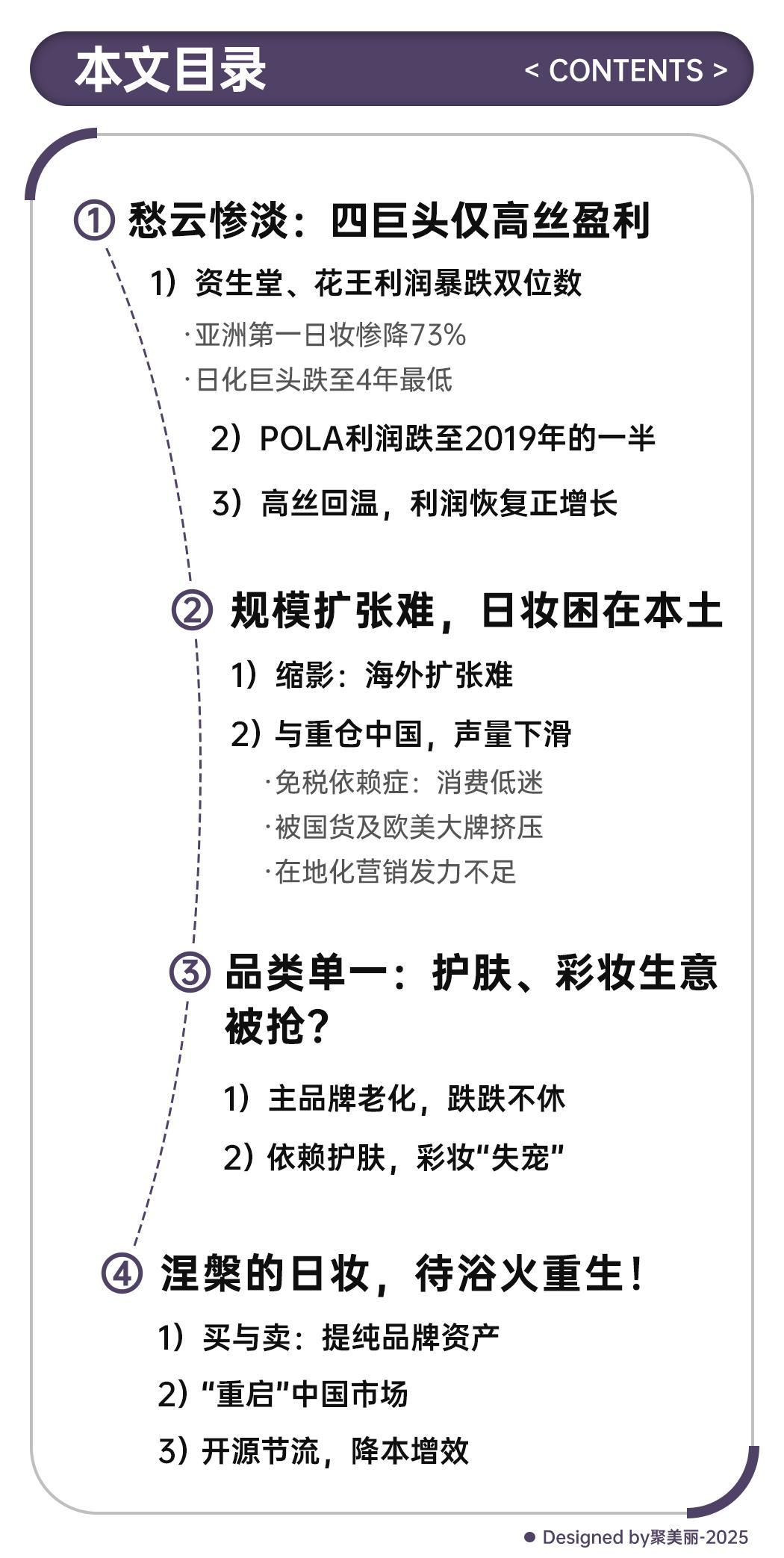

01 愁云惨淡:四巨头仅高丝盈利

从下图来看,剔除非化妆品业务后,日妆四巨头2024年业绩并不太理想,仅高丝净销售额、营业利润双增。而资生堂、花王和POLA ORBIS均有不同程度的盈利能力减弱,尤其是资生堂、花王营业利润分别大跌73%、36.2%。

但在业绩下滑之际,它们也由防御转向主动出击,如通过收购品牌补充新鲜血液、调整中国市场策略等。

而细看各家财报,在愁云惨淡中,日妆巨头们也显现出破釜沉舟的变革。

1.资生堂、花王利润暴跌双位数

就业绩来看,资生堂、花王作为早在上世纪便叱咤亚洲市场的巨头,如今深陷营业利润负增长的困境之中。

不仅如此,虽在护肤品类深耕,但资生堂、POLA、黛珂等在痛失部分中国市场份额下,整体实力被削弱。

-亚洲第一日妆惨降73%

财报显示,资生堂2024年虽净销售额微增2%,但营业利润暴跌73%。

不仅如此,从品牌端来看,主品牌资生堂净销售额下滑3%;近年因在北美丝芙兰畅销而备受关注的醉象也渐趋后劲不足,呈大跌25%;而昔年风光两无的NARS也陷入了停滞。

反观,香水品牌Narciso Rodriguez和三宅一生香水均呈高个位数增长,CPB、怡丽丝尔等净销售额上涨。

不过,对比近6年(2019-2024年)业绩来看,除去抛售资产等带来的影响外,现阶段资生堂仍未能解决利润大降的困局。尤其是,2024年营业利润缩水至2019年的1/14。

-日化巨头跌至4年最低

与资生堂“难兄难弟”的花王,其美妆利润近4年持续走低。财报显示,花王美妆相关部门(注:化妆品业务及健康和美容护理业务) 盈利能力齐减 弱。

其2024年化妆品业务净销售额为2441亿日元(约合人民币116.23亿元),同比增长2.3%,但营业利润亏损37亿日元(约合人民币1.76亿元)。

而健康和美容护理业务净销售额同比上涨7.9%,达4240亿日元(约合人民币201.89亿元);营业利润为344亿日元(约合人民币16.38亿元),同比下滑15.1%。

结合上述数据来看,花王美妆相关的两大业务均呈现净销售额增长,但利润出现亏损或是下滑,其2024年净利润累计约14.55亿人民币,为近四年(2021-2024年)中最低值。

2.POLA利润跌至2019年的一半

作为四大巨头中,唯一年净销售额不到百亿人民币的POLA ORBIS(仅化妆品)也同样面临盈利能力减弱的困境,其2024年营业利润跌了8.7%。

在品牌端,POLA ORBIS旗下三大护肤品牌中,主品牌POLA净销售额、营业利润双跌,茱莉蔻Jurlique更是亏损,仅有ORBIS呈净销售额、营业利润齐增。

不仅如此,POLA ORBIS发展新品牌也并不顺利。财报显示,其发展中品牌(注:THREE、DECENCIA等)全年亏损较2023年持续扩大。

对比2019-2024年业绩来看,POLA ORBIS(仅化妆品)2024年整体净销售额较2019年的超百亿人民币而言已大幅缩水,为近六年第二低值。

在营业利润方面,POLA ORBIS(仅化妆品)自2019年开始大跌20%以上,2020年更是暴跌近60%,此后呈现“回温-下滑-上涨-下跌”的趋势。

3.高丝回温,利润恢复正增长

与上述三大巨头处境不同的是,高丝是2024年唯一净销售额、营业利润双增企业。且较2023年相比,高丝营业利润重回正向增长。

对比近三年(2022-2024年)业绩来看,高丝净销售额连增三年。细看财报,背后也呈现出一定的危机:如近三年营业利润整体走势呈下滑。

从品牌表现来看,高丝还面临着第一大品牌业绩下滑,孵化品牌海外市场份额收缩或是过度依赖本土市场的困局。

据悉,高丝大多数品牌为自主孵化,且仍以日本本土为主。其中,第一大品牌黛珂净销售额下滑8.3%,即将被收购的美国彩妆品牌Tarte超越,同时在亚洲(尤其中国)的受挫,也导致黛珂在该地区的份额被本土市场赶超。

由此可见,日妆四巨头2024年表现虽各有不同,但是整体盈利能力下滑已是不争事实。不仅如此,高端品牌(尤其是护肤类)昔日一度是日妆向外扩张的王牌,如今也呈现疲软。加之,全球经济下行等原因,以及中国消费者趋于理性消费,不再崇尚外资产品,这对入华多年的日妆巨头们的发展带来不容忽视的挑战。这背后同样也体现出,日妆整体亟需重启、大洗牌。

02 规模扩张难,日妆困在本土

前文已指出,日妆大盘盈利能力下滑已是老生常谈。撇开核污水事件,细看还囿于品牌运营、市场扩张难等困境。

1.缩影:海外扩张难

从四巨头的财报来看,日妆对于全球市场的运营,主要分为海外与本土两大部分,其中海外市场主要在北美、欧洲、中国及亚洲周边地区,近年来大多数也面临着下滑趋势,加之新兴市场份额小开拓难,构成了日妆海外扩张难的缩影。

从下图梳理的四大日妆巨头在日本本土及海外市场的表现,不难发现其面临着:本土市场饱和,似难以打破增长天花板,大部分美妆业务在日本的增长均为个位数。更甚的是POLA ORBIS旗下POLA及发展中品牌均在本土下滑,跌幅分别为4.5%和5.3%。

对此,有业内人士向聚美丽透露,“POLA品牌在日本本土实际上也有些疲软,高端市场饱和竞争激烈,且品牌在管理上也较为混乱。”

而POLA品牌竞争力的下滑并非个例,近日就有网友爆料称,芙丽芳丝品牌在日本本土撤柜,线下份额较此前不可同日而语。

另一面看,随着中国为代表性的周边乃至整个亚太区陷入增长焦虑(注:资生堂亚洲市场的增长系刨除中国业绩),日妆也亟需寻求向其他海外市场扩张,但是且行不易是目前的缩影。

其中,资生堂大约60%净销售额来自中国及日本,而中国及日本均增长放缓;花王、高丝、POLA ORBIS均不同程度直指在华之困局。

同时,其他海外市场的扩张实际上也面临着难逾越的关卡。譬如,聚美丽去年曾在《亏近百亿转卖,市值800亿美妆巨头步入中年尴尬期? 》一文中指出,2010-2016年期间,资生堂曾斥资超百亿人民币收购三个美国彩妆品牌Bare

Minerals、Buxom和Laura Mercier以及高奢护肤品牌瑞维斐RéVive,目的即是为开拓北美市场及加强国际影响力,但最终上述品牌被低价折卖,原因显而易见的便是亏损导致。

同样遭遇的还有POLA ORBIS,2011年为发展海外业务,收购澳大利亚护肤品牌茱莉蔻Jurlique和水芝澳(已停止运营),但始终难以为其带来更多的盈利。

2.重仓中国,声量下滑

前文已提及,日妆巨头如今在本土竞争激烈,面临饱和市场的生存挤压,同时海外市场(除中国外)虽大多数上涨,但始终是小而散。而其他海外市场的增长,仍处在收购当地品牌渗透、求增量的阶段,而非是自主孵化品牌在海外市场的发展进阶。

上述四大巨头均不同程度的提及,其重要且早在上世纪就抢滩的中国市场之困局(注:花王、高丝、资生堂均早于欧莱雅、雅诗兰黛等巨头入华)。

-免税依赖症:消费低迷

首先,四大日妆巨头好似患上“免税依赖症”,更甚认为,中国游客购买力的下滑,直接影响了旅游零售份额。

如资生堂在财报中指出,2024年全球旅游零售渠道下滑18.6%,主要原因系中国游客消费低迷,尤其是韩国及海南岛两大免税渠道均下滑超30%。

但2024年,资生堂全球旅游零售渠道净销售额达1078.34亿日元(约合人民币51.35亿元),占总销售额的13.6%。如此来看,中国消费者购买力低迷直接导致旅游零售渠道的下滑。不仅如此,还有高丝在财报中透露,中国市场旅游零售大跌41.5%。

-被国货及欧美大牌挤压

其次,日妆品牌在中国市场的份额也被国货及欧美大牌挤压。其中,高丝在财报中披露,双11大促在华大多数品牌净销售额下降。

从2024年抖音美妆品牌TOP20总榜单来看,日妆集团旗下无任何品牌上榜,而2021-2024年也同样如此。反观国货品牌,韩束蝉联TOP1,珀莱雅、谷雨、自然堂、欧诗漫等上升,可复美首次上榜。

从细分的美容护肤、彩妆/香水/美妆工具来看,日妆整体的声量在下降。(详见 )

天猫双11榜单也是如此,资生堂品牌自2023年起便未挤入TOP10。另外,曾一度渗透中国大众市场的开价日妆也日渐不吃香,如芙丽芳丝、芳珂、KATE、ZA及泊美等也面临着下滑或是撤柜、抛售等局面。

可见,无论是开价日妆还是高端日妆,其在华份额已被国货及欧美品牌挤压。

-在地化营销发力不足

对这一局面,不具名业内人士认为,日妆虽主打温和、无添加,且技术、成分开发等一度领先市场,但成分创新落后于欧美大牌(玻色因、蓝铜肽)和国货(环肽等)。

“中国市场近年来,成分及技术热潮之下,科学传播以及早C晚A、科技护肤等技术风口不断切换,日妆仍在宣传天然、有机等概念,显然有些不合时宜。”业内人士宫骏(化名)如是说道。

不仅如此,从渠道结构来看,与新兴营销主流相关的电商渠道层面,部分日妆面临下滑或是掉队的现状。譬如,高丝在财报中指出,2024年电商渠道下滑27.9%。

不仅如此,依赖传统广告线下专柜的日妆,近年撤柜的不在少数。其中IPSA茵芙莎、怡丽丝尔、KATE、POLA及高丝等都曾被爆出大面积在华撤柜的消息。

由此可见,日妆如今大盘受困还与海外规模扩张难,又仍依赖于份额日渐被挤压的中国市场有关。

03 品类单一:护肤、彩妆生意被抢?

除了在本土及海外进退两难,且仍依赖中国市场及中国消费者的情形下,日妆品牌还存在老化,且品类过于单一的不足之处。

1.主品牌老化,跌跌不休

从四大日妆巨头旗下品牌表现来看,2024年主品牌均呈下滑。

其中,资生堂品牌销售额跌3%;POLA下滑5.8%,且在日本及海外市场分别跌了4.5%和12.3%。

而高丝旗下黛珂因亚洲市场的下滑,如今销售占比逐渐向本土市场倾斜。另外,花王虽美妆品牌居多,但并未有较为核心的大声量高端品牌。

不仅如此,除了下滑的主品牌外,日妆品牌整体老化。如前文提及的依赖传统下行渠道、打品仍停留在温和无添加、药妆等传统概念。

从目前来看,日妆品牌近年来也鲜有现象级的明星大单品升级迭代案例,消费市场的印象仍旧停在资生堂红腰子精华、黛珂紫苏水等。

另外,业内人士宫骏认为,早年消费市场对于日妆的认知,等同于安全,但如今该标签已弱化。

“加之,日妆其实市场反应速度也慢,错失了渠道红利。当年国内早C晚A、以油养肤等技术风口兴起,但日系品牌在很长一段时间内仍以基础保湿(珂润面霜)打品,显然与市场需求错配。”宫骏如是补充。

2.依赖护肤,彩妆“失宠”

此外,值得关注的是,日妆品牌过度押宝护肤这单一品类。从上文可见,2024年四大日妆巨头仍以护肤类为品牌矩阵核心,而彩妆品牌仅有两大收购美国彩妆Tarte与NARS,香水赛道则是由资生堂代理的两大时装品牌香水线,即Narciso Rodriguez和Issey Miyake构成。

另一方面,近年来曾一度备受市场欢迎的日系彩妆逐渐在市场“失宠”,如KATE在华撤柜,以及Laduree拉杜丽、CHICCA、COFFRET D'OR(曾是全日第一彩妆)等关停。

不仅如此,日妆巨头曾通过合作孵化、收购战略等措施扩充彩妆线,但大多以失败告终。

在2021年资生堂抛售三大收购的亏损彩妆,从而使得该年营业利润暴涨三位数,优化业务的影响也不言而喻。

结合上述情况来看,在护肤品牌失速、彩妆优势减弱、香水份额小的局面下,日妆过度押宝在护肤类的策略也呈现出弊端。

事实上,近年日妆也有收购护肤品牌来缓和主品牌老化的劣势,但与收购彩妆类似的是(NARS持平),醉象、茱莉蔻Jurlique等经历过增长后坠入阶段性下滑。如2024年醉象净销售额暴跌25%,且这类品牌仍处在依赖北美/澳大利亚市场,其他区域尚待开发的阶段。

如此来看,相较于老大哥欧莱雅,以及PUIG等势头正猛的美妆上市新贵,品类横跨彩妆、香水与护肤三大品类而言,日妆集团们显然品类上过于单一。

04 涅槃的日妆,待浴火重生

事实上,在2024年及今年开年,四大日妆巨头均先后发布了新战略计划,进行一些措施以挽救当前的周期性危机,其主要目标仍是以恢复盈利能力,以及向更大的海外市场扩张为目标。可见,如今日妆整体亟待重启。

1.买与卖:提纯品牌资产

从上图各大日妆企业的中期计划中不难发现,优化品牌资产尤为重要的一大举措,如聚焦化妆品业务的新增量。

另外,高丝、POLA ORBIS和资生堂均认为提升品牌组合,简化资产为出路之一,故三者都在优化旗下矩阵、延伸品类业务。

譬如,高丝在2024年底收购泰国知名康体品牌PAÑPUR(含香水、香氛),拓展香水、香氛赛道的深度与实力。

而资生堂则是制定“Core3”品牌与“Next5"品牌,以及跨品牌、地区合作模式等策略。其中,Core3”品牌为资生堂、CPB与NARS,计划重拾势头。

而“Next5"品牌包括:安热沙和资生堂,开拓全球防晒市场,进一步推动亚洲增长;Narciso Rodriguez和三宅一生,主攻香水领域;怡丽丝尔促进在日本的增长;醉象重点发展美洲市场。

图源:资生堂官网

值得关注的是,为此资生堂还成立了新部门——全球品牌战略部,以及创立品牌委员会。

图源:资生堂官网

同时,POLA也针对主品牌POLA、ORBIS及茱莉蔻Jurlique、发展中品牌提出了细化策略。

而花王就化妆品业务未来发展制定新计划:向全球市场发展六大品牌,即两大奢侈品牌SENSAI和MOLTON BROWN、高端品牌佳丽宝,以及中端品牌SOFINA、两大大众品牌KATE与珂润。

图源:花王官网

如此看来,制定阶梯式的品牌发展策略已是目前日妆巨头们的集体策略,特别是在稳固原有品牌份额外,专注高端线、拓展品类、全球扩张、发展新品牌等。

2.“重启”中国市场

在新中期计划中,巨头们不言而喻均提到了中国市场亟待恢复,并制定了新策略。

其中,资生堂列出了重建中国可持续商业基础与旅游零售的计划,为此加紧在中国市场重启。

2024年11月,资生堂中国总裁兼CEO梅津利信在进博会上接受《经济日报》采访时表示,未来会加快创新项目本土化。

事实上,去年资生堂便持续布局,尤其是医美、口服美容等领域。该年8月,其成立全资子公司资生堂商贸(上海)有限公司,该企业主营项目为第三类医疗器械;次月(9月),资生堂中国和中国农业大学营养与健康研究院达成战略合作,以聚焦口服美容领域的产品开发与研究。

不仅如此,在品牌布局上,去年资生堂及时做出调整,停止葆木BAUM在中国的运营,引入醉象、御银座等品牌。

另一方面,高丝、花王、POLA ORBIS则重振旗鼓,加速中国市场的品牌声量与份额。

2024年,高丝、花王在进博会上透露,今年会在华引入新产品线,如雪肌精Blue系列、珂润润浸保湿隔离修护霜等,现国家药监局备案均已获批。

图源:化妆品监管APP

而POLA ORBIS则在去年三季报中就表示,正努力在中国市场建立品牌知名度。

不仅如此,POLA ORBIS还在进一步通过本土化策略渗透在华份额,如去年1月其在华总部POLA ORBIS(上海)企业管理有限公司正式揭牌运营。

可见,四大日妆企业正通过本土化策略,恢复及进一步扩大中国市场份额。

3.开源节流,降本增效

在全球经济下行,日妆大盘盈利能力下滑之时,多方向的降本增效、内部调整,也是四巨头的主要手段之一。

如资生堂在去年一边裁员,一边换血:3月,资生堂本部曝出有1500名左右员工提前退休;9月,宣布7项人事变动,以及前文提及的成立全球品牌战略部,任命六大高管。

同时,资生堂在今年年初进行涨价策略,以及去年8月关闭微信官方商城渠道等进行节流。

此外,高丝在去年也通过人事变动、撤柜调整线下渠道等提高运营效率。

如此看来,日妆巨头们正在涅槃,等待浴火重生。在一系列的新调整之下,你们觉得2025年日妆会迎来转机吗?欢迎留言讨论。

注:应采访对象要求,宫骏为化名。

参考资料:高丝、花王、POLA ORBIS、资生堂2024年财报信息来源:《经济日报》、化妆品监管APP、飞瓜数据、Deepseek