一场投资机构与企业的纠纷,在创投圈引起轩然大波。

近日,安徽明讯新材料科技股份有限公司(以下简称明讯科技)董事长吴凌峰在朋友圈发文,实名指控知名投资机构同创伟业逼迫企业偷税漏税、利用资本优势打压企业等行为,并呼吁其他受害企业联合维权,这一指控迅速引发投资圈震动。

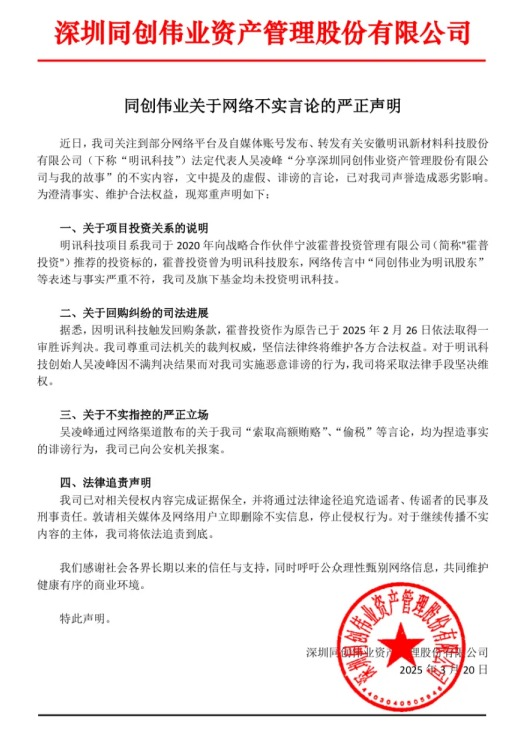

随后同创伟业发表声明否认吴凌峰的指控,称未投资明讯科技,对上述捏造事实的诽谤行为已向公安机关报案。

《每日经济新闻》记者(以下简称每经记者)独家获取了该事件的协议、诉讼、判决等材料,并直接对话当事人,围绕“分拆式”回购协议、千万回购利息为何被包装成咨询顾问费,以及知名机构同创伟业在此事件中扮演的角色等三大核心疑点展开深入调查。这场旷日持久的纷争背后,究竟有怎样的隐情?

三年两场诉讼:投资机构与被投企业因回购对簿公堂

先来看看这场风波的各方。

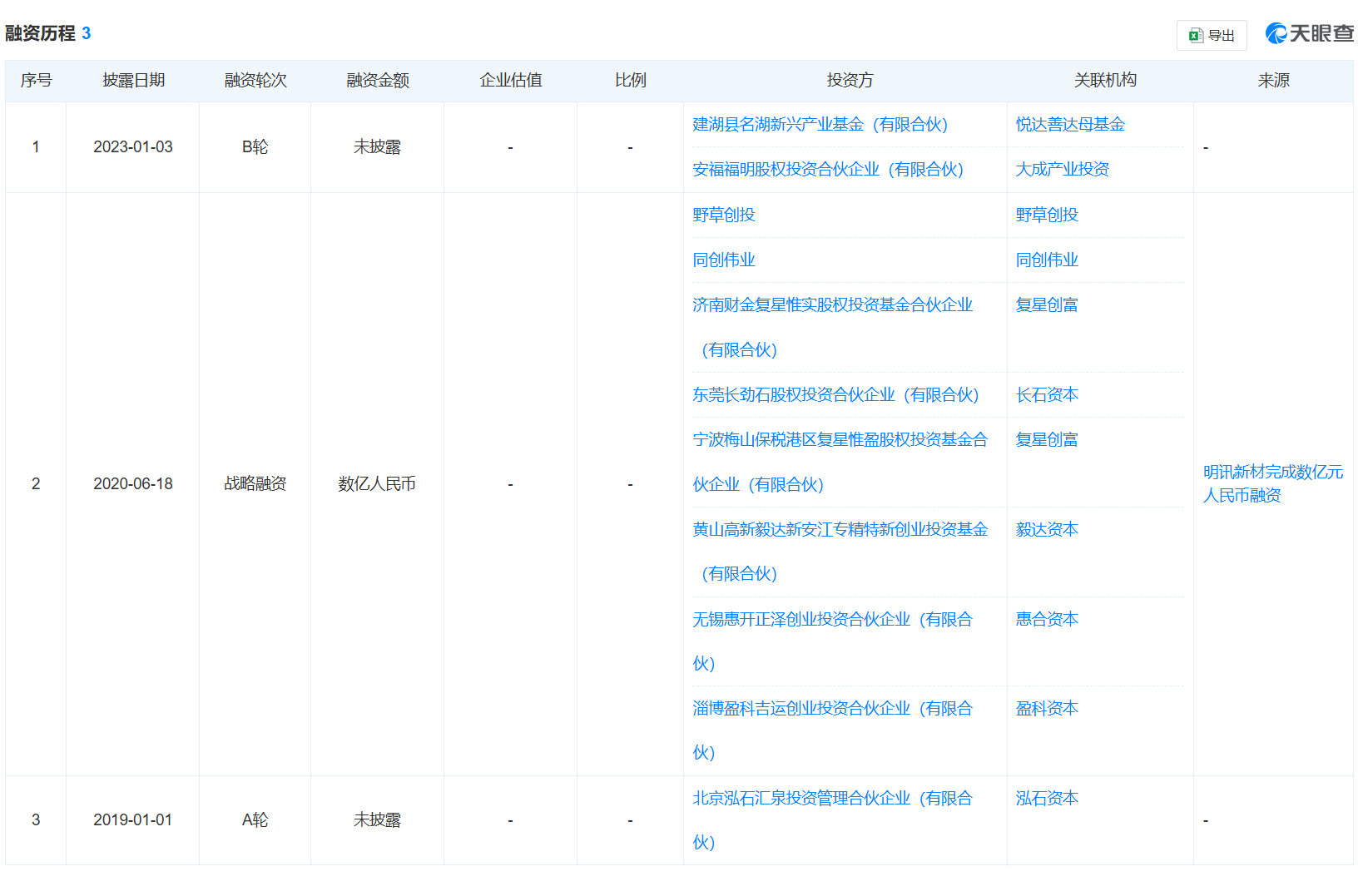

明讯科技成立于2013年,公开资料显示,其专注于消费电子产品、新能源汽车配套的可回收环保材料、减碳环保材料、超薄功能材料、复合功能材料等材料领域的研发、生产、销售等业务。据天眼查信息,明讯科技先后在2019年初、2020年6月、2023年1月完成了三轮融资。

被卷入风波的另一方同创伟业,则是国内知名的创投机构代表。据官网,同创伟业成立于2000年6月26日,是中国第一批专业创业投资机构,拥有24年投资管理经验,管理资产规模超过350亿元,并在2015年7月登陆了新三板。

2020年,这两家公司通过一家叫做宁波霍普投资管理有限公司(以下简称宁波霍普)的机构,产生了联系。

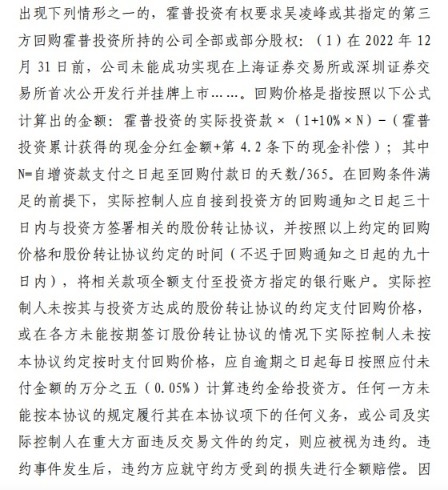

这一年,明讯科技完成第二轮融资,吸引了多家知名机构参与,宁波霍普也在其中。根据吴凌峰的介绍,宁波霍普向明讯科技增资3000万元,并与他签署《增资协议补充协议》,其中约定,若明讯科技未能在2022年12月31日前上市,吴凌峰或指定的第三方需回购霍普公司所持股份,回购利率为10%。

图片来源:宁波市鄞州区人民法院民事判决书

2023年4月,明讯科技因未按期申报上市触发回购条款,霍普投资向吴凌峰发送了《律师函》要求股份并配合办理工商变更登记,明确霍普投资方指定联系人为陈某,而后者是同创伟业的董事总经理。经多轮协商,双方于2024年7月签署了《股份转让协议》。

吴凌峰向记者提供的这份《股份转让协议》显示,由吴凌峰成立的广德恒讯企业管理咨询合伙企业(有限合伙)(以下简称广德恒讯)以3000万元对价受让霍普投资持有的明讯科技公司全部股权,共计2880572股,占明讯科技公司全部股份比例的2.64%。《股份转让协议》约定,款项分两次付清,广德恒讯按照协议支付任一笔转让价款后,即成为该等转让价款所对应的标的股份股东,享有该等股份的股东权利和义务。

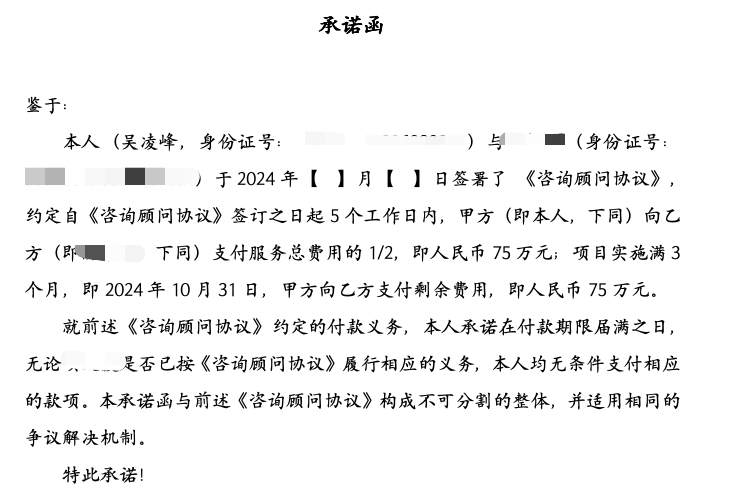

然而,随着回购事宜的推进,双方在利息支付问题上产生了严重分歧。吴凌峰称,双方协商最终确定回购利息为600余万元,但对方突然要求以咨询顾问名义支付这笔款项,并提供了三份咨询顾问协议和承诺函让其签署,内容是吴凌峰需聘请三名自然人为公司资本运作项目提供咨询服务,且无论三人是否履行义务,吴凌峰均需无条件支付共计650万元。

“这三份协议和承诺函中,既未提及利息、分红或收益,也未与《股份转让协议》相关联。”吴凌峰表示,“我曾多次当面向陈某指出这些协议不合法、不合规,拒绝签署,但陈某在微信交流中仍坚持要求我签。”由于吴凌峰一直未签字,双方矛盾进一步升级,直至站上法庭。

2024年8月,宁波霍普在宁波市鄞州区人民法院(以下简称鄞州法院)向吴凌峰提起诉讼并申请诉前财产保全,依据是2020年6月签署的《增资协议补充协议》。

然而,吴凌峰指出,宁波霍普在起诉时隐瞒了双方已于2024年7月签署了《股份转让协议》,广德恒讯已于7月18日按约支付了首笔2262.27万元转让款这一关键事实,宁波霍普在申请诉前保全时,并未将这笔款项从诉讼标的中扣除,这导致冻结财产价值严重不对等。据天眼查信息,目前吴凌峰个人持有的明讯科技约4629万股权仍处于冻结状态。

与此同时,2024年11月,广德恒讯向安徽省广德市人民法院(以下简称广德法院)对宁波霍普提起诉讼,要求确认此前广德恒讯、吴凌峰、明讯科技、宁波霍普四方签署的《股份转让协议》合法有效。2025年3月广德法院判决,认定该《股份转让协议》是各方多轮协商后最终达成一致意见并签字盖章确认的协议,合法有效。

2025年2月,鄞州法院作出一审判决,法院认定宁波霍普与吴凌峰应依据2020年6月签署的《增资协议补充协议》履行义务,扣除广德恒讯已支付的3000万元后,吴凌峰需向霍普投资支付回购款利息918万余元及违约金452万余元。

在近日的采访中,吴凌峰告诉记者,在地方政府的支持下,目前明讯科技一切经营正常运行。对于这一判决结果,他已提起上诉,二审初定于4月开庭审理。

三大疑点待解

在详细梳理明讯科技与宁波霍普、同创伟业风波的前因后果之后,有几个明显的疑点引起了每经记者的注意。

疑点一:“分拆”回购协议却不同时签署,是何原因?

相关材料与采访信息显示,宁波霍普于2020年投资了明讯科技,后因后者业绩不达预期触发了对赌回购,双方开始了2年多时间的对赌回购方案谈判。根据宁波霍普提交的相关材料,这个谈判最终诞生了一个“二合一”的解决方案,也就是一份关乎回购本金的《股份转让协议》和几份关乎利息的《咨询顾问协议》。

但令人费解的是,虽然都是解决方案的一部分,这两部分协议却不是同时签署的。2024年7月15日前后,双方先是签署了《股份转让协议》,但另一份协议却反复协商,至今也没有签订。而在这样的背景下,广德恒讯在当年7月和12月分别向宁波霍普打了两笔钱,合计3000万元,用途都备注为股权回购款,并在当年年底进行了工商变更,宁波霍普退出该公司股东名单。

对于这一被“分拆”的回购协议,双方显然有着不同的理解。宁波市鄞州区法院的一审判决结果显示,认可原告宁波霍普的意见,双方系将股权回购款本金以及利息的支付作为整体进行协商,在吴凌峰最终仅签署本金协议而拒绝签署利息支付协议的情况下,不能视为双方就股权回购达成新的合意,因此股权回购事宜仍应按照原此前的协议与回购条款履行。

而吴凌峰却在上诉状中坚持认为,原协议已经被《股份转让协议》替代,并且公司股权已完成变更,宁波霍普丧失了回购权行使的基础。

对此,上海汉盛律所合伙人李娜对每经记者感慨,这是一个典型的投资退出、回购引发的乱象。“把回购协议分拆成两份协议,一份是正保本退出,另一份则是利息从其他渠道转出,这件事情本身的合规性就很值得探讨。”

她同时指出,在效力方面,分拆协议可能会基于损害国家利益等原因被认定无效,但很少因为没有履行其中一份而被认定无效,这在业内还是比较少见的。

另一名不愿具名的资深私募律师则表示,从该案例来看,双方并没有对回购形式进行一个比较好的约定,并且最大的问题是出在实际操作上。“两个协议竟然没有一起签署,在操作上就有空子可钻。”

疑点二:吊诡的咨询顾问协议,“巧思”为谁?

在明讯科技与宁波霍普的回购协议被“分拆”后,其中一项重要协议涉及利息支付。相关材料显示,在利息金额方面,双方经过多轮磋商最终列出了解决方案,但支付方式却十分吊诡。

宁波霍普通过同创伟业董事总经理陈某向明讯科技方面发来的是三份咨询顾问协议,内容分别是吴凌峰聘请了三位不同的自然人为公司整体资本运作项目提供咨询顾问服务,共计将支付650万元。与该咨询顾问协议配套的还有三份承诺函,要求无论这三名自然人是否已按《咨询顾问协议》履行相应的义务,吴凌峰都要无条件支付相应款项。

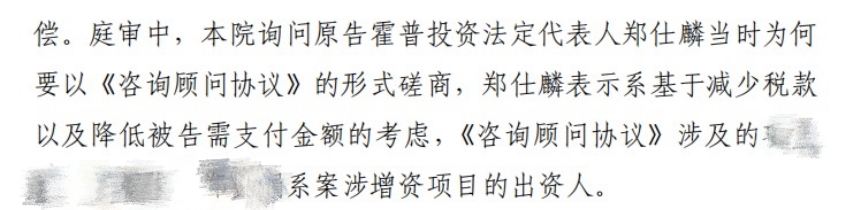

为什么要采用FA协议来支付利息?宁波霍普的实控人郑仕麟在法庭上表示,主要是基于减少税款以及降低被告需支付金额的考虑,并且涉及的三名自然人都是对明讯科技增资的出资人。

图片来源:宁波市鄞州区人民法院民事判决书

从每经记者获悉的双方交流过程来看,不论FA协议这种形式是否得到认可,至少各方都是知情的。

天眼查数据显示,宁波霍普的两名出资人分别为郑仕麟(持股占比60%)和郑学明(持股占比40%)。而上述FA协议涉及的三名自然人,有两名是同创伟业旗下另一只基金——宁波同普远景创业投资合伙企业(有限合伙)的LP;其中一人曾经投资过宁波霍普,但在2022年已退出。

李娜对每经记者分析,如果按照企业回购的方式,那么投资人拿到的回购款应按照企业所得税来纳税,税率将达到25%。很显然,采用咨询顾问费的方式可以减少一笔可观的税款。“我们在一些回购的案件中也能看到类似做法,这其实是揭开了私募操作的一个角,让大家看到在退出难、被投企业无法按照原来协议履行的情况下,各方所采取的上不了台面的一些措施。”

疑点三:同创伟业扮演了怎样的角色?

回到事件的起点,是吴凌峰发布了一则朋友圈,表示自己将用三天的时间分享自己与同创伟业的故事,一时间引爆行业。

紧接着,同创伟业通过多个渠道公布了一则关于网络不实言论的严正声明,从多个角度回应了吴凌峰提出的问题。在“关于项目投资关系的说明”部分,同创伟业的回应是:

明讯科技项目系我司于2020年向战略合作伙伴霍普投资推荐的投资标的,霍普投资曾为明讯科技股东,网络传言中“同创伟业为明讯股东”等表述与事实严重不符,我司及旗下基金均未投资明讯科技。

记者注意到,2020年6月,明讯科技完成数亿元人民币融资的消息开始被媒体广泛报道,其中提及同创伟业是此轮融资的投资方之一。签署增资协议的是宁波霍普,为何同创伟业却出现在投资方名单中?

对此,吴凌峰方表示,这笔投资从沟通之初就由同创伟业董事总经理陈某和段姓合伙人两人直接负责。4年以来,陈某和段某不仅多次出席明讯科技的股东大会并发言,还在后续的回购谈判中发挥了关键作用。“每季度,明讯科技都会将财务和经营数据上传至同创伟业的投资管理系统。”吴凌峰表示,“因此,我一直认为同创伟业就是实际的投资方。”

明讯科技融资历程(数据来自天眼查)

李娜在对每经记者分析时指出,“战略合作伙伴”这个说法存在一些混淆。“不管从法律的角度来说,还是监管的角度来说,一定都是实质大于形式。如果整体操盘的是同创伟业,那么是不可能撇开这层关系的。”

记者就相关问题联系了同创伟业,以及段某和陈某个人,对方表示以该公司的声明为准,并未再多做解释。

同创伟业声明(图片来源:官网) 律师:创业者应审慎对待对赌条款,尤其是IPO

近年来,创业者与投资机构之间的回购纠纷在创投圈逐渐增多,成为一级市场最突出的矛盾之一。

回购条款作为股权投资中的常见对赌机制,通常约定若企业未能在约定期限内实现IPO、盈利目标等,投资方有权要求创始人或企业以本金加利息(通常年化8%~12%)回购股权。

这本来是投资机构为保障自身利益而设置的一种兜底退出方式,但在实际操作中却引发了诸多矛盾。投资机构在创业企业未能如期上市、业绩不达标或创始人出现违规行为等情况下,依据回购协议要求创业者回购股权。尤其是在近年来资本市场环境变化、不少企业上市计划受阻的背景下,触发回购条款的案例激增。就像一把悬在头顶的“达摩克利斯之剑”,随时准备落下。

2024年礼丰律师事务所曾发布了一份《VC/PE基金回购及退出分析报告》,显示创投领域有13万个项目将陆续面临退出压力,涉及约1.4万家公司,几乎所有的项目都有回购条款。头部机构如深创投甚至发起“批量回购诉讼”,要求被投企业及创始人履行回购责任。

明讯科技与宁波霍普、同创伟业之间的风波,也是一级市场回购潮的一个缩影。据吴凌峰所说,除了对宁波霍普的这笔回购,近年来他总共回购了3亿元左右,付出利息约1亿,“签了字就要认”。

多位受访人均对每经记者表示,从创业者角度看,部分创业者在融资时对企业发展预期过于乐观,忽视了回购协议可能带来的风险;而从投资机构出发,在实操中有机构过于依赖回购条款来保障自身利益,而忽视了对企业的长期支持和陪伴,这种做法也可能导致投资机构与创业者关系恶化,最终两败俱伤。

在李娜看来,回购纠纷会不断出现、回购义务人(大股东、实控人或公司)履约能力和意愿下降,缘起在于对赌。“基金到期必须退出,创始人无法履约,从而会产生避税或其他方式。现在的环境对创业者不友好,建议要审慎对待对赌条款,尤其是IPO;资本也应该更有耐心,用更长期的陪伴以及投后管理等来为创业者赋能;同时,行业监管部门也可以加强对投资协议条款的规范和引导,促进创投行业的健康发展,实现创业者与投资机构的共赢局面。”

来源:每日经济新闻