中国经济网北京12月2日讯 松发股份(603268.SH)今日股价一字跌停,收报48.08元,跌幅10.00%。

松发股份昨晚披露重大资产置换及发行股份购买资产并募集配套资金暨关联交易报告书(草案)显示,公司拟以重大资产置换及发行股份购买资产的方式购买交易对方持有的恒力重工100%股权,并向不超过35名特定投资者发行股份募集配套资金。

本次交易方案包括重大资产置换:松发股份拟以持有的截至评估基准日全部资产和经营性负债与中坤投资持有的恒力重工50.00%股权的等值部分进行置换;发行股份购买资产:松发股份拟以发行股份的方式向交易对方购买资产,具体包括向中坤投资购买上述重大资产置换的差额部分、向苏州恒能、恒能投资、陈建华购买其合计持有的恒力重工剩余50.00%的股权;募集配套资金:松发股份拟向不超过35名特定投资者发行股份募集配套资金。

公司重大资产置换与发行股份购买资产互为前提、同步实施;募集配套资金以重大资产置换及发行股份购买资产的成功实施为前提,但重大资产置换及发行股份购买资产不以募集配套资金的成功实施为前提,最终募集配套资金成功与否不影响本次重大资产置换及发行股份购买资产的实施。

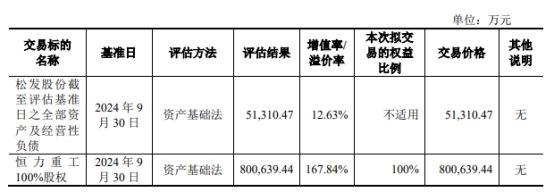

根据辽宁众华出具的《置出资产评估报告》,以2024年9月30日为评估基准日,本次交易拟置出资产评估值为51,310.47万元。经交易各方友好协商,以上述评估值为基础,本次重组拟置出资产交易价格为51,310.47万元。根据华亚正信出具的《置入资产评估报告》,以2024年9月30日为评估基准日,本次交易拟置入资产评估值为800,639.44万元。经交易各方友好协商,以上述评估值为基础,本次重组拟置入资产恒力重工100%股权的交易价格为800,639.44万元。

关于发行股份购买资产,本次发行股份购买资产的发行对象为中坤投资、恒能投资、苏州恒能和陈建华,发行对象以其持有的标的公司股权认购本次发行的股份。本次定价基准日为上市公司第五届董事会第二十四次会议决议公告之日,即2024年10月17日,发行价格10.16元/股,不低于定价基准日前60个交易日的上市公司股票交易均价的80%。本次发行的股份数量为737,528,511股,占发行后上市公司总股本的比例为85.59%(不考虑募集配套资金)。

关于募集配套资金,本次发行股份募集配套资金的发行对象为不超过35名(含35名)的特定对象,包括符合法律、法规规定条件的境内证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者、其他境内法人投资者和自然人或其他合格的投资者。

公司拟募集配套资金不超过500,000.00万元,本次募集配套资金在扣除发行费用后,拟用于标的公司的募投项目建设及偿还金融机构债务,具体情况如下:

根据《置入资产评估报告》及评估说明并经华亚正信确认,恒力重工预计于2025年度、2026年度、2027年度实现的净利润分别为112,728.03万元、164,143.03万元和206,280.80万元。基于上述预测,2024年11月,松发股份与中坤投资、恒能投资、苏州恒能和陈建华签署了《广东松发股份有限公司与中坤投资、恒能投资、苏州恒能、陈建华之业绩补偿协议》。交易对方中坤投资、恒能投资、苏州恒能、陈建华保证恒力重工在业绩承诺期(2025年度、2026年度及2027年度)累计实现的扣除非经常性损益后的归属于母公司股东的净利润(但不扣除业绩承诺期内实施股权激励计划及员工持股计划(如有)等激励事项产生的股份支付费用)不低于480,000万元。

本次交易前,公司总股本为124,168,800股。根据拟置入资产和拟置出资产交易作价差额749,328.97万元及上市公司本次发行股份的价格10.16元/股计算,上市公司将新增发行737,528,511股股份,本次交易完成后(不考虑募集配套资金),上市公司的股权结构变化情况如下:

本次发行股份购买资产完成后,中坤投资将持有公司39.86%股份,恒能投资将持有上市公司15.24%股份,苏州恒能将持有上市公司15.24%股份,陈建华将持有上市公司15.24%股份,恒力集团将持有上市公司4.34%股份,前述主体将合计持有上市公司89.93%股份。上市公司控股股东将变更为中坤投资,实际控制人仍为陈建华、范红卫夫妇。

本次交易构成重大资产重组、构成关联交易、不构成重组上市。本次重组的交易对方为中坤投资、苏州恒能、恒能投资和陈建华。其中,陈建华系上市公司实际控制人,中坤投资、苏州恒能、恒能投资系上市公司实际控制人陈建华、范红卫夫妇控制的企业。

(责任编辑:何潇)