上周,我们讨论了特朗普当选总统后散户投资者情绪高涨的市场现象。

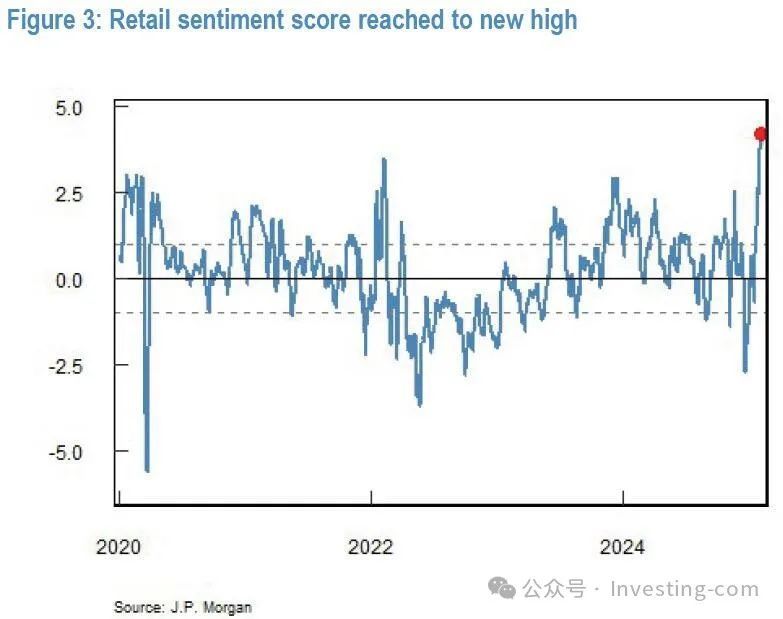

「即便面对负面消息,市场依然坚挺,原因是散户不断趁低吸纳。在最近的牛熊市分析报告中,我们提到了散户的推动力。从情绪指标来看,散户对股市的信心已达到疫情以来的最高点。要知道,现在已经没有政府派发的纾困支票了,这种现象着实让人意外。」

散户信心创历史新高

市场上涨往往会刺激散户加码股票投资,市场走高带来的获利更会进一步增强他们的信心。这不过是「得意生骄」的又一表现。

从杠杆资金的使用情况,我们可以窥见散户的乐观程度。投资者对后市越是看好,就越愿意借钱入市冒险。这一点从投资者信心指数与保证金贷款同比变化率的对比中可见一斑。

消费者对股价和保证金债务的信心

「错失恐惧症」(FOMO)正推动散户追高。目前家庭股票持仓比例创下新高,这也解释了当前市场的高估值状况。

家庭股权配置与标准普尔500指数估值

霍华德·马克斯(Howard Marks)在2020年12月接受Bloomberg采访时指出:

「市场已从「害怕亏损」转向「害怕错过」。当投资者敢于冒险且生怕踏空时,就会争相买入,这时想找到便宜筹码几乎不可能。这就是当前的市况。美联储将利率降至零后,市场就变成这样了...如今我们又回到一年前的境地——市场充满变数,预期收益比去年更低,而资产价格反而更高,人们不得不冒更大风险才能获得回报。橡树资本(Oaktree)现在选择谨慎应对。在这种行情下,不宜大量建仓。各类资产的预期回报都很低。」

事后证明霍华德说得没错。2022年的跌势不仅吞噬了前一年的全部涨幅,还造成更大损失。这正突显了保证金债务和杠杆操作的风险所在。

保证金债务反映市场的投机热度。它像「助燃剂」一样,通过提供额外购买力推高市场。但杠杆也是把双刃剑,当贷款方要求借款人卖出资产维持信用额度时,就会加剧市场跌势。

最关键的是:清理杠杆时,主动权不在投资者手中,而在提供杠杆的券商。(说白了,如果你不主动平仓,券商就会替你强平。)

一旦贷款方担心收不回资金,就会逼迫借款人要么补仓,要么卖出资产。由于资产价格下跌会同时影响所有贷款方,「追保」往往会集中爆发。

保证金债务就像平静的火山,看似无害,一旦爆发就会酿成大祸。

那么,当前市场又是什么情况呢?

保证金余额反映市场热度超标

最近我们发现,散户除了使用传统的证券保证金外,还通过其他渠道加杠杆,显示市场情绪异常高涨。从期权交易量激增到杠杆ETF的运用,投资者正千方百计地追求更高风险和收益。

从数据看,以证券作抵押的保证金贷款规模已突破历史高点。

上图显示,保证金贷款的同比增速正在快速上升。若散户热情不减,这个数字恐怕还会继续攀高。

保证金债务水平vs自由现金余额

特别要关注图中红线所示的「自由现金余额」。牛市行情中,保证金贷款会通过放大购买力推动股价上涨。因此,在投资热情高涨时,保证金贷款随之上升也属正常。下图描绘了现金余额和市场走势的关系。

为了更清晰地展现保证金贷款增长与市场表现的联系,我们对自由现金余额做了反向处理。(自由现金余额就是保证金账户中的保证金减去现金和信用余额后的净值。)

保证金债务与市场

回顾历史,不论是1987年的调整、2015-2016年的「英国脱欧/Taper恐慌」、2018年的「加息失误」,还是「新冠暴跌」,市场都保持了上升态势,现金余额也一直维持负值。相比之下,2000年和2008年的熊市却出现了两个特征:上升趋势被破坏,且自由现金余额转正。眼下,负现金余额又创新高,市场或许还会经历一轮「技术性调整」。但倘若长期牛市趋势被打破,保证金债务的强制平仓必将加剧市场跌势。

如前所述,不断加码的杠杆资金是推动牛市的动力。当散户亢奋情绪蔓延至各类风险资产时,高企的保证金贷款更是危机四伏。

各类资产相关性趋同

常言道「过犹不及」。每当市场亢奋时,投资者就会盲目追涨。随着价格不断走高,他们往往淡忘风险,总觉得「这一次与众不同」。但抛开种种说辞不谈,推动价格上涨的根本还是供需作用。目前市场就是典型的「钱多标的少」。

这种潜在风险在历史上屡见不鲜,尤其是当不同风险资产的相关性达到极值时最为明显。从图表可以看出,标普500指数与新兴市场和国际市场的相关系数已近乎1。(相关系数1.00代表完全同向变动,-1.00则代表完全反向变动。)

EFA走势图

市场对比特币和加密货币的解读五花八门。不过实际上,由于价格大起大落的特性,比特币已沦为追逐市场上涨的另类「杠杆品种」。

BTC/USD走势图

值得关注的是,黄金虽说是传统的通胀对冲工具,但近来与股市的关联度却在显著提升。纵观历史,每当黄金与标普500指数的相关系数触及1.00,往往就是黄金价格的高点。除了90年代末期的特例外,这种高度关联通常也预示着整体金融市场即将转折。原因在于,投资者蜂拥追捧各类资产的投机热潮,已经打破了资产配置分散风险的效果。所以当市场最终见顶、去杠杆开始时,所有资产都难逃被抛售的命运。

黄金月线图

结语

看完这篇分析,想必有人会说:「Lance,现在的保证金债务也就比2021年高那么一点儿嘛」。但如今的市场环境已不可同日而语:政府不再发放纾困金,利率不再是零,美联储也不再每月投放1200亿美元的「量化宽松」。然而,某些关键指标却惊人地相似:负现金余额大幅增加,多项指标远远偏离长期均值。

标准普尔500指数技术模型

这是不是预示着市场要大跌了?也未必。

目前的情况是:杠杆率高企,资产联动明显,多头情绪浓厚。虽然回调的条件都齐了,但还缺那根压垮骆驼的最后一根稻草。

从近期看,乐观情绪确实会传染。行情越好,投资者越敢押注。保证金交易最大的隐患在于:市场稍有波动就可能引发连锁反应。因为保证金额度是根据抵押品价值确定的,一旦被迫平仓,抵押品价值就会下跌。价格下跌又会引发新一轮追保,导致更多抛售,形成恶性循环。

保证金规模跟估值一样,都不是预测市场拐点的可靠工具。但它们的确能反映市场是否过热。

当你觉得「这行情永远涨不完」的时候,不妨想想巴菲特老爷子的这句话:

「市场跟为爱鼓掌一样,最后一刻最舒服。(The market is a lot like sex, it feels best at the end.)」

眼下,市场的感觉确实妙不可言。