中国经济网北京6月6日讯 今日,保定市东利机械制造股份有限公司(以下简称“东利机械”,301298.SZ)在深交所创业板上市。截至今日收盘,东利机械报27.46元,涨幅116.56%,振幅27.84%,换手率67.25%,成交额6.34亿元,总市值40.31亿元。

东利机械主营业务为汽车零部件、石油阀门零部件及其他产品的研发、生产和销售。其中,汽车发动机减振器核心零部件是公司的主要产品,其收入占公司主营业务收入比例达80%以上。

东利机械控股股东和实际控制人均为王征、王佳杰和靳芳。其中,王征与王佳杰为父女关系,靳芳与王佳杰为夫妻关系。本次发行前,王征直接持有公司3,250.48万股,占公司发行前股份的29.55%;王佳杰直接持有公司1,328.16万股,占公司发行前股份的12.07%;靳芳直接持有公司275.00万股,占公司发行前股份的2.50%。本次发行后,王征、王佳杰和靳芳的持股占比分别为22.14%,9.05%和1.87%。

东利机械于2021年9月29日首发过会,深交所创业板上市委员会2021年第61次审议会议提出问询的主要问题为:

发行人产品主要应用于燃油汽车,少部分应用于新能源车。请发行人结合现有产品结构、技术储备、市场开拓、在手订单和募投项目等情况,说明新能源汽车发展趋势对发行人的影响及发行人的应对措施。请保荐人发表明确意见。

东利机械本次在深交所创业板上市,公开发行股票36,800,000股,无老股转让,发行价格为12.68元/股,保荐机构(主承销商)为华泰联合证券有限责任公司,保荐代表人为孙琪、王艳玲。

东利机械本次发行募集资金总额为46,662.40万元,募集资金净额为39,547.17万元。东利机械最终募集资金净额比原计划多9547.17万元。

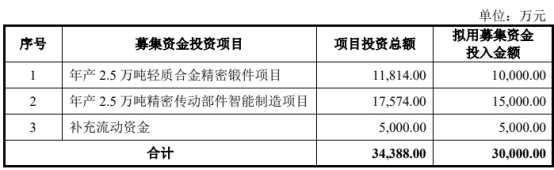

东利机械2022年5月31日披露的招股书显示,公司拟募集资金30,000.00万元,分别用于年产2.5万吨轻质合金精密锻件项目、年产2.5万吨精密传动部件智能制造项目、补充流动资金。

东利机械本次发行费用总额为7,115.23万元,其中,华泰联合证券有限责任公司获得承销保荐费用4,471.30万元。

2019年至2021年,东利机械营业收入分别为38,316.57万元、38,658.10万元、48,376.95万元,净利润分别为4,925.90万元、3,751.94万元、5,876.31万元,归属于母公司所有者的净利润分别为4,925.90万元、3,751.94万元、5,876.31万元,扣除非经常性损益后归属于母公司所有者的净利润分别为4,504.26万元、3,233.66万元、5,255.09万元,经营活动产生的现金流量净额分别为8,971.67万元、7,274.99万元、1,904.87万元。

数据可见,东利机械经营活动产生的现金流量净额2020年、2021年连续两年下降,降幅达78.77%。

2019年至2021年,东利机械主营业务收入分别为37,994.41万元、38,327.02万元、47,483.96万元,销售商品、提供劳务收到的现金分别为42,433.12万元、37,534.00万元、49,286.78万元。

2022年1-3月,东利机械营业收入为13,818.24万元,同比增长7.92%;归属于母公司所有者的净利润为1,233.47万元,同比下降16.37%;扣除非经常损益后归属于母公司股东的净利润为1219.38万元,同比下降14.52%。