作者丨王林

编辑丨潘心怡

不论受尽钴价折磨的电池企业如何为少钴、无钴路线摇旗呐喊,钴价依然扶摇直上。

疫情导致的运力不足叠加低库存等多重影响因素之下,wind数据显示,2021年钴矿均价升至37.8万元/吨,同比上涨41.4%。国内电钴2021年底报价49.1万元/吨,同比上涨76%,创2019年以来新高。而据基准矿物情报(BMI),2020年1月至2022年1月中旬,电池级钴价上涨了119%。在伦敦金属交易所,钴金属价格飙升至71000美元/吨,创4年新高。

材料企业也赚得盆满钵满。1月11日,华友钴业披露业绩预告称,预计2021年度实现归母净利37亿元-42亿元,同比大增217.64%-260.56%;寒锐钴业预计2021年净利6亿元-7亿元,同比增长79.37%-109.27%

但这场钴企的盛世中也暗藏着危机。

2021年年末,两条敏感信息叠加牵动着锂电持仓者的神经。11月21日,纽约时报煞有介事地连载了《美国如何在清洁能源竞赛中输给中国》一文,对2016年美企将位于刚果(金)全球最大的钴矿所有权转让于洛阳钼业痛心疾首。同一日,据环球时报,刚果(金)传来又有五名中国矿企工人在驻地被绑架的消息。

在崭新的新能源汽车纪元,作为三元锂电池的核心材料,锂、镍、钴迎来了超级周期,战略价值逐渐凸显。而钴资源的极其特殊之处在于其储量高度集中于战乱频繁的刚果(金)。

01 钴的超级周期

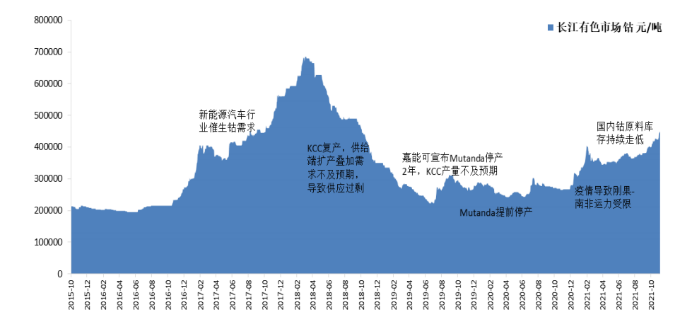

动力电池厂商对钴的恐惧点始自2016年,钴价一路从20万元/吨一跃在2018年初涨到近70万元/吨,而同期镍价只有10��元/吨左右。

图1:钴价走势(2015.10-2021.12) 来源:东兴证券

疯涨背后是新能源车带来的钴资源消耗的巨大增量需求。一个智能手机电池可能包含5至10克精炼钴,而单辆电动汽车电池则可能包含15,000克的钴。

疯涨的间接推手则来自政策对高密度长续航三元锂电池的支持。与磷酸铁锂电池采用成本低廉的磷酸铁锂作为正极材料不同,三元锂电池的正极多采用钴+锂+镍的聚合物,钴、镍均属稀有金属,钴又是最贵的一元。

因能量密度越高则补贴系数越高,具有能量密度优势的三元电池一度反超磷酸铁锂电池成为新能源汽车电池市场的主流,拉升了对钴产生强劲需求。

但是动力电池企业面临的一个关键问题是下游整车厂对降成本的迫切需求,无法将原料上涨的压力转移至下游。

因钴过于昂贵,三元锂电池的正极材料占电池成本约30%-40%,而无钴无镍的磷酸铁锂电池中正极材料占电池成本约13%-15%。

因此为了降低成本,在续航里程上实现一定突破的磷酸铁锂电池也于2020年卷土重来。2021年7月,磷酸铁锂电池的装机量实现了对三元锂电池的反超。

三元路线在技术上也开始规避钴的使用,高镍低钴路线受到力捧。如图二(左)所示,三元锂电池经历从高钴路线向高镍低钴路线的转换。每kWh需0.25kg的三元NCM523电池出货量占比逐年下降,每kWh所需0.16kg的NCM811三元锂电池则不断拉升。

图2:三元高镍化进程、动力电池用钴量维持确定性增长来源:GGII

受到电池“低钴化”、“无钴化”的影响,动力电池行业钴需求量增长受到质疑。2020年2月特斯拉被传将推出无钴三元电池后,华友钴业、寒锐钴业双双开盘跌停。

但实际远非如此。首先,钴在三元电池中起到稳定材料层状结构以避免过热或起火的关键作用,确保电池寿命可达到8-10年。虽然学术界和工业界一直在做着许多关于无钴三元的工作,据光明日报,中国地质调查局发展研究中心副研究员余韵认为,钴化学品在短期内会继续成为新能源电池行业的首选品,其可替代性极差。后来也证明特斯拉只是向宁德时代下单了磷酸铁锂电池,特斯拉依然向瑞士矿业巨头嘉能可低头买了钴。

至于磷酸铁锂电池,据清华大学材料科学与工程学博士、知乎著名电池答主弗雷刘,其能量密度依然与三元锂电池还差半个身位,在长续航里程上并不占优势。磷酸铁锂与三元不是替代竞争的关系,而是在不同的新能源车细分领域中各自为王。

考虑到高镍化及磷酸铁锂的冲击,单位电池用钴量存在进一步减少的趋势,但动力电池数量的提升将抵消单体用钴量的下降。东兴证券预测,钴整体使用量仍将维持29%的复合增速,预计动力电池对钴的总需求比重将从2020年的21%提升至2023年的31%,2025年前后实现对消费电子领域(2020年为48%)需求量的超越。国际能源署则预计,到2040年,钴的需求量将较2020年增长约20倍。

此外,考虑到持续的供应紧张使得2022年钴价不具备大幅下滑的条件,物流不畅造成的供应端扰动以及动力电池领域需求增速超预期将拉动钴价继续上行。东兴证券还预计2022年钴价中枢有望运行在45万元/吨以上,较2021年均价抬升20%以上。

02 话语权之争

资源型产品的逻辑较为简单,谁掌握控制权就掌握定价权。

据USGS数据,2020年全球钴储量刚果(金)占统治地位50.7%。2020年全球矿端合计产量约14万公吨,刚果(金)以9.8万吨排名第一(67.86%)。而作为第一钴消费大国,在全球710万吨的钴矿储量中,中国仅为8 万吨,占总储量的1.13%,对外依赖率高达95%。

历史原因,西方矿业巨头早就将世界优势资源瓜分殆尽,刚果(金)的铜钴矿也由瑞士的嘉能可等把持。截至2018年,其合计持有的钴矿探明总储量达到206.07万吨,占全球30%的份额。

由于需求量庞大,我国面临的一个尴尬的问题是,无论想要大力发展哪个产业,与之相关的矿产资源必然价格大幅度上涨。因缺乏铁矿石,我国钢铁行业至今仍活在淡水河谷、力拓、必和必拓等国际铁矿巨头的阴影之下。所以,中国新能源汽车发展红利要留在本国只能想办法绕过国际巨头的攫取。

这一局面的突破也来自2016年。彼时,仅次于嘉能可的第二大钴业巨头美国麦克莫兰自由港公司战略选择押注石油和天然气资源,不过其后随着油价暴跌及可再生能源的崛起而陷入债台高筑。因此该公司不得不选择抛售位于刚果(金)全球最大的铜钴矿众滕凯方古鲁梅(Tenke Fungurume,TFM)缓解财务困境。据洛阳日报,该矿矿石资源量达3.65亿吨,铜品位为1.72%,含铜金属量约628万吨;钴品位为0.85%,含钴金属量约310万吨。

在政府资金支持下���中企洛阳钼业迅速以26.5亿美元达成交易。自由港总裁凯萨琳·L·奎克在接受采访时说:“他们(洛阳钼业)的行动比任何人都要敏捷、迅速。”

除了该笔收购外,2020年12月13日,洛阳钼业再次与自由港公司达成股份购买协议,以5.5亿美元总价收购后者在刚果(金)的Kisanfu铜钴矿中95%的间接权益。

同一时期,大批中资矿企来到刚果(金),成为当地钴资源开发主力军。据环球时报,目前,共有15家中资企业在刚果(金)开发34个钴资源项目,总投资额已逾百亿美元,中企在刚果(金)控制的资源量已超越许多在此扎根多年的外资企业。

当然中国企业能够较为畅通收购这些资源也正是精准踏中了战略机遇期。彼时,我国率先制定了大力发展新能源车的产业政策,而欧美日等国仍在咀嚼燃油车时代的红利。

以至于后来纽约时报直指反对发展清洁能源、退出巴黎协定的特朗���政府对这桩交易甚至缺乏讨论的兴趣。“美国基本上将资源交给了中国,未能保护在刚果(金)数十年的外交和金融投资。”

因为早在上世纪5、60年代,美国前总统艾森豪威尔已向刚果(金)童工数亿美元援助。为防止苏联掌握刚果(金)资源,美国还成立小型军队镇压苏联支持的叛军。苏联解体后,自由港公司抓住时机取得了TFM铜钴矿控股权。

据纽约时报披露,在抛售前,时任美国驻非洲首席外交官佩里略(Tom Perriello)曾向美国国务部门“示警”,TFM铜钴矿的刚果(金)总经理卡潘加(Andre Kapanga)也几乎“恳求”美国驻刚果(金)大使插手,但最终仍未能改变结局。

由于布局较早,中国已成为最主要的钴冶炼加工国。安泰科数据显示,全球精炼钴生产集中在中国,占比高达67%。目前全球基本形成了刚果(金)供应原料,中国进行冶炼加工,亚洲进行消费的钴供应链体系,从刚果(金)通过南非德班港口运输钴原料至中国港口的航线也成为了全球钴最为重要的运输航线。

不过纽约时报对中国已经掌握钴价控制权的渲染依然有夸张成分。因投产周期需耗数年,就目前形式来看,中国资本在刚果(金)控制的矿源产能短期内不能达到完全释放,所以��段时期内,国内钴需求量还是主要依靠嘉能可等国际矿业巨头。

图3:2019-2023年钴供应及同比增速(吨)来源:东兴证券

能源安全向来是大国博弈的重点。2021年8月,美国总统拜登设定2030年电动车占新车销量比例达到50%的目标,标志着美国本届政府将新能源汽车产业放到国家战略的高度。纽约时报还提出如果夺回矿权,需要政府对自由港公司进行补贴,或是对美国公司进行税收激励。

而对于企业而言,另一大国的政策转身既带来了巨大的增量想象空间也是潜在的不可知风险。在复杂的宏观背景下,要抵御这种风险只能在自己可控的范围内发展多元化业务,实现多条腿走路。

参考文章:

1、《钴行业2022年展望:矿端扩产与供应链扰动并存,结构性紧平衡或延续》,东兴证券

2、《钴矿争夺战,美国如何输给中国?》,澎湃新闻

3、《钴的战争》,建约车评

4、《“钴奶奶”发威,“两条腿”应对》,光明日报

5、《特斯拉电池无钴化,几家欢喜几家愁?》新浪科技

6、《华友钴业:一体化链路优势明显,打造全球锂电材料龙头》,安信证券

7、《洛阳钼业:业绩高增,关注铜钴矿扩产》,民生证券

8、《洛阳钼业收购刚果(金)世界级大矿》,洛阳日报