专题摘要

澳大利亚作为全球铁矿石储量和产量最大的国家,其铁矿石生产及发运对全球铁矿石供给有着深远的影响。澳大利亚铁矿石资源集中,主要分布在皮尔巴拉以及中西部地区。皮尔巴拉地区铁矿石品位高,易于开采,聚集着多家铁矿石生产企业。澳大利亚铁矿石三巨头力拓,必和必拓以及FMG均集中在该地区,同时该地区配套设施完善,拥有从矿区直达港口的铁路,以及距离较近的多家码头港口。丹皮尔港、黑德兰港和沃尔科特港等现代化铁矿石输出港口均集中在此处。根据Wind数据统计,2018年皮尔巴拉地区铁矿石发货量为8.01亿吨,占澳大利亚总发运量的98.98%。而澳大利亚中西部地区铁矿石品质相对较差,且集中在该地区的多为中小型铁矿石生产企业。

天气是影响铁矿石产量的最重要周期性因素。皮尔巴拉地区位于澳大利亚的西北部,受周期性热带气旋的影响,每年12月份到来年4月份雨水多发、风力较大,对于铁路运输以及港口作业都有较大影响。近五年来,每年1月底和2月初都有暴雨以及强风天气,丹皮尔港以及黑德兰港均出现港口停运的情况,据澳大利亚气象局预计,平均停运时间将近50个小时。除周期性的飓风的影响外,财年的更替也是重要影响因素。每年6月底和7月初是澳大利亚新旧财年更替之际,为统计时点数,各大矿商会在6月保持较高发运量,因此7月第一周(第27周)发运量普遍回落。

新矿的发掘以及技术的革新也会提高各大矿商的发货量。力拓通过6年时间完成了铁矿石从矿场到港口的全自动化运输,不仅减少运输事故风险,增加运输效率,同时提高发运能力。新铁矿的开采也会直接增加矿商的产量,进而提升发运量。目前西澳州继续加大对铁矿石方面的投资力度,开采新的矿山,优化现有的港口。预计2022年底,铁矿石的产能将增加3.42亿吨。

经济因素也会对铁矿石的发运量产生影响。但因为三大矿山现金成本很低,基本在12美元到14美元左右,因此即使市场上铁矿石价格走低,三大矿山依然可以压缩利润,保持正常的生产以及经营。然而,中小铁矿石生产企业对于价格非常敏感,过低的价格会导致他们的生产运营成本得不到保证从而入不敷出,面临减产、停产甚至倒闭。然而由于中小企业在澳洲的生产总量比例较小,在出口铁矿石的比例更小,因此对于市场上的铁矿石供给不会形成过多的影响。此外,安全事故等突发性事件亦会对铁矿产量产生重大影响,例如2019年巴西淡水河谷尾矿坝溃坝事件对铁矿产量的重大影响。

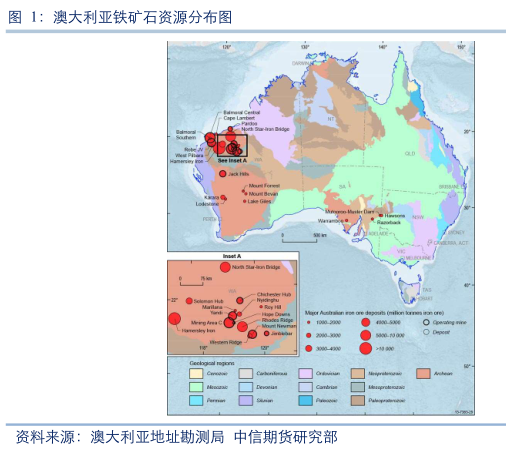

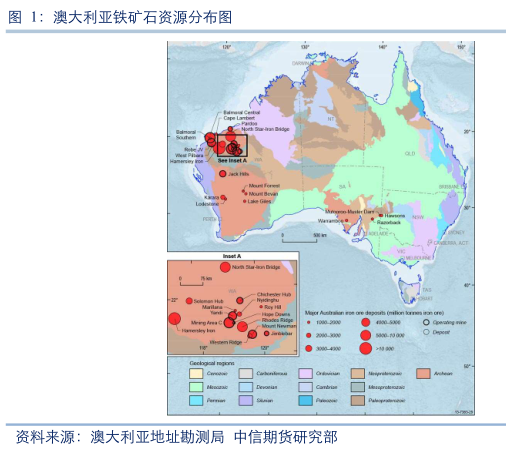

一、澳大利亚铁矿石资源概况

澳大利亚地质勘测局数据显示,2018年全球矿山铁矿石原矿储量为1796.5亿吨,其中澳大利亚拥有477亿吨,占全球铁矿原矿储量的25%。作为全球铁矿石矿储量最大的国家,澳大利亚拥有丰富的铁矿石矿藏资源以及优良的铁矿石品质。便利的开采条件和紧邻港口的运输优势使得西澳大利亚的铁矿石企业遍地开花。据西澳大利亚州矿业部门统计,西澳大利亚现在有重要铁矿石生产企业10家,共计28座矿山。其中力拓,必和必拓以及FMG分别拥有10座、6座和2座矿场。从储量上看,根据公司2018年年报,这三家公司的铁矿石储量分别是35.17亿吨、41.2亿吨和21.92亿吨,三家合计98.29亿吨,占全球储量的5.47%。从产量上看, 2018年年报显示,力拓(3.38亿吨)、必和必拓(2.38亿吨)和FMG(1.7亿吨)的铁矿石总产量为7.46亿吨,占全球总产量的37.65%。从出口上看,根据我的钢铁网数据,2018年力拓全年发运量为3.36亿吨,必和必拓全年发运量为2.77亿吨,FMG全年发运量为1.69亿吨,三家总计7.82亿吨,占全球铁矿石出口的48.58%。

从分布上看,澳大利亚已探明的有经济价值的铁矿石资源91%集中在西澳大利亚州,主要集中在皮尔巴拉地区(Pilbara)以及中西部地区(Midwest)。皮尔巴拉以高品位的铁矿石为主,具体品种包括马拉曼巴矿,河床矿,低磷、高磷布鲁克曼矿等。 同时,该地区建有丹皮尔(Dampier)、黑德兰(Hedland)和沃尔科特(Walcott)港等现代化铁矿石输出港口,并配有专用的运输铁路。澳大利亚铁矿石三巨头均集中在皮尔巴拉地区。根据西澳州工党政府矿业部门统计,截止到2018年年底,该地区仍有125亿美元的在建或已批准重点铁矿石投资项目和126亿美元的计划项目。中西部地区多为低品位磁铁矿以及少量赤铁矿和混合矿等,该地区矿商多为中小型企业。由于企业规模不足,难以独立支撑港口和铁路系统,因此政府与企业已达成关于联合开发中西部地区的基础设施建设的共识。

二、周期性因素对澳大利亚铁矿石产量的影响

由于澳大利亚铁矿石产能集中,且距离港口位置较近,因此如果产区或港口出现极端天气情况将会对澳大利亚铁矿石发运量产生较大影响,进而影响全球铁矿石供给情况。以皮尔巴拉地区为例,该地区位于澳大利亚西北沿海,毗邻太平洋,是澳大利亚受热带气旋影响最严重的地区。澳大利亚气象局表示恶劣的天气是由于热带太平洋中的拉尼娜现象和澳大利亚北部地区及东部地区高于正常海洋温度共同导致的。自1910年起,该地区超过90公里/小时的飓风有48起,平均每两年一次。根据气象局统计,每年12月到来年4月为热带气旋高发期,其中2月为气旋登陆高峰。除却登陆气旋的影响,每年途径澳大利亚但未登陆的飓风带来的强降水也会给铁矿石的生产运输造成负面影响。

具体分析来看,开采方面,干燥的环境利于矿区的机械作业,同时降低洪水或泥石流导致的矿山被淹的潜在危险。在2015年3月,皮尔巴拉西部地区就因为超常降水导致部分矿山短期生产中断。运输方面,飓风天气或强降水会给从矿区到港口的铁路运输和从港口到需求国家的海上运输带来极大压力。虽然澳大利亚的基建水平较高,铁路被冲毁的概率较小,但是飓风天气和强降水经常迫使港口作业中断。并且港口停运带来的发运量损失无法通过库存等手段调节,因此铁矿石供应量对此类事件的发生最为敏感。从澳大利亚西北港口发运量来看,每年1月底港口受热带气旋影响最为严重,发运量明显下降。据澳大利亚丹皮尔港务局统计,2015年1月受热带气旋“Christine”影响,热带气旋导致黑德兰港关闭64小时,丹皮尔港关闭48小时;2016年1月,由于热带气旋“Stan”,黑德兰港共计关闭65.8小时,丹皮尔港关闭57小时;2017年1月,由于热带气旋影响,黑德兰港共计关闭17小时,丹皮尔港关闭38小时;2018年1月26号由于热带气旋“Joyce”的影响,黑德兰港关闭43小时;今年1月31号,澳大利亚皮尔巴拉港务局向丹皮尔港就因飓风“赖利”进行清港。从西北港口发运量上来看,自2015年起至2019年,每年1月份(第2周和第4周)受热带气旋影响,发运量普遍下降且环比下降幅度较大。此外,突发强气旋对港口作业的影响更为强大。今年3月26号,飓风“维罗尼卡”(Veronica)导致黑德兰港、丹皮尔港以及沃尔科特港停运5.5天,按照我的钢铁网3月份飓风前三港日均发运量计算,封港期间发运量应为1350吨,而3月21日至3月26日实际发运量为301.8万吨,因此飓风实际影响发运量共计1048.2万吨,环比减少29.48%,同比减少58.63%。对此,矿商必和必拓4月1号表示将下调2019年皮尔巴拉地区矿石发运预期,力拓也表示今年皮尔巴拉地区铁矿石发运量预期将位于之前发运预期3.38-3.5亿吨下端。此次飓风影响巨大,导致三大港口同时停运,致使一时之间铁矿石供应短缺,进一步导致铁矿石价格走高。

财年更替是除去天气周期外,另一个影响澳大利亚港口铁矿石发运量的周期性因素。对于大部分澳大利亚公司来说6月底为前一财年的结束,7月为新财年的开始,澳大利亚铁矿石三巨头也不例外。为了达到每年计划发货量,或冲击时点数统计原因,6月港口发运量往往较高且在6月底达到峰值。由于高发运量透支未来需求以及库存,7月初三各大港口(第27周)发运量普遍较低。自2015年起至2019年,第27周的西北港口发运量份环比增幅分别为-17.46%、-7.82%、-11.69、-25.86%和-22.77%,因此对于7月初的产量下降市场不需要产生恐慌,因为随着财年的继续,产量会逐渐企稳回升。

三、技术革新对澳大利亚铁矿石产量的影响

大型开采设备以及全自动化的运输设备对于矿业开采的产量有着巨大影响。如何在澳大利亚内陆完成通过火车实现无人驾驶自动化运载,提高载货运输效率,减少货运风险一直是各大矿商希望解决的难题。去年年底,澳大利亚矿业巨头力拓终于宣布自动货运设备AutoHaul项目将于今年1月1号正式投入使用。这也预示着全球最大的机器人和首个自动化中长途铁路网正式建成。力拓于2008年首次对外披露其全自动化机器人火车项目,但受全球金融危机的影响,该项目在当年被搁置,后于2012年重新启动。AutoHaul项目投资高达9.4亿澳元,工期6年。2015年,力拓铁矿部门已经开始调试火车,并成功将整个火车的运行周期从42小时降到35小时。2017年,在澳洲国家铁路部门的监测下,力拓的第一列全自动无人驾驶火车成功行驶100公里,并于去年7月完成了火车的第一次载货运行。此次项目建成将提高力拓货运能力,力拓也因此将2019年发货量定为3.38亿吨到3.5亿吨。此外,BHP正在为丹皮尔港以及黑德兰港进行港口改造升级,建成后BHP的年发运量将会进一步增加。

另外一种更为直接的增加年发运量的方式是建立新矿,开掘新的矿山。由于市场需求影响,澳大利亚多家矿商企业着重开采高品质铁矿石。如表1所示,目前在建或已经批准的矿石开采场地有7座,预计到2021年底产能增加1.85亿吨。计划矿石生产场有7座,预计到2022年底新增产能1.57亿吨。

四、经济因素对澳大利亚铁矿石产量的影响

全球铁矿石价格是铁矿石供应商是否能够盈利的重要指标,进而影响矿石供应商的运营以及产量。对于澳大利亚铁矿石三巨头来说,开采技术先进,运营成本较低,导致总体现金成本较低。以西澳大利亚州为例,根据西澳州政府科技创新部门数据显示,西澳州海运贸易铁矿石平均现金生产成本为31.5美元/吨,然而力拓,必和必拓和FMG的2018年的现金成本分别为13.3美元/吨、14.26美元/吨和12.36美元/吨。其成本显著低于其他矿石生产厂商,因此三大矿山对于价格的承受能力较强。当铁矿石价格较低时,他们可以趁机以低成本抢占市场,扩大市场份额及比重。值得注意的是,相对于另外两家企业,FMG所生产的铁矿石品位为58%,因此在直接对比普氏62价格指数时应做相应的折扣。对于其他铁矿石生产厂商来说,铁矿石价格下降会大大压缩矿石生产商的利润,导致入不敷出,最终停产或破产。2015年的铁矿石价格走低,直接导致了澳大利亚第四大铁矿石生产企业阿特拉斯(Atlas)公司在4月宣布停产。该公司公告中明确指出,铁矿石价格的快速下跌导致该公司不得不停产,并且停止对外出口。虽然阿特拉斯公司与其他矿石公司一样,一直试图降低成本增加率,但是在2015年4月,该公司铁矿石成本在60美元/吨左右,而当时普氏指数已经跌至48美元/吨附近。该公司本意资产重组,卖掉部分高成本矿山,然而并未找到合适买家,因此很快关停。但由于铁矿石价格回升,该公司于2015年已经全面复产。在2015年铁矿石降价中,除阿特拉斯外,Arrium,Cliffs等公司也纷纷削减产能。因此,中小铁矿石生产企业对于价格非常敏感,过低的价格会导致他们的生产运营成本得不到保证从而入不敷出,面临减产,停产甚至倒闭。但从澳大利亚整体发货量来看,除澳大利亚铁矿石三巨头外,其他澳大利亚矿商所占市场份额非常小,且出口量更小,因此对澳大利亚铁矿石总发运量影响不大。从2015年澳大利亚总发运量来看,并没有受到价格的太多影响。

责任编辑:刘文强