2019年底,德国中部城市阿恩施塔特(Arnstadt)的居民醒来后发现,镇郊一家新工厂正在破土动工。在废弃的光伏板制造厂旧址上,挖掘机轰隆作响。

这个耗资20亿美元的项目占地约100个足球场,是德国第一个大型电池超级工厂,每年可生产数十万辆电动汽车所需的电池。

1876年,德国发明了四冲程内燃机,汽车工业推动了德国战后的经济奇迹,宝马、奔驰和奥迪等品牌成为可靠与技术的象征。但阿恩施塔特工厂并非由德国汽车制造商建造。

当时,投资建厂的中国公司名不见经传,直到它和大众、宝马签约,成为电池供应商,人们恍然大悟——欢迎来到宁王的世界。

时至今日,海外已经成为宁德时代(300750.SZ)业绩中引人注目的新大陆。

今年上半年,宁德时代海外收入占比提升至35%,1~5月动力电池海外市占率提升至27%,其中欧洲市占率34.5%,美国市占率第二,预计份额超15%,后续海外仍有提升空间。

目前全球电池市场格局由中日韩三国鼎立。

据韩国机构SNE Research统计,2022年全球电池装车量TOP10企业中,六家来自中国。宁德时代市占率37%,连续六年霸榜。今年一季度,比亚迪(002594.SZ)超越LG新能源跃居第二。

大潮之下亦潜藏暗礁。

日前,宁德与福特在美国建厂的合作突遭美国众议院调查,其两个委员针对双方合作的技术协议、就业流向等细节展开调查。

一时间,媒体惊呼,宁王出海路断?宁德官方称,双方合作正常推进。

在动力电池出海浪潮里,宁王作为探路先锋,曲线入“美”,一波三折,稍有变故,万众瞩目。

内部人士透露,宁德的海外布局以欧洲市场为主,美国市场的发展要看时机。IRA政策出来以后,内部评估发现先前模式已不成立,果断改变了合作模式。

2022年,锂电行业迎来井喷,动力电池厂商纷纷追随宁王,扬帆出海。

这场浪潮始于胶着内卷、激进扩产,限于政策审批、成本高企,海外建厂周期长,正式投产时间慢。动力电池厂商们在地缘政治的博弈中追逐终端市场,在一波三折里勾勒远征蓝图。

勇于开辟新大陆的人,内心的信念支撑莫如是:道路曲折坎坷,前景光明辽阔。

内卷:腹背受敌,激进扩产

2020年3月29日,一根钢针引发了一场巨头之战。

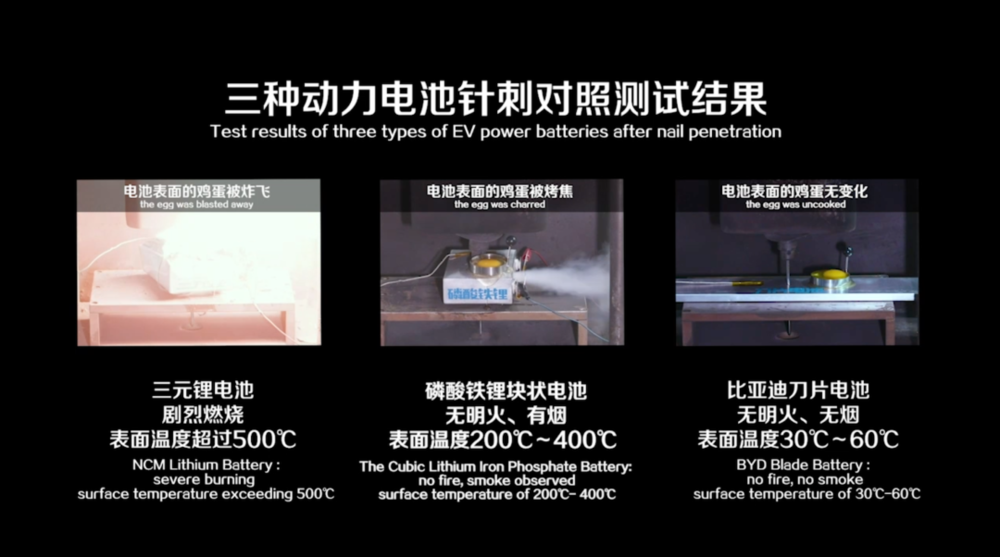

在发布会现场,比亚迪播放了刀片电池和三元锂电池针刺试验视频。针刺试验是指将钢针刺穿充满电的电池,以此测试形成内外短路后,电池是否会起火和爆炸。

视频中,比亚迪刀片电池表现为无明火、无烟,三元锂电池剧烈燃烧。由此证明,比亚迪的刀片电池更安全。

一个多月后,5月11日,宁德时代董事长曾毓群在业绩会上回应,刀片电池是宁德2016年就量产的旧技术,且“电池的安全和电池的滥用测试是两回事”。

当天深夜,比亚迪销售公司副总经理李云飞在社交账号上喊话:“不服?那你也来扎一下吧!”

巨头口水仗背后,汽车行业正经历全方位重构。以比亚迪、特斯拉为代表,车企不愿和强势的供应商绑定,要么自研电池,要么扶持新的供应商。

比亚迪电池原先主要用于自供,在全新竞争形势下,比亚迪将弗迪电池独立出来,寻找新的发展机遇。2020年4月,比亚迪和日本丰田汽车成立合资公司。2021年4月,福特中国确认在中国上市的纯电动车型使用了比亚迪三元电池。

德国大众汽车放弃自建,一手投资中国国产电池企业国轩高科(002074.SZ),一手扶持欧洲本土电池企业Northvolt。

美国福特汽车在全球拥有多个电池供应商,宁德仅为其中之一。福特CEO吉姆·法利认为,短期内车企可由合作伙伴供应电池,长期来看一定会考虑把电池技术掌握在自己手里。

2020年9月,特斯拉发布采用新型负极材料的4680三元电池,并自建电池产线。宁德时代费尽周折跻身特斯拉电池供应商名单,风头却被韩国LG化学抢走。

自2019年外资电池企业限制放开,国内电池竞争格局发生变化。

特斯拉国产Model 3电池配套量提升,帮助LG化学和松下成功跃居中国动力电池装机量榜单前十。全球范围内,这两家公司更是一度超越宁德时代,几欲颠覆后者霸主地位。

季军争夺赛也成为中国动力电池行业的一大看点。季军预备役包括中创新航、国轩高科、亿纬锂能、欣旺达、蜂巢能源等。目前中国动力电池市场的3~8名在技术、体量上没有本质差异。

产能则直接影响份额格局和生产成本,电池企业在胶着竞争中激进扩产。曾毓群在公司2021年度业绩会上说,锂电池行业号称的规划产能太大,将来只有优质有效的产能依然是稀缺的,同时会存在无效产能过剩问题。

此外,磷酸铁锂电池正在抢夺三元电池市场,在一些技术门槛不高的电池品类或小众市场,宁德时代面临激烈竞争,竞争对手不惜低价抢占份额。

国内竞争胶着,腹背受敌,寻找新大陆,成为宁王出海的应有之义。

出海:艰难找矿,逐鹿欧洲

宁王出海主要做两件事,在上游找矿,为下游建厂。

锂资源按形态分为矿山和盐湖,全球范围看多分布在澳大利亚和南美三角——阿根廷、智利和玻利维亚。

2017年以前,宁德时代负责矿产投资的只有一个人,连下属都没有,主要关注的还是储量更少的钴。

曾毓群认为,矿产资源并不是产业发展瓶颈,锂矿并不稀缺。涨价只是短期现象,长线看电池回收就能够用。这导致宁德时代在资源端迟迟没有布局。

2020年以来,行业触底反弹,“锂三角”品位好的资源眼看快被抢空了,宁王终于坐不住了。

2021年7月,锂王赣锋锂业宣布计划以总金额不超过3.53亿加元(约18.20亿元)收购千禧锂业。

与此同时,被视为“锂价风向标”的皮尔巴拉锂精矿拍卖屡创新高,从1250美元/干吨到2350美元/干吨,远超同期锂精矿的主流价格,市场随之水涨船高。

两个月后,交易被人截胡了——正是宁王,不仅加了一个亿(3.77亿加元,约19.41亿元),还愿意给赣峰国际1000万美元的违约金。

宁德时代看中的是千禧锂业在阿根廷的两个锂盐湖。其中,Pastos Grandes盐湖已规划的产能每年就有2.4万吨碳酸锂的产能,还没算尚待开采的部分,初步估计千禧锂业总资产约为6.03亿元。

又过了两个月,锂价涨到19万元/吨,宁王也被截胡了。美洲锂业一下子加到4亿美元,愿意给2000万美元违约金。犹豫10天,宁王忍痛割爱。赌性诚可贵,锂矿价太高。

同样是在2017年,宁德高管远赴欧洲各地考察,同步和政府洽谈投资规模、工厂规模、就业人数与实现体量,足足花了一年半时间。

宁德当时堪比互联网大厂员工,多请示,勤汇报。一面和当地政府开月会拉通信息,一面和欧盟开季度会对齐大方向,终于与欧盟高层建立了信任,顺利拿下这一座关键城池。

近年来,欧洲电动汽车市场销量不断攀升,逐渐成为全球电动汽车销售最为火爆的地区。2020年,欧洲电动汽车(包含纯电动车和插电式混合动力车)销售量翻了一番,超过130万辆,首次超越中国,位居世界第一。

2018年,在客户宝马的拉力下,宁德终于敲定在德国图林根州开设第一家海外工厂。这家工厂距离特斯拉柏林超级工厂车程约3.5小时,大众、奔驰等汽车制造商都汇聚于此。

该工厂产能的60%将供应宝马,剩余产能可供其他公司。初期由宝马支出专线费用,减少宁德投入开支。

宝马向多数专有供应商提供投资,以维持战略合作关系。除了希望供应宝马的产品获得保障,在产能紧张情况下加强作绑定,享有更低采购价,宝马还期望宁德能带动德国经济,解决部分就业问题。

去年12月,阿恩施塔特工厂向客户交付了第一批样品电池,并计划今年投产6条生产线。

在满负荷运转的情况下,这座14 GWh的电厂每年可以生产3000万个电池,足以为约35万辆电动汽车提供40kWh电池的电力。宁德时代计划将这一产能申请提高到24GWh。

宁德时代海外市场毛利率为20%,原材料成本占比高。目前大多材料从中国进口,不过,宁德欧洲区总裁马蒂亚斯·曾格拉夫(Matthias Zentgraf)表示,一些中国供应商已在阿恩施塔特工厂附近设立了工厂。

Zentgraf称,长期而言,宁德希望进一步实现供应链本地化,并将于今年晚些时候在距此约半小时车程的魏玛组织一次供应商会议,以开始建立关系。

在欧洲建厂,前期投入至少是国内的三倍。和中国速度不同,国内建厂从打桩到投产一般7个月。欧洲则需经历层层审批,至少需要两年时间。土地成本支出倒和国内差不多,招商引资的时候,政府半卖半送。不过,海外建厂的建筑成本为国内的三倍。

最终,工厂回本周期与欧洲产业建设速度相关。宁德内部预计,匈牙利工厂回本周期为5年,宁德时代国内工厂回本周期为2年。

一旦计划中的匈牙利100GWh工厂满负荷运转,宁德时代将成为欧洲最大的电池制造商。Zentgraf称,建设工作将于今年下半年开始,目标是在2~3年内投产。

“我们才刚刚开始。”

破局:曲线入美,斗智斗勇

和在欧洲攻城略地不同,宁王赴美则显得命途多舛。

为了绕开美国“超级301条款”,2020年初,宁德时代计划在美国修建一个规模为80GWh的工厂。在这一政策下,中国电池出口关税高达25%。如果不在美国建厂,宁德的主要对手韩国电池企业将享有关税红利。

宁德的车企客户群已确定,包括特斯拉、福特、宝马,以及部分美国小型客户,如菲斯科、埃莫。业内人士分析,在北美市场,宁德时代仅靠特斯拉与福特两家客户即可支撑订单量。

5月,宁德高管密集考察了两个多月,在墨西哥北部、南卡罗来纳州及肯塔基州密集考察选址,和政府周旋谈判投资计划。(关于企业和政府谈判,详见《政商关系大师马斯克的四次关键博弈》)

8月,美国《削减通胀法案》(IRA)横空出世,核心是将供应链迁移到北美,这让宁德时代颇为头疼。

IRA政策要求,到2024年,汽车制造商的电动汽车电池中50%的关键矿物质必须来自北美或其自由贸易协定国,到2026年底,这一比例将上升至80%。

宁德时代内部评估,先前模式已不成立,不得不放慢了北美工厂的选址脚步。

在原先的模式下,宁德将工厂移至美国即可避免关税并享受购车补贴,对供应链要求较低。IRA出台后,25%的关税依然存在,最终补贴对象为美国车企。

由于部分供应商不愿赴美,宁德在国内生产后出货,既难以交付足够的货物量,又无法享受美国政府补贴。

参与起草该法案的民主党参议员乔·曼钦(Joe Manchin)曾表示,该法案旨在推动企业在北美开采和加工电池材料,打破该行业对中国的依赖。

该法案本质上在重新分配供应链。在供应链未完全切换至美国的情况下,宁德在美国建厂的意义较小。

知情人士透露,宁德时代计划在北美或墨西哥扶植一些正极加工厂,先解决原材料问题,之后再建厂。

为了绕开限制,宁德还和福特探索了新型合作模式。

今年2月,福特宣布,双方合作的新工厂将建在马歇尔——一个位于底特律以西、车程约1.5小时的小镇。福特计划斥资35亿美元100%持股,宁德负责提供电池技术和服务。

知情人士透露,宁德时代希望通过运营福特工厂熟悉供应链模式,后续可在美国快速实现独资建厂。上述两则法案均为限制中国企业投资。

这一策略很快被特斯拉效仿。3月底,特斯拉在华盛顿与政府官员协商,和宁德合建电池厂的可行方案,方向之一是借鉴福特模式。

5月初,宁德电池北美分销商CSI(Coulomb Solutions Inc.)欲在美建设一个国内采购基地,正在亚利桑那州、内华达州和德克萨斯州考察,计划在初夏完成选址工作。

这个巨型工厂初期产能将达到每年4.2 GWh,预计将在电池生产、装配、质量、工程、供应链等环节为当地带来300个就业机会。

5月30日,马斯克时隔三年再度访华。一张马斯克与曾毓群在某酒店大堂并排前行的照片在网络流传,引发诸多猜测。

一通操作猛如虎。足以见得,为了突破北美关键市场,宁德与政府斗智斗勇。

投资人翘首以盼宁德提高北美市占率,一直至7月22日,路透社爆出宁德以技术输出的建厂模式再次遭到美国众议院审查。

其实,投资匈牙利工厂后,美国工厂在宁德的优先级已经下调。内部认为,美国市场难以在短时间内成长到与欧洲或中国市场同等规模,即使建厂计划放缓,影响也相对有限。

展望:道路曲折,前景广阔

6月底,有爆料称,宁德的M3P电池或将在今年三季度首发于特斯拉上海工厂生产的改款Model 3,所配备的电池包电量将从此前磷酸铁锂电池包的60kWh升级为66kWh。这款电池包还将作为平台方案,供后续的Model Y改款车型采用。

曾毓群在2022年2月的一次定增融资路演中首次提及M3P电池。M3P电池的能量密度较磷酸铁锂电池提升约15%,可达210Wh/kg,且成本与磷酸铁锂电池相当。

今年3月,他在业绩会上表示,宁德新一代M3P电池预计将于今年量产交付。曾毓群称,“大规模应用情况下,M3P电池能够降本增效,低温性能、能量密度优于磷酸铁锂电池,成本优于三元锂电池。”

对于制造业而言,拼成本永无下限,拼技术才能突破上限。

一位此前重仓宁德的投资人认为,宁德的超额利润主要来自于定价权和议价权,而不是碳酸锂价格波动或行业价格战。这是一家技术领先型企业的基本标志。

在宁德看来,全球新能源产业处在早期发展阶段,行业有20倍的市场空间。提供高性能、低成本、多元化产品的电池企业才能赢得重要车企客户。车企自建电池产能一般会挤压二、三线电池厂的空间。只要持续创新技术路线及产品形态,在市场就还有N个应用增长极。

海外需求的倍增带来宁德的强劲业绩增长,也有助于其带领产业链上下游的新能源企业进驻欧洲及周边国家,实现本土化产业落地。

除了动力电池,海外大储市场增长迅猛,进一步利好宁德等电池企业出海。一线动力电池厂商现在基本都在做储能电芯。和新入局的储能玩家相比,无论从产品产量、质量,到产品性能、售后,两条腿走路一定是优于单条腿走路。

只有不断奔跑和迭代才能持续领先。从中国本土制造到中国输出制造基地,这将是产业链全球化的必然趋势。

而在此过程中的波折,同在美国建厂的曹德旺可能和曾毓群心有戚戚焉。

2016年10月,全球最大的汽车玻璃单体工厂在美国俄亥俄州竣工投产。福耀集团投资6亿美元,成为该州史上最大的一笔中国投资,最多时雇佣了2500名工人。这家企业在用工、生产安全和文化冲突引发了一些管理问题,并遭遇了是否引入工会的激烈斗争。

有人问福耀创始人曹德旺,国外建厂要入乡随俗吗?他答:“当然要,俗就是天。”

在曹德旺眼里,社会要鼓励企业家去冒险。“这就像你去东南亚的热带雨林,那边有鳄鱼会吃人,但是当地人也能和它和平相处。所以只要你去了解它的习性和规律,创造条件去适应就行了。”