2023年9月,正泰电器(601877.SH)旗下承载户用光伏业务的正泰安能数字能源(浙江)股份有限公司(以下简称“正泰安能”)上市申请获受理,拟冲击“户用光伏第一股”。近日,正泰安能更新了财务资料,继续上市进程。若成功上市,这也是百亿大佬南存辉继正泰电器、通润装备(002150.SZ)后,拥有的第三家上市公司。

财务数据显示,2021-2023年,正泰安能营收、净利润逐年增长。但其营收与净利润增速不断走低,2023年净利润更是跌破了往年三位数的增速。随着补贴政策退坡,电站销售业务作为业绩高增的主要推手,毛利率也接连下滑,甚至被同行赶超。

证券之星注意到,业务的独立性向来是“A拆A”上市审核的重点,正泰安能背靠“正泰系”大树,存在的自动资金归集及外部供应商重叠问题也遭遇监管问询。此外,截至2023年末,正泰安能累计的光伏贷担保余额近25亿元,公司也因为光伏贷业务陷入多起纠纷。

核心业务毛利率被同行反超

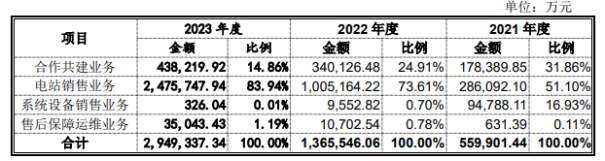

资料显示,正泰安能自成立以来即专注于户用光伏业务,目前形成了户用光伏系统设备销售业务、户用光伏电站合作共建业务、户用光伏电站销售业务和户用光伏电站售后保障运维业务四类主要业务。截至2023年末,公司累计开发超过120万户光伏电站。

更新后的数据显示,2021-2023年,正泰安能分别录得营收约56.31亿元、137.04亿元和296.06亿元,净利润分别为8.67亿元、17.53亿元和26.04亿元。值得一提的是,其2023年的营收、净利润均占正泰电器的半壁江山,已成为正泰电器的“现金奶牛”。

正泰安能收入的增长主要来自于电站销售业务收入规模的扩大。资料显示,电站销售业务于2021年落地形成销售,2021-2023年的收入分别为28.61亿元、100.52亿元、247.57亿元,占主营业务收入的比例分别为51.1%、73.61%、83.94%。

结合招股书数据,2021-2023年,正泰安能的收入增速分别为245%、143%、116%,同期净利润增速为241%、102%、49%。期间,营收增速与净利润增速双双趋缓,但净利润增速更显增长乏力。

证券之星注意到,营收主力电站销售业务毛利率下滑是导致利润增速放缓的因素之一,其中光伏补贴政策变化对电站销售业务的单价产生了直接影响。

据悉,正泰安能分别从2021年、2022年开始向第三方投资者、自然人业主销售户用光伏电站,其中以向第三方投资者销售为主。公司基于电站资产预期收益情况与客户协商确定交易价格。2021-2023年,电站销售业务毛利率分别为17.41%、14.07%和10.09%,逐期下降。正泰安能解释称,2022年度电补贴有所下降,电站资产预期收益率下降使得毛利率有所降低;而2023年已无度电补贴,毛利率回落至相对稳定水平。

光伏补贴每下调0.01元/度,电站销售单价下降0.1元/W-0.14元/W,同时电站销售业务毛利率将下降3.25%-4.5%。目前公司持有待售电站主要以无补贴的平价电站为主,光伏补贴政策对公司电站销售业务毛利率影响有限,正泰安能在回复函中表示。

作为第二大收入来源的电站合作共建业务的盈利能力亦受度电补贴逐年下降的影响。2021-2023年,该业务平均度电收入分别为0.39元/度、0.33元/度、0.32元/度,毛利率分别为60.43%、59.93%、56.09%,整体呈现下降趋势。

在招股书中,正泰安能选取了晴天科技、天合光能(688599.SH)、中来股份(300393.SZ)作为同行可比公司。光伏电站销售业务方面,各期可比公司毛利率均值为16.63%、16.56%、18.18%。继2022年赶超正泰安能后,2023年以8.09个百分点的优势领先。

对此,正泰安能表示,天合光能、中来股份的户用光伏电站主要材料光伏组件来自于自产,材料成本差异导致毛利率有所不同。而晴天科技存在业主自供模式,无需承担组件等单价较高的光伏材料成本。

独立性被追问

相较于其他独立上市的公司,分拆上市企业通常在独立性方面存在“先天不足”,正泰安能也因此遭遇上交所的连环拷问。

证券之星注意到,正泰安能将部分资金存放在间接控股股东正泰集团股份有限公司(以下简称“正泰集团”)旗下的正泰集团财务有限公司(以下简称“正泰财司”),并曾存在正泰财司自动归集资金的情形。

2021-2023年,正泰安能在正泰财司的存款余额分别为2.7亿元、9.12亿元、11.51亿元。在实际存入正泰财司时计入货币资金,各期存款利息则在实际结息时计入财务费用。

同时,正泰安能还从正泰财司取得借款用于生产经营。2021-2023年,正泰安能自正泰财司取得的借款余额分别为3.38亿元、11.2亿元、12.7亿元。

值得注意的是,通过“A吃A”被纳入“正泰系”版图的通润装备也有同样的操作。2023年5月17日至9月20日,通润装备及子公司存放在正泰财司的最高存款余额为1.1亿元,使用正泰财司提供的综合授信额度最高使用余额为0.02亿元。

问询函中,上交所进一步追问:控股股东方及其关联方是否存在对发行人资金占用的情形?

正泰安能回复称,公司对于归集至正泰财司开立的存款账户下的资金使用及调度具有完全独立的自主管理权。资金归集期间未发生因资金归集致使公司资金使用与结算受限的情况,不存在因资金归集而出现利益受损的情形。截至2023年6月30日,正泰安能与正泰财司之间的自动资金归集情形已完全解除。

在业务方面,2020-2022年及2023年上半年,正泰集团均为正泰安能的第一大供应商,但除向正泰集团及其下属公司采购外,正泰安能还与上述关联方之间存在外部供应商重叠的情形。回复函显示,2021-2023年,正泰安能重叠采购金额分别为53.02亿元、98.19亿元,104.59亿元,占总采购额的比重分别为42.26%、39.8%、28.47%。

其中,各期前二十大重叠外部供应商的采购额占重叠采购总额的比重分别为89.45%、85.71%、81.99%。正泰安能与上述二十大重叠外部供应商建立合作的时间大部分都在2020年之后。

证券之星注意到,上述重叠外部供应商中,山东祺泰新能源科技有限公司(以下简称“山东祺泰”)与正泰安能在2018年通过他人介绍开始合作,主要向正泰安能提供安装开发服务、运维服务。

但山东祺泰同时也是2020年正泰安能的第四大客户,是受正泰电器董监高近亲属控制或重大影响的公司,当期正泰安能向其销售收入2979.87万元,收入占比为1.82%。

屡陷光伏贷纠纷

据招股书介绍,正泰安能在开展户用光伏系统设备销售业务时,终端用户出于自身资金筹措考虑,可能向银行提出贷款需求。关联方正泰集团、浙江正泰新能源投资有限公司为前述光伏贷业务提供担保。

回复函显示,截至2023年末,正泰安能电站销售业务及户用光伏系统设备销售业务下累计光伏贷担保余额为24.92亿元,涉及户用光伏电站739.71MW。其中有185.52MW涉及的贷款最晚于2034年-2041年到期。

首轮问询中,监管层也对正泰安能的合规经营发出了质疑。中国裁判文书网的检索信息显示,正泰安能至少卷入了6起光伏贷纠纷。据悉,在户用光伏市场拓展中,正泰安能提供了三种模式:合作开发(“金顶宝”)、银行贷款(“绿电家”)、融资租赁(“金租宝”)。“绿电家”在光伏行业里通常属于“光伏贷”中的一种。

正泰安能在回复函中解释道,与公司光伏贷业务有关的诉讼共34项,该等诉讼的原告主要为承担反担保的代理商及部分正泰集团关联方,被告方为违约的自然人业主,诉讼涉及的平均本金金额约为8.32万元,该等诉讼均已由法院作出判决或由双方调解撤诉。

证券之星注意到,2021年及2022年,因自然人业主贷款违约,银行要求关联方履行担保义务,正泰安能曾代关联方向银行偿付担保债务,代偿金额分别为436.03万元、561.56万元。截至2022年末,正泰安能已全额收回上述代偿债务款并完善内控规范。

自2022年11月起,正泰安能新增的光伏贷业务全部自行承担担保责任,未新增控股股东或其他关联方提供的光伏贷担保金额。截至2023年末,正泰安能因履行担保责任代自然人业主偿付贷款,且尚未追偿收回的余额为1014.08万元。(本文首发证券之星,作者|陆雯燕)