继首批项目顺利“入箱”后,不到3个月时间,第二批北京金融科技创新监管试点应用揭开面纱。6月2日,央行营业管理部官网披露2020年第二批金融科技创新监管试点应用,针对基于智能机器人的移动金融服务项目、基于区块链的产业金融服务、5G+智能银行、普惠小微企业贷产品等11项应用,向社会公开征求意见。北京商报记者注意到,与首批试点项目不同的是,第二批参与主体中,出现支付科技公司单独申报创新项目。

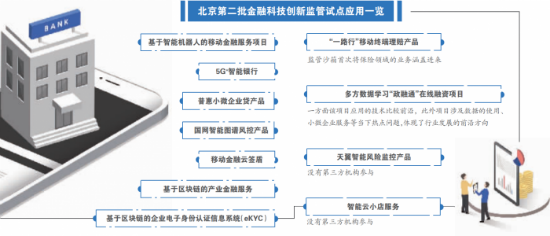

11项创新应用拟“入箱”

北京商报记者注意到,纳入试点的机构大多为持牌类机构,11项应用具体包括:基于智能机器人的移动金融服务项目、基于区块链的产业金融服务、5G+智能银行、普惠小微企业贷产品、“一路行”移动终端理赔产品、多方数据学习“政融通”在线融资项目、天翼智能风险监控产品、国网智能图谱风控产品、移动金融云签盾、基于区块链的企业电子身份认证信息系统(eKYC)、智能云小店服务。

对应试点单位分别为工商银行、中国银行、建设银行、北京银行、中国人寿/中国人寿北京分公司、腾讯云计算(北京)有限责任公司/北京小微企业金融综合服务有限公司/浦东发展银行、中国电信集团/天翼电子商务有限公司(以下简称“翼支付”)、国网征信/中国邮政储蓄银行、中金金融认证中心有限公司/民生银行、国家计算机网络与信息安全管理中心/中关村银行/百信银行/民生银行北京分行、拉卡拉支付20家机构。

北京市地方金融监督管理局(以下简称“北京金融监管局”)指出,第二批11个创新应用向社会公示,在首批试点项目基础上,本次公示应用更加惠民利企、开放包容。

一方面,注重“抗疫基因”,针对抗疫和复工达产需要,优先选取具有抗疫特性的应用进入试点。另一方面,聚焦前沿技术应用,探索分析解决金融服务民生方面存在的难点痛点问题,助力金融业数字化转型。

北京市网络法学会副秘书长车宁指出,相较第一批项目,从技术应用来看,第二批拟入箱项目的技术应用大大增加,包括目前较为热门的大数据、5G、人工智能、区块链、机器学习等都涵括在内;另从业务领域来看,第二批项目中,不管是to C端还是to B端均有涉及,从项目覆盖广度上来说是一个很大的提升。

“个人比较关注‘一路行’移动终端理赔产品,跟第一期相比,该项目可以说开了一个先河,即监管沙箱首次将保险领域的业务涵盖进来,这是一个比较大的进步;此外,多方数据学习‘政融通’在线融资项目中,可利用政务等多方数据创新风控体系,适用于小微企业线上化授信融资,一方面该项目应用的技术比较前沿,此外项目涉及数据的使用、小微企业服务等当下热点问题,体现了行业发展的前沿方向。”车宁进一步称。

现支付科技公司单独申报

北京金融监管局表示,第二批11个创新应用中,拓展了业务范围和申报主体,其中横向拓宽了金融业务范围,覆盖了银行、保险、非银行支付等领域;纵向延展了申报主体,支持科技公司直接申请测试,涉及的金融服务创新和应用场景由持牌金融机构提供。

从申报主体来看,与第一批“入箱”情况类似,第二批进入监管沙箱的参与主体大部分仍为银行业金融机构,但不同的是,第二批也不乏有金融科技公司拟单独申报创新项目进入,其中便包括中国电信集团/翼支付、拉卡拉两家非银支付科技公司单独申报的案例。

根据创新应用声明书,电信集团/翼支付申报的天翼智能风险监控产品由申报单位联合进行研发与运维,没有第三方机构参与。其中,电信集团提供技术方案,翼支付公司提供金融场景。由拉卡拉申报的智能云小店服务所提供的金融服务也由拉卡拉公司独立进行研发与运维,没有第三方机构参与。

拉卡拉方面告诉北京商报记者,近年来,拉卡拉不断整合支付科技、金融科技、电商科技、信息科技为小微商户提供全维度经营赋能,拉卡拉云小店即是帮助小微商户打通线上线下场景,提高数字化经营能力的一站式服务解决方案,期待未来在有关部门的指导和监管下,能更好更多地惠及广大小微商户。

针对监管沙箱落实科技公司单独申报入箱,车宁指出,监管沙箱第一期更多采用的是类似定向邀请的方式,到第二期落实放开,在参与主体上由过去金融科技公司和场景方搭伙“入箱”,到目前可以单独申报,整个过程是一脉相承的,原则仍是在鼓励创新和保持审慎两方面达到尽量平衡。在他看来,单独申报有利于推动科技公司申报的积极性,同时也有助于防止一些道德风险的发生,比如避免科技公司为了申报项目而去临时寻找金融机构合作的道德风险。

车宁进一步称,对于真正服务金融的科技公司来说,申报项目后,一方面需要按照监管要求及时引入金融场景,考虑关联公司是否有相应的从业金融牌照;另一方面,如果没有牌照,需要及时找到具有牌照和合作意向的金融机构,重点解决合规性的问题。

监管沙箱机制将成常态化

自金融科技监管沙箱2019年12月在北京启动试点以来,仅仅数月,无论是对申报主体、业务类型还是试点地区均在不断扩容,并取得阶段性成果。但创新项目“入箱”只是第一步,在推出服务之后,后续如何对应用进行跟踪监测和管理评价也引发了业内的高度关注。

一位不愿具名的资深人士称,“随着监管沙箱的不断扩容扩围,监管沙箱这一运营机制也将成为常态化,长期沉淀下来的制度和标准也将更好地对金融行业开展指导,为行业的发展注入强心剂;另外,随着项目一期一期地增加,‘入箱’的项目也将越来越多,对运营团队也提出更高要求和挑战,因此,需要有成熟且相对稳定专业的团队和人才来持续跟进”。

此外,除了运营外,“入箱”之后如何对项目进行事中监测,如何建立相应的制度、如何评价项目实际发挥的作用及面临的风险状况,也是后续需要重点关注的问题。

北京商报记者了解到,待正式“入箱”上线后,创新应用即进入试运营阶段,机构需根据项目监控管理体系相应指标,每月定期汇报项目进展、当前遇到问题及处理结果,并根据项目要求不断完善及优化项目,从而确保“入箱”项目稳定有序运行。

同时,此次监管沙箱也强调了风险防范和风险补偿机制,要求“入箱”企业需与监管紧密互动,并利用科技创新拨备专项资金、创新保证金或业务应急赔偿等保障创新风险可控。目前,监管正优化监管沙箱风险防范机制,或将根据试点情况适时出台相关细则。

北京商报记者 孟凡霞 刘四红