图片来源@全景网

文丨AI观景台

你方唱罢我登场,中国零售行业最不缺的就是热闹。

1995年,家乐福作为最早一批进入中国大陆的零售商,正好赶上了中国消费升级的浪潮并顺利成为中国超市之王,但在今年却卖身苏宁黯然离场;2016年,以阿里、腾讯、苏宁为首的一大批中国企业携带新零售、智慧零售、无界零售等概念在中国零售行业掀起了“新零售”之风,此后新零售像雨后春笋般冒了出来,但3年后的今天关于新零售的概念都趋于平静。

上月末,仓储会员制商店Costco在中国零售行业送走部分传统商超与新零售热后“粉墨登场”。Costco在上海开店一日,就因中国用户的“热情”而被迫采取限流措施(每天2000人),事后Costco股价两天狂涨560亿人民币,且三天内会员注册人数也超过10万,Costco的开门红将会员经济推到中国零售行业的幕前。

谈到会员经济,就不得不提另外一家在中国耕耘23年的仓储会员制商店——山姆会员店。其官方给出的数据显示,截止2018年11月,山姆会员店在中国的注册会员已经超220万。Costco开店上海闵行,揭开了会员经济在中国零售行业的“楚汉之争”。

山姆会员店VS Costco:会员经济模式的角力

面对来势汹汹的Costco,外界普遍对山姆会员店表示担忧。那么未来中国零售行业会员经济是走高端路线的山姆会员店继续引领潮流,还是以普惠路线的Costco后来居上,成为会员经济的代名词呢?在寻找答案之前,我们必须得从多个层面详细分析两者的差异。

用户层面:新中产VS轻中产

用户是商业的核心要素之一,用户规模、潜在用户、用户客单价等因素都能较为真实的反映出企业的经营状况,这就好比士兵的体重、身高关系到军队的战斗力一样。

山姆会员店:沃尔玛于1983年推出的高端会员制商店,在1996年正式进入中国市场,至今已有23年历史。山姆会员店官方数据显示,目前山姆会员店在中国注册会员超220万(全球注册会员超5000万)。从山姆会员店的历史发展来看,其会员增速较低。目前,山姆会员店经过23年的发展会员数才为220万,不及在全球会员数的十分之一。山姆会员店在中国会员增速慢的主要原因与它的用户定位为新中产人群有关,比较20年前的中国新中产人群规模还较少。

但是山姆会员店在中国仍有规模不小的潜在用户。随着中国中新中产(人均年收入21万)阶层规模的激增(胡润发布的《2018在中国新中产圈层白皮书》显示中国2018年新中产规模达到了3321万户,约1.1亿人),山姆会员店在中国具有足够规模的新中产人群。

此外,山姆会员店的会员忠诚度也较高。山姆会员店给出的数据显示,山姆会员店年费为260元的普通会员续卡率约为70%,而年费为680元的“卓越会籍”的会员续卡率在80%左右。

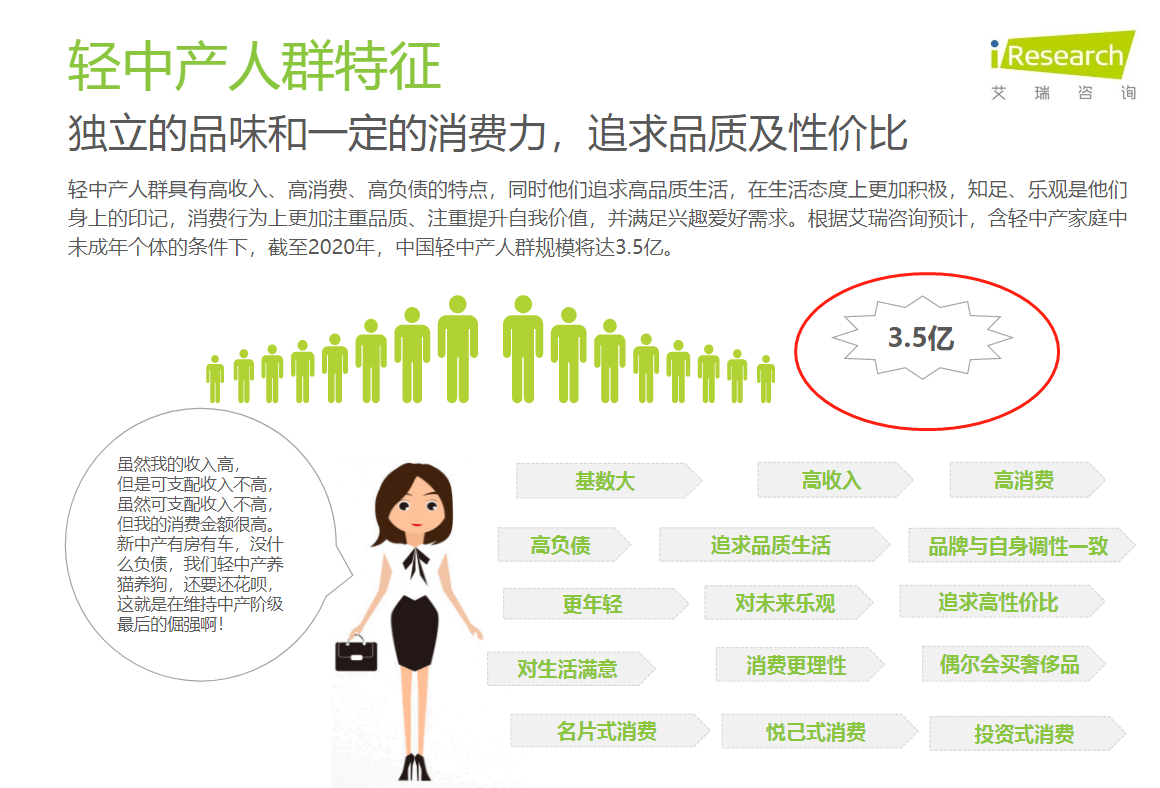

数据来源:艾瑞咨询

Costco:Costco成立于1976年,目前是美国最大的连锁会员制仓储量贩店,其在全球共有9430万注册会员(2018年数据)。而据北京商报消息称,Costco登陆上海短短三日,其注册会员规模就突破10万大关。

Costco在中国短短3天便收获10万“粉丝”,与Costco的用户定位也有着密切关系。Costco自成立之初就走高性价比路线,其用户也多为美国的普通群众,按中美两国居民收入差距来看,Costco在中国的用户定位就是轻中产(人均年收入13万)。艾瑞咨询发布的《2018年中国轻中产人群研究报告》预测,到2020年中国轻中产规模将达到3.5亿人,足够的轻中产为Costco未来用户增长提供了广阔的空间。

数据来源:艾瑞咨询

由于Costco进入中国市场不久,在用户粘性方面暂时还没有具体数据,但从Costco在欧美等地区的相关数据可为Costco在中国的会员粘性提供参考。腾讯云社区消息显示,Costco在全球平均会员续费率高达91%,表明用户对Costco的粘性较高。

通过对比可以看到,山姆会员店与Costco由于用户定位的原因,在用户层面的表现也各不相同,现在看来Costco在用户层面相对更有优势。在潜在用户方面,由于Costco面向的轻中产群体,因此它在中国潜在用户规模远高于山姆会员店;而在用户粘性方面,Costco 91%的续费率远高于山姆会员店80%的续费率。

服务层面:面面俱到VS点面结合

影响企业经营的因素有很多,在没有服务时用户们看价格,在价格差别不大的情况下用户往往选择服务更好的企业。山姆会员店与Costco在商品价格上大体没差(除开店活动外),因此服务就成为两者比拼的对象。

山姆会员店:用户定位于新中产的山姆会员店,在服务上考虑较为面面俱到。在“硬”服务上,山姆会员店为用户提供了超1700个车位(北上等地区车位数2000+),能够最大限度的满足会员的停车需求;另外为用户提供了超4500个SKU,尽量减少用户挑选的所花的时间与精力。此外,店面面积普遍在20000㎡的山姆会员店还提供了足够空间的会员休息娱乐的场所,例如咖啡厅、亲子游乐园等。

在“软”服务上,山姆会员店时不时的为会员提供试吃试用服务,其有数据显示山姆会员店每月送出50万份试吃和试用商品,基本上是每4个会员都享受到了这种服务;并且山姆会员店与京东到家与达达开展了物流服务,支持同城一小时送货上门与购满2000元48小时免费配送服务。最后说的是山姆会员店的售后服务,目前仅提供15天内未破坏包装的退换货服务,但会对长期不活跃的会员会进行主动退还会员费。

Costco:定位更为普惠的Costco,在服务上则更加注重“点面结合”。在“硬”服务上Costco与主流仓储会员点类似,该有的服务一个不落。Costco在上海也会员提供了1300个停车位(最大的Costco),基本上能够满足日常用户的停车需求(活动时满足不了);并且Costco在减少用户挑选商品的时间和精力上更进一步,其店的SKU差不多在3500-3800之间。

在“软”服务上,Costco的服务就比较激进了。这主要体现在其售后规则上,Costco的售后服务除珠宝外,大多数商品都支持不限期、无条件退货。另外会员在会员期内可主动注销会员卡,并且全额返还会员费(目前已有大批会员排队退卡)。

数据来源:Costco台湾官网

整体来说,山姆会员店在服务层面较Costco有着更大的优势。无论是提供的车位数、休息娱乐空间等“硬”服务,还是试吃试用、1小时同城配送、48小时免费配送等“软”服务都更周到细致。唯一美中不足的就是山姆会员店的售后服务较Costco稍逊一筹,这一回合山姆会员店优势更大。

运营层面:深本土化VS浅本土化

从公开的资料与实际体验来看,山姆会员店与Costco在中国的运营层面也存在较大差异。

山姆会员店:深耕中国市场23年之久的山姆会员店在中国采取了更为激进的本土化运营策略。一方面,山姆会员店向中国的盒马鲜生、每日优鲜等新零售企业学习“前置仓+即时配送”的运营模式,用来提升会员们的购物体验与门店服务半径;另一方面,山姆会员店也在积极适应中国用户网购的习惯,早在2010年就向深圳用户推行了网上商城,后又向全国会员开放山姆会员网上商城。不仅如此,山姆会员店近两年还与京东商城、京东全球购开展合作,全面适应中国用户网购的习惯。

Costco:正式进入中国市场不到半个月时间的Costco在运营上大体沿用的美国模式,在本土化策略上除商品品类为中国用户喜爱的物品和在天猫上开设有网上商城外,并无过多本土化动作,中国零售市场流行的“新零售”要素,Costco统统都没有。

在本土化运营方面,山姆会员店较Costco更懂中国用户心。但Costco进入中国不到半个月时间,本土化运营或许还为体现出来,因此两者在本土化运营层面整体上各有千秋。

未来会员经济新特征:多元化、垂直化

汉王刘邦代表新兴地主阶级,霸王项羽代表传统军功贵族,楚汉之争其实就是阶级话语权之争。同样的,Costco的目标用户以轻中产为主,其代表的是寻求经济的、高性价比的普惠会员经济;而山姆会员的目标用户以收入更为丰厚的新中产为主,代表的是追求高品质、高体验的高端会员经济。现在,Costco与山姆会员店以仓储会员制的模式争于中国,本质也是会员经济模式之争。

此次山姆会员店与Costco的会员经济模式之争并为分出胜负,但彻底解决了困扰中国零售行业多年的问题,即会员经济在中国能不能搞?

某连锁商店的区域总代李浩(化名)在接受作者采访时表示:自己去年给总部提过搞会员经济的建议,总部以山姆会员店不火,麦德龙试水失败的案例委婉拒绝。而后作者在采访另一中型连锁商店企划部时,也收到了类似的回答。中国零售行业真是惧会员经济久矣。

企业,利益驱动也。山姆会员店与Costco在上海展开角力,表明会员经济在中国零售行业是有利可图的,毕竟Costco已经成为美国第三大零售商店,没必要在商超巨头都纷纷撤离的中国与沃尔玛硬磕。事实也是如此,CNN报道称,山姆会员店打算2019年在美国关闭63家店铺,而在中国还要增加20-30家门店。一增一减背后,山姆会员店在中国是否盈利答案不言而喻。“先行者已在盈利、轻中产、新中产群等目标群体规模又进一步扩大,不愿搞会员经济的总部也松口了”,李浩对作者笑着说道。

既然会员经济在中国零售行业有机会实现,那么就搞呗!但是,如何搞的问题又拦在了中国企业面前,是走山姆会员店的高端路线?还是Costco的普惠路线?

答案是两者都不行。通过前文的分析可以看到,选择山姆会员店的高端经济会员模式,需要沃尔玛般强大的品牌背书才能吸引高端人士,还需要投入数十亿的资金打造高品质的配套服务,且还需要极强的全球物流能力保证进口生鲜的鲜活;而选择Costco的普惠经济会员模式,最核心的要求就是对供应链的强大掌控力,毕竟Costco以的低于10%的利润率盈利靠的就是强大的供应链。

对于中国企业来说,既没有没有强大的品牌背书、也没有充裕的项目资金、还没有极强的供应链掌控力,山姆会员店与Costco两种会员经济模式都不适合。唯一合适的就只剩垂直领域的会员经济,比较此领域竞争小且已有企业在此取得阶段性成果。例如盒马鲜生立足于生鲜领域,把会员经济玩得风生水起。目前盒马鲜生已经融资超30亿,估值高达100亿。所以,中国企业布局会员经济还得从垂直领域入手。

通过对山姆会员店、Costco两种会员经济模式的比较,中国用户画像与中国企业现状的分析,作者可以肯定两点:一是中国零售行业推行会员经济可行,二是未来中国零售行业会员经济模式会越来越多元化、垂直化。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App