国金证券指出,近期港口集装箱吞吐情况有所好转,但其中我国港口空箱回流情况加剧,海外空箱堆积更为严峻,进一步印证外需疲软、尚未改善。

近期港口集装箱吞吐情况有所好转,但其中我国港口空箱回流情况加剧,扰动了传统港口集装箱吞吐对我国出口变动的指示作用,海外空箱堆积更为严峻,进一步印证外需疲软、尚未改善,均指向我国出口仍将延续低迷。

一、热点思考:出口走弱的新线索

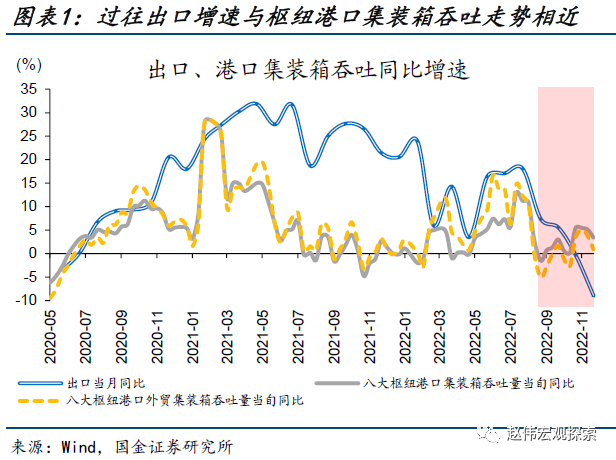

过往集装箱吞吐可作为出口变动的高频映射,但近期指示作用减弱,年初集装箱吞吐提升对出口改善的指示或存偏误。年初是我国出口数据真空期,经验显示,高频指标港口集装箱吞吐量一定程度可作为我国出口走势的映射、助于更为及时地把握出口变动;春节后港口集装箱吞吐量显著提升,1月至2月中旬提升幅度达13.7%,引发关于出口边际改善的预期,但本轮集装箱吞吐改善或难以指向出口好转。去年9月开始,港口集装箱吞吐量对我国出口增速的映射作用开始减弱,去年9月至11月,八大枢纽港口集装箱吞吐量当旬同比提升4.9个百分点、但出口金额当月同比回落14.6个百分点。

上述情况的原因是港口空箱回流堆积情况加剧、扰动整体集装箱吞吐表现。我国港口集装箱吞吐包括空箱吞吐、重箱吞吐两大方面,其中载货集装箱(重箱)可形成实际外贸量,去年8月之后,空箱吞吐对总体集装箱吞吐影响力度提升,去年11月,八大枢纽港口外贸空箱吞吐量同比增长23.7%、而外贸重箱吞吐量同比回落9.7%,去年12月,外贸集装箱吞吐量同比提升5.5%、远高于长三角、珠三角地区枢纽港口外贸重箱吞吐量同比的-13%、-20%;今年以来,空箱吞吐力度加大对集装箱吞吐的扰动加剧,截至2月18日,上海港口集装箱可用指数①达0.64、显著高于去年同期的0.56、港口空箱堆积情况加剧。

①港口集装箱可用指数高于0.5,意味着入港集装箱的数量大于离港集装箱的数量,容易造成空箱在港口堆积的情况。

海外国家港口空箱堆积更为严峻,进一步指向外需疲软对我国出口的拖累仍将持续。截至2月18日,美国洛杉矶港和比利时安特卫普港的集装箱可用指数分别为0.79、0.8,仍显著高于上海港口的0.64,指向欧美等重要进口国空箱堆积情况超过国内水平;去年下半年开始,美国长滩港口重箱进口同比显著回落、由去年6月的16.4%回落至今年1月的-32.3%、远低于空箱进口同比6.5%;美国洛杉矶港口进口空箱比例显著提升、由去年8月的0.5%提升至今年1月的1.7%,对应出口空箱②占比由74.4%回落至70.4%,海外港口1月数据进一步指向外需拖累下,我国出口低迷仍将延续。

②对于典型进口国而言,集装箱从出口国运至进口国完成卸货后需回流至出口国以进行下一次外贸活动,因此出口空箱比例下降一定程度反映典型进口国外贸需求的减少。

外需疲软导致集装箱产能过剩影响进一步凸显、航运价格持续回落,未来港口空箱边际去化或是出口较为合理观测视角。2021年以来,全球供应链持续紧张,为缓解运输压力,全球集装箱产量显著增长,2021年全球集装箱产量较2020年提升3倍;随着供应链瓶颈回归正常化,全球航运市场集装箱过剩比例超过10%、出口集装箱价格持续下行;同时,2022年主要欧美国家经济景气度持续走弱,共同导致目前港口空箱堆积水平远高于过往。在当前情况下,传统的港口集装箱吞吐对出口的指示作用有所减弱,中期来看,我国港口空箱去化、欧美国家重箱进口边际好转或可作为我国出口相较可靠的高频映射。

空箱堆积加剧、海运市场低迷使得我国集装箱出口价格持续下行,进一步验证我国出口低迷仍将延续。本周(2月11日至2月17日),中国出口集装箱运价指数CCFI略有下降、较上周下降3.5%,仍维持较低水平、分别为2021年、2022年同期水平的47.2%、68.7%;分航线看,东南亚、美西航线分别较上周下降8.7%、6.1%,欧洲、地中海、日本航线延续下行、分别较上周回落2.6%、1.7%、3.1%。

本文作者:国金证券赵伟、杨飞、李雪莱,来源:赵伟宏观探索,原文标题:《出口走弱的新线索(国金宏观&数字未来Lab)》