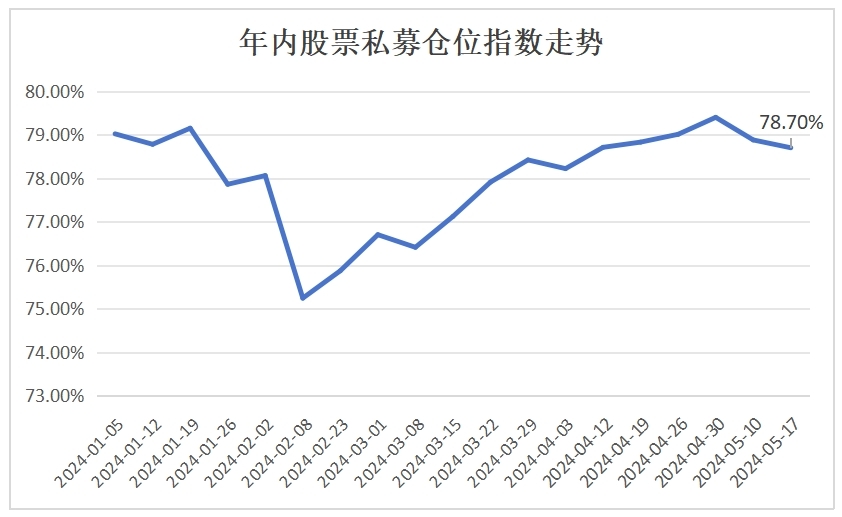

在沪指创出本轮反弹新高前,股票私募仓位指数再度下移。

私募排排网数据显示,截至5月17日(因信息披露合规等原因,私募净值及仓位测算数据相对滞后),股票私募仓位指数为78.70%,在上周基础上下降0.18%;并较高位已经连续2周减仓,股票私募仓位指数从最高的79.40%减至78.70%。

另据大智慧VIP,沪指在5月20日盘中创出本轮反弹新高3174.27点后,大盘出现了一波震荡调整,而股票私募似乎完美地提前躲过了调整。

近半百亿私募中等仓位

具体而言,满仓私募降仓至中等水平。从股票私募仓位分布来看,私募排排网数据显示,截至5月17日,满仓股票私募占比为56.87%,中等仓位股票私募占比为28.56%,低仓股票私募占比为12.91%,空仓股票私募占比为1.66%,主要是满仓私募倾向于将仓位降至中等水平。

此外,股票私募仓位出现分歧。私募排排网数据显示,截至5月17日,100亿元以上、50~100亿元、20~50亿元、10~20亿元、5~10亿元以及0~5亿元规模股票私募仓位指数依次为70.24%、77.99%、75.72%、76.47%、75.16%、82.27%,其中100亿元以上、10~20亿元和0~5亿元规模股票私募选择减仓,尤其是100亿元以上规模股票私募,上周减仓2.97%,并且已经连续2周减仓,较高位已经减仓4.33%,提前避开了之后一周的大跌。反观50~100亿元、20~50亿元以及5~10亿元仍在继续加仓,尤其是50~100亿元规模股票私募,已经连续2周加仓,上一周更是大幅加仓1.47%。

澎湃新闻还注意到,有近半百亿私募目前仓位中等。从100亿以上规模股票私募仓位分布来看,私募排排网数据显示,截至5月17日,当前37.69%的百亿私募处于满仓水平;48.16%的百亿私募处于中等水平;11.82%的百亿私募处于低仓位水平;2.33%的百亿私募处于空仓水平。值得关注的是,满仓的百亿私募占比大幅下降近10%。

指数预计进入震荡阶段

“本月超长国债的发行,市场未来还会有降准、降息的预期,以及5月17日出台的房地产新政进一步降低了地产领域的风险,这些措施都有利于支持投资者的风险偏好。”壁虎资本研究员杨奕洁认为,当前反复震荡原因为美联储降息衰落的预期下,成长股的估值可能面临一定的压力。“美联储对A股造成的影响是短期的,A股当前估值还处于历史底部区间,加上政策上的利好刺激,对后市的指数走强起到支撑作用。其次在AI领域不断迭代新产品,新技术的情况下相关产业有望迎来高速的增长,也能促进市场的回暖。”

融智投资基金经理夏风光认为,A股熊市格局尚未彻底的扭转。“近两个月虽然市场成交量略有增加,但并没有新增大规模资金进场的迹象,更多的还是存量资金的结构性转换,显然还没有实现高层定调的搞活资本市场,吸引耐心资金入场的目的。”夏风光指出,对于上证50、沪深300的强势指数来说,资金集中的过程还在延续,中途出现一定的调整并非坏事,未来有可能会继续领涨,但小盘股短期的压力相对会比较大。“目前需要更多的耐心,经济的企稳回升需要一定的时间。”

复胜资产分析认为,从近一段时间公布的宏观面能直观看到,经济仍然保持生产较为景气、消费偏弱的格局,制造业尤其是海外需求的相对复苏成为了实体工作量的重要增量之一。短期在踏上复苏周期时,我们仍然面临着政治扰动及悬而未决的贸易争端,这些要素同样会给市场造成反复的短期冲击。在需求预期回升的指引下我们持续关注出海大方向,稳定的竞争格局、预期回暖的需求、合理的估值及分红水平共同构筑当前持仓的核心支撑。

“内部经济复苏偏弱,海外降息节奏一再拖延,短期反弹可能再次面临阻力,指数预计进入震荡阶段。但考虑到资本市场制度建设仍在推进,国家队托底,海外降息迟早会来,地产托底也已经启动,中期不悲观,上述两个因素一旦边际好转外资及长线资金就会入局。”鸿涵投资分析道。