华盛资讯1月31日消息,汇通达(09878)与清晰医疗(01406)今日起招股。前往新股中心,申购新股>>

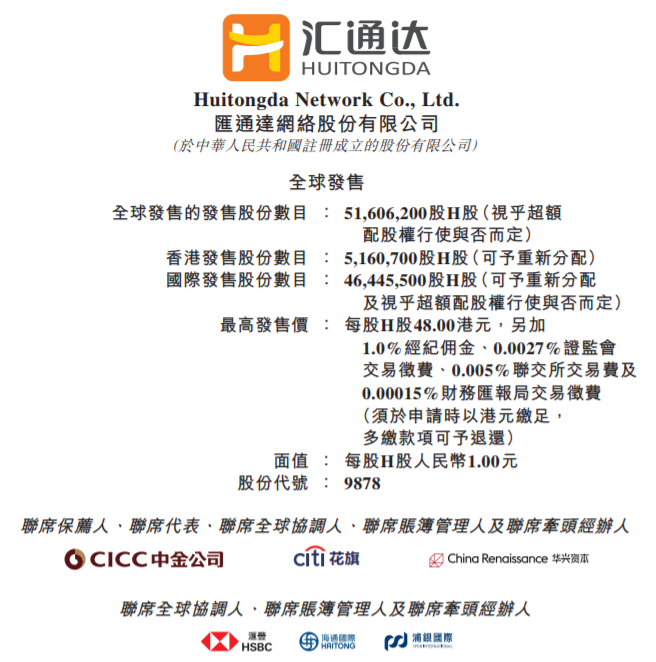

其中,下沉市场零售平台汇通达今日起至下周四(2月10日)招股,公司发行5160.62万新H股,入场费4848.38港元,集资规模22.18亿-24.77亿港元,预期2月18日上市。

汇通达招股详情:

香港发售占10%,国际发售占90%,另有最多15%超额配售权

每股发行价43-48港元,每手100股,入场费约4848.38港元

公开发售日期:2022年1月31日-2月18日

股份上市日期:2021年12月30日

IPO保荐人:中金公司、花旗银行及华兴资本

公司简介:

为一间面向下沉市场零售行业企业客户的交易和服务平台,为零售产业链参与者提供线上线下相结合的供应链解决方案、门店SaaS+服务、商家解决方案等综合服务。根据弗若斯特沙利文报告,按照2020年面向下沉市场的交易规模计,公司在中国服务零售行业企业客户的交易平台中排名第一。

财务信息:

据招股书数据,公司于2018年、2019年、2020年以及截至2021年9月30日止9个月,汇通达收入分别为约298.017亿、436.332亿、496.291亿、344.185亿、464.959亿元人民币,同期经调整净利润为1.243亿元、2.495亿元、3.221亿元、3.462亿元。

基石投资者:

汇通达基石投资者包括创维集团、景林资产等,合计认购1.5亿美元,假设发售价为中位数45.50港元,基石投资者认购发售股份总数将占全球发售项下发售股份的49.76%,及全球发售完成后已发行股本总额的4.58%。

募资用途:

假设超额配股权未获行使,所得款项净额23.48亿元(以发行价中位数计算)

约33%将用作加强客户关係并进一步扩大客户群;

25%用于优化供应链的能力和效率;

20%投放于增加对公司平台IT基础设施投资及增强门店SaaS+变现能力;

22%用作寻求战略合作、投资、收购,以及营运资金用途。

清晰医疗招股详情:

清晰医疗今日起至下周四(2月10日)招股,拟发行1.35亿股新股,入场费3788港元,预期2月18日上市。

香港发售占10%,国际发售占90%,另有最多15%超额配售权

每股发行价1.6-3.0港元,每手1250股,入场费3787.80港元

公开发售日期:2022年1月31日-2月10日

股份上市日期:2022年2月18日

IPO保荐人:光大证券国际

公司简介:

清晰医疗为专门于眼科香港领先私家健康护理机构之一,在香港运营两家门店诊所。据沙利文数据,公司为香港领先的私家屈光治疗服务供应商,按2018年各手术种类产生的收益而言,公司于全飞秒激光小切口透镜切除术位列第一;更换多焦距人工晶体位列第二;及植入植入式隐形眼镜位列第一。

财务信息:

财务资料显示,于2019年,2020年,2021年及截至2021年7月31日止四个月,公司的收益分别为2.07亿港元、2.18亿港元、2.22亿港元及7839.8万港元;期内溢利及全面收益总额分别为3003.9万港元、2638.7万港元、3576.9万港元及514.9万港元。

募资用途:

假设超额配股权未获行使,所得款项净额约3.11亿港元(以发行价中位数计算)。

约45%将用于在香港成立两家新医疗中心提供眼科服务;

30%将用于收购大湾区内选定且具强劲消费城市的一至两间眼科医疗机构;

15%用于与合适合作伙伴在中国设立眼科诊所;

10%用作营运资金及其他一般企业用途。