机构:中泰国际

公司简介:

迈博药业是中国领先的生物医药公司,专注于治疗癌症和自身免疫性疾病的新药及生物类似药的研发和生产。公司的候选药物管线目前包括9种单克隆抗体药物,其中3种为处于III期临床试验的核心产品:CMAB007(奥马珠单抗)、CMAB008(英夫利昔单抗)和CMAB009(西妥昔单抗)。其他两种候选药物CMAB809(曲妥珠单抗)和CMAB819(纳武单抗)已获批准进行临床试验。公司的核心研发团队成员在此领域拥有超过16年的经验,并主持过3个「863」计划重大项目等国家级科研项目。位于泰州的生产设施现时配备3*1,500升生物反应器系统,根据弗若斯特沙利文的资料,按产能计是中国最大的抗体药物生产设施之一。此外,三生制药已与公司签订基石投资协议,认购两千五百万美元发售股份。

中泰观点:

中国生物制药市场不断增长,奥马珠单抗市场潜力巨大:中国生物制剂市场预期于2022年前增加至人民币4,785亿元,复合年增长率17.0%。由于价格较高且中国患者的支付能力有限,中国的单抗市场仅占2017年生物制剂市场总量的5.4%。随着更多单抗被纳入国家医保目录及生物类似药供应增加且新单抗在中国推出(如抗PD1单抗及抗PD-L1单抗),中国的单抗市场预计于2022年前将增长至人民币696亿元,复合年增长率42.6%,远超生物制剂同期的增长。根据MNC及国内已批准的品牌生物制剂的历史价格差异统计数据,为获得定价优势,预期国内制药公司会将其药物的价格定在MNC药物价格的70%。预计国内奥马珠单抗生产商主要凭借其价格优势赢得市场份额。

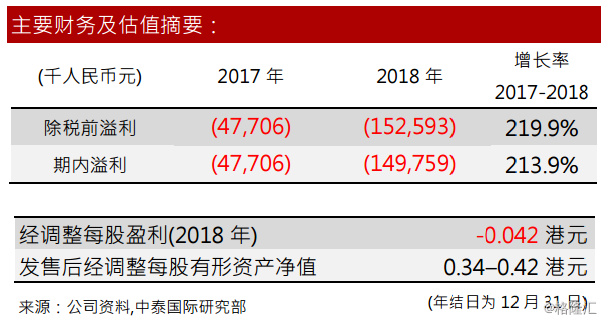

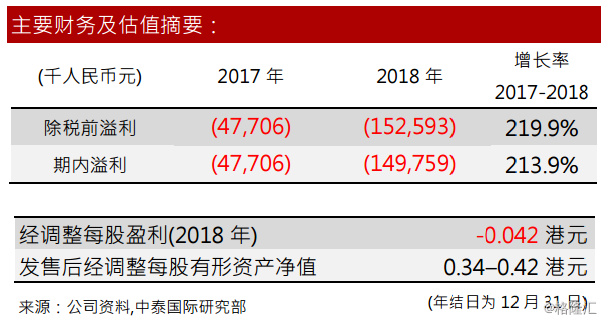

经营业绩方面:迈博药业暂无商业化的产品,尚未形成稳定的收入现金流与盈利能力。公司2018年亏损1.5亿元人民币,其中研发费用的支出占主要比例,2018年研发费用同比增长311.35%至0.89亿元人民币。公司在2019年1月收购泰州的土地,未来建造两条大规模单克隆抗体原料药生产线,产能分别为2*18,000升、3*7,500升,CMAB007预期将会拥有一至三条生产线,2022年产能达6,057-7,403升,属三条核心产品产能最大。公司在产能方面做足准备,将有利降低产品的生产成本,为公司核心药品未来的商业化生产提供后盾支持。估值方面:按全球公开发售后的41.24亿股本计算,公司市值为61.86-80.42亿港元,相比港股同行较低。由于公司尚未盈利,不适用PE估值法。发售后的市净率为4.41至4.64。综合公司的行业地位、业绩情况与估值水平,我们给予其68分,评级为「中性」。

风险提示:(1)市场竞争风险(2)公司处于亏损中,收入尚不稳定(3)研发结果不确定