南都讯 记者何国劲 昨日,中国证券监督管理委员会第十八届发行审核委员会召开2019年第153次发行审核委员会工作会议,广东东鹏控股股份有限公司(下称“东鹏控股”)上会。会议通过了东鹏控股的IPO申请,这意味着东鹏控股结束三年私有化,成为继蒙娜丽莎、欧神诺并入帝欧家居后,佛山陶瓷板块内的第三家上市公司。

登陆香港联交所 曾是首家H股内地陶企

公开资料显示,东鹏控股成立于2011年11月4日,主要从事以瓷砖和洁具为代表的建筑卫生陶瓷产品的研发、生产和销售。

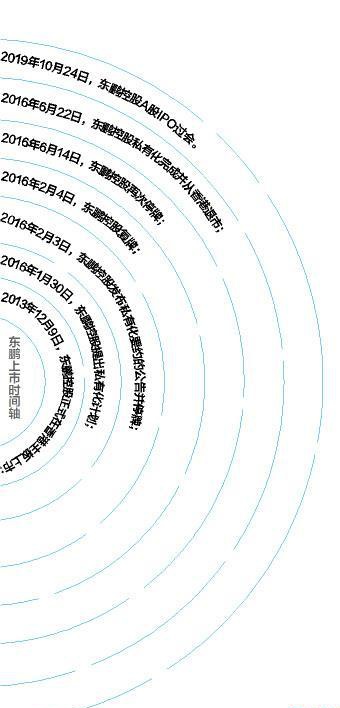

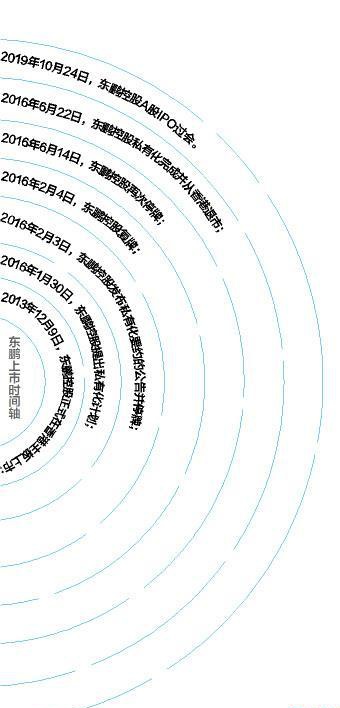

事实上,东鹏控股早在2013年就曾登陆资本市场,彼时的东鹏控股甚至是内地首家在香港上市的陶瓷企业。

2013年12月9日,东鹏控股在香港联交所正式上市,每股开报2.9港元。在清远市召开的新闻发布会上,董事长何新明在解释为何选择在香港上市时说道,香港的资本市场有更大的发展空间,发展的容量和空间都更多,特别是国际化品牌的知名度提高,资本运营的平台也更大。未来也将加大国际品牌、渠道、营销的步伐。

一般而言,企业登陆资本市场是为了得到更多的融资机会,从而持续地募集发展资本,以满足企业发展需求。退出资本市场简称“退市”,分为被动退市和主动退市两种。东鹏控股于2016年发布公告,宣布主席何新明与Max Glory“联席要约方”已接洽公司,建议透过协议计划就私有化提出附带前提条件的可能收购建议。

此后数月内,东鹏控股的私有化进程进入快速道。东鹏控股于2016年6月10日就关于根据《公司法》第86条透过协议计划将东鹏控股私有化的建议,先后举行法院大会与股东大会。会议结束后,法院大会的议案获股东投票通过、股东大会的议案股东计票结果获得通过。这意味着东鹏控股正式完成私有化进程,按照计划,东鹏控股于同年6月14日停牌、22日正式从香港摘牌退市。

数据显示,东鹏控股在H股的短暂三年,净利润呈逐年上升的趋势,分别为3.39亿元、5.64亿元、6.26亿元。东鹏控股从香港主动摘牌退市,普遍被金融行业内人士解读为股价低迷估值过低所致。

在后续一次接受采访时,何新明表示东鹏控股从香港退市,心情“很复杂”,但他同时指出,对于企业私有化的诉求,主要是从自身发展与香港股市具体对企业的作用出发的。

转战A股市场

结束三年私有化“长跑”

从H股退市一年以后,2017年,一份出现在中国证券监督管理委员会官网的《广东东鹏控股股份有限公司首次公开发行股票招股说明书》,再次吸引了资本市场的注意。

根据这一份招股说明书,东鹏控股申请于深交所中小板上市,并拟以每股1元的面值,公开发行不超过15000万新股,发行完成后公司的总股本将由10.3亿股增至不超过11.8亿股,保荐机构为中国国际金融股份有限公司。此次募集资金投资项目总额为29.61亿元,拟投入募集资金总额为26.09亿元。

2018年,证监会在官网挂出《广东东鹏控股股份有限公司首次公开发行股票申请文件反馈意见》。一个月以后,东鹏控股根据意见修改过的招股书被证监会公开,此后就再也没有在证监会官网看到更多有关东鹏控股的消息。

2019年1-8月,广东省共有78家陶瓷、卫浴及陶瓷原料企业因环境违法被处罚,共处罚金逾600万元,平均罚款金额7.7万元。有分析指出,东鹏控股IPO受阻,或由环保问题、房地产调控等多重因素所致。同为佛山陶企,蒙娜丽莎也曾在一年内经受多达34项反馈成功上市;欧神诺甚至放弃IPO转而以被帝欧家居收购的方式曲线上市。

今年10月18日,证监会发布《第十八届发审委2019年第153次工作会议公告》,东鹏控股首发上会,出现在“审核的发行人”一列;昨日2019年第153次发行审核委员会工作会议召开,东鹏控股IPO申请获审核通过,正式成为佛山第三家陶瓷板块上市公司。

根据招股书,东鹏控股表示未来将大力发展房地产战略客户,向三、四线城市扩展市场,同时,东鹏控股将继续向整体家居方向发展,实现从“卖产品”到“卖空间”和“卖整体家居解决方案”的转变,成为资源节约型、环境友好型和个性高端型的一站式服务提供商。