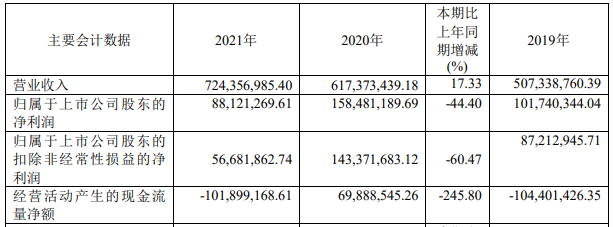

中国经济网北京4月19日讯 罗普特(688619.SH)昨晚披露的2021年年度报告显示,公司去年实现营业收入7.24亿元,同比增长17.33%;归属于上市公司股东的净利润为8812.13万元,同比下降44.40%;归属于上市公司股东的扣除非经常性损益的净利润为5668.19万元,同比下降60.47%;经营活动产生的现金流量净额为-1.02亿元,上年同期为6988.85万元。

罗普特表示,报告期内,归属于上市公司股东的净利润、归属于母公司所有者的扣除非经常性损益的净利润分别同比下降44.40%、60.47%,主要原因系报告期内计提的信用减值损失大幅增长、因疫情影响公司订单毛利下降、部分人工成本上涨、实施股权激励导致费用增加等综合因素影响。

值得注意的是,这是罗普特上市首年的业绩答卷。2021年2月23日,罗普特在上交所科创板上市,公开发行新股4683.00万股,发行价格为19.31元/股,募集资金总额为9.04亿元,募集资金净额为8.19亿元。

罗普特实际募资净额比原拟募资多1.45亿元。罗普特2021年2月10日披露的招股书显示,公司原拟募资6.74亿元,拟分别用于“厦门研发中心建设项目”、“市场拓展及运维服务网点建设项目”、“补充营运资金项目”。

罗普特本次发行的保荐机构(主承销商)是国金证券,保荐代表人是王学霖、阮任群。

罗普特首次公开发行新股的发行费用合计8550.03万元(不含增值税),其中国金证券获得承销及保荐费6824.81万元。

2021年10月27日,罗普特跌破发行价。今年2月25日以来,罗普特股价一直处在破发状态。