本周聚焦

国内经济

化学原料及化学制品制造业固定资产投资增速提升

石油及制品类限额以上商品零售额增长14.2%

经济特区出口金额增长10.17%

进出境汽车数量连续11个月负增长

公共财政赤字率达4.21%

全球经济

电气和电子设备FDI绿地投资金额增长156.06%

美国通胀创41年新高

全球央行加息潮持续

中俄制造业PMI环比上升

欧盟自美国进口的液化天然气金额增长11.2倍

本周推荐

推荐功能

更新数据

下周关注

国内经济

1.1 ►化学原料及化学制品制造业固定资产投资增速提升

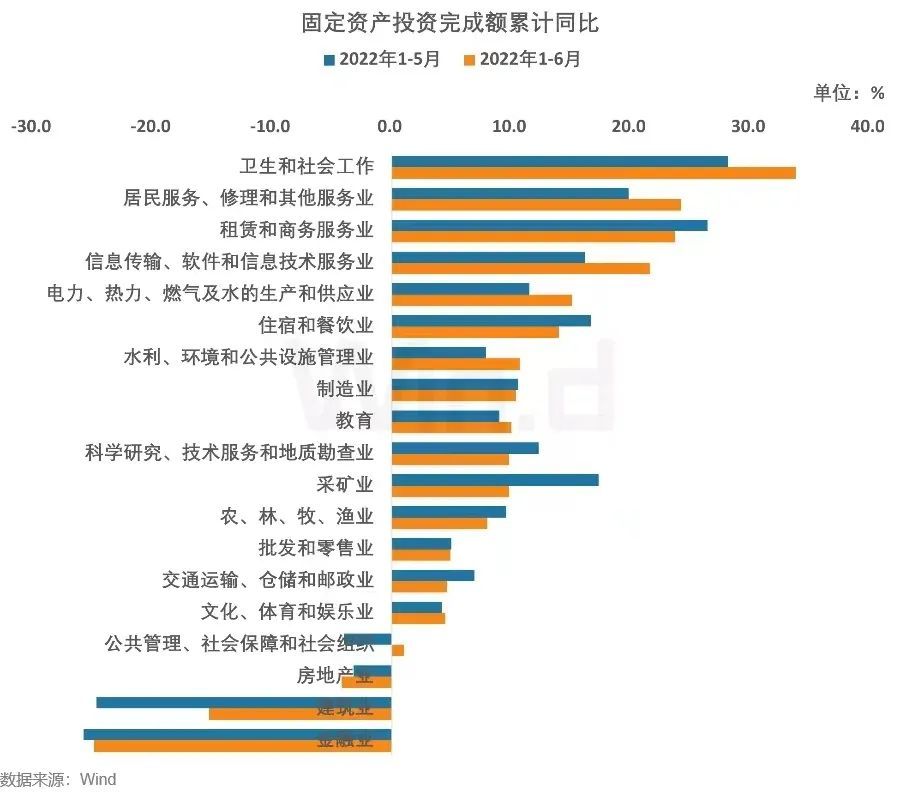

2022年上半年,全国固定资产投资完成额累计达27.14亿元,同比增长6.1%,增速较上月减缓0.1个百分点。分行业看,卫生和社会工作固定资产投资完成额同比增幅最大,达33.8%,较上月提高5.7个百分点。金融业、建筑业、房地产业固定资产投资完成额依然呈负增长。

在制造业中,电气机械及器材制造业固定资产投资完成额同比增长最快,为36.7%,较上月下降0.1个百分点。化学原料及化学制品制造业固定资产投资完成额同比增长15.1%,较上月提高1.9个百分点,增速提升幅度最大。

1.2 ►石油及制品类限额以上商品零售额增长14.2%

上半年,全国社会消费品零售总额累计达21.04万亿元,同比增长5.45%,增速较上月提高1.18个百分点。实物商品网上零售额为5.45万亿元,同比增长8.42%,增速较上月放缓0.06个百分点。实物商品网上零售额占社会消费品零售总额的比重为25.9%,较上月提高1个百分点。网上商品和服务零售额占比为29.94%,较上月增加1.05个百分点。其中,吃、穿、用类网上商品零售额同比增速分别为15.7%、2.4%、5.1%。

分品类看,上半年汽车类限额以上商品零售额最高,达2.12万亿元,同比减少5.7%。石油及制品类限额以上商品零售额为1.11万亿元,同比增长14.2%。粮油、食品类限额以上商品零售额为9032亿元,同比增长9.9%。

1.3 ►经济特区出口金额增长10.17%

上半年,我国经济特区出口金额累计为2016.31亿美元,同比增长10.17%,占全国出口金额的比重为11.64%,占比较上月下降0.11个百分点。其中,深圳经济特区的出口金额最高,达1421.41亿美元,同比增长8.04%,增速较上月提高1.63个百分点。海南经济特区的出口金额同比增速最快,为87.96%。

上半年,我国经济特区进口金额累计达1633.72亿美元,同比下降1.26%,占全国进口金额的比重为12.13%,占比较上月提高0.09个百分点。其中,深圳经济特区的进口金额最高,为1090.43亿美元,同比下降4.35%,增速较上月回升1.03个百分点。海南经济特区的进口金额同比增速较快,为48.47%。

1.4 ►进出境汽车数量连续11个月负增长

上半年,进出口货运量累计为23.09亿吨,同比减少6.9%。其中,进口货运量为14.96亿吨,同比下降7.3%;出口货运量为8.13亿吨,同比下降6%。海关监管运输工具累计达687.92万辆艘,同比减少42.5%。进出境运输工具累计为576.91万辆艘,同比减少46%。

具体来看,上半年进出境汽车共计408.24万辆,同比减少54%,已经连续11个月呈负增长。进出境火车共计140.21万辆,同比减少7%。进出境船舶共计14.44万艘,同比减少2.6%。进出境飞机共计14.01万架,同比减少2.4%。

1.5 ►公共财政赤字率达4.21%

上半年,我国公共财政收入累计达10.52万亿元,同比减少10.2%;公共财政支出累计为12.89万亿元,同比增长5.9%;赤字率达4.21%,较去年同期增加3.35个百分点。其中,中央财政收入为4.77万亿元,同比减少12.74%;中央本级财政支出为1.56万亿元,同比增长5.8%。地方本级财政收入为5.76万亿元,同比下降7.9%;地方财政支出为11.33万亿元,同比增长5.9%。

分地区看,上半年广东省地方公共财政收入最高,达6730亿元,同比减少11.44%,占全国地方本级财政收入比重为11.69%;19个省份的地方公共财政收入超千亿元。

全球经济

2.1 ►电气和电子设备FDI绿地投资金额增长156.06%

2021年,全球FDI绿地投资金额为6594.26亿美元,同比增长14.67%。分行业看,服务业FDI绿地投资金额为3497.35亿美元,同比增长8.16%,占比为53.04%;制造业FDI绿地投资金额为2965.79亿美元,同比增长23.44%,占比为44.98%。其中,建筑业FDI绿地投资金额在服务业中最高,达492..91亿美元,同比增长48.97%。电气和电子设备FDI绿地投资金额在制造业中最高,达1200.16亿美元,同比增长156.06%。

按资金来源分,美国FDI绿地投资金额最高,达1717.92亿美元,同比增长59.67%,全球占比约为26.05%。此外,德国、英国、韩国、法国、中国、日本的FDI绿地投资金额均超过200亿美元,但法国、中国、日本的FDI绿地投资金额呈负增长。

2.2 ►美国通胀创41年新高

6月份,美国CPI同比增长9.1%,超出预期值8.8%,创下1981年12月以来的最大涨幅。美国核心CPI季调后同比增长5.9%,较上月降低0.1个百分点。分项来看,能源CPI同比增幅为41.5%,达到1980年5月以来的最高点;信息技术、硬件和服务CPI连续3个月同比增速为负;个人计算机及其周边设备CPI连续2个月同比增幅为负。

同期,美国最终需求PPI为140.43(2009年11月=100),同比增长11.2%,依然处于历史高位。商品PPI为147.87,同比增长17.7%;服务PPI为135.89,同比增长7.7%。其中,能源PPI同比涨幅为54.1%,剔除食品和能源之后的核心PPI同比涨幅为9.1%。此外,美国制造业PPI为262.87(1984年12月=100),同比上涨20.6%,为1987年以来最大涨幅。

2.3 ►全球央行加息潮持续

从截至7月21日统计的主要国家或地区加息幅度来看,7月份以来,欧洲、菲律宾、智利、韩国、匈牙利、新西兰、加拿大、波兰、以色列、澳大利亚、马来西亚央行再次宣布加息,7月最大加息幅度为200个基点。7月21日,欧洲央行在货币政策会议后宣布加息50个基点,高于此前市场普遍预期的25个基点,为11年来的首次加息。随着6月份美国通胀的彻底爆表,芝加哥美联储观察工具预测7月份加息100个基点的概率也由7.6%上升至82.1%。

2.4 ►中俄制造业PMI环比上升

6月份,美国、韩国、日本、英国、加拿大、法国、德国、印度的制造业PMI环比下降,中国、俄罗斯的制造业PMI环比上升。

从Markit制造业PMI来看,美国、越南、泰国、菲律宾、波兰、阿联酋、捷克、埃及、印尼的Markit制造业PMI环比下降,墨西哥、南非、沙特的Markit制造业PMI环比上涨,且波兰、捷克、埃及的Markit制造业PMI低于荣枯线。

2.5 ►欧盟自美国进口的液化天然气金额累计增长11.2倍

2022年5月份,欧盟液化天然气进口来源国主要为美国、俄罗斯。其中,欧盟自美国进口的液化天然气金额为35.09亿欧元,同比增长846.72%;欧盟自俄罗斯进口的液化天然气金额为11.43亿欧元,同比增长265.37%。俄罗斯是欧盟气态天然气进口最大来源国,5月份进口金额为25.25亿欧元,同比增长147.85%。

1-5月份,欧盟自美国进口的液化天然气金额累计达180.62亿欧元,同比增长约11.2倍。欧盟自俄罗斯进口的液化天然气金额累计为64.36,同比增长428.83%。欧盟自俄罗斯进口的气态天然气金额累计为140.89亿欧元,同比增长226.17%。

本周推荐

3.1 ► 推荐功能

本周推荐关注以下指标运算功能: