此前,拟冲刺深市主板上市的汽车零配件厂商广州瑞立科密汽车电子股份有限公司(以下简称“瑞立科密”)恢复审核并更新材料,在研读了招股书及问询函后,《IPO观察哨》注意到,IPO前夕的资产重组使瑞立科密陷入涉嫌利益输送的“疑云”中。

此外,业绩不稳定、应收款项占营业收入比例高达六成等因素也给瑞立科密的上市之路带来一些不确定因素。在商用车市场不景气的背景下,瑞立科密能否成功叩开资本市场的“大门”?

1、或涉嫌利益输送控股股东

为了避免同业竞争并减少关联交易,瑞立科密与其控股股东瑞立集团在IPO前进行了重大资产重组,总收购价格近10亿元。然而,《IPO观察哨》发现,这桩资产重组存在不少疑点。

2021年6月,瑞立科密与瑞立集团签订协议,受让了瑞立集团旗下温州汽科、武汉科德斯、扬州胜赛思的全部股权,以及瑞立集团子公司温州立创持有的温州立晨30%股权,将上述主体纳入合并范围内。

其中,对温州汽科的收购是交易对家最高的一起。该年6月,根据银信评报字(2020)沪第1697号文件,温州汽科股东全部权益评估值为5.28亿元,温州汽科便以5.28亿元的价格收购了温州汽科100%股权,以发行股份的方式支付4.54亿元,以现金的方式支付0.74亿元。

从定义来看,股东全部权益是指归属于企业全体股东享有的权益价值,通常表现为企业总资产扣除企业各项债务后的剩余经济利益的价值,这与净资产为资产总额减去负债后的净额定义大致相同,因此一般情况下,二者在数值上相等。

然而,从招股书提供的数据来看,二者在数值上差别巨大。2020年及2021年上半年,温州汽科的净资产分别为1.74亿元、2.09亿元,距离5.28亿元至少相差了2倍以上。

而就在2020年9月,温州汽科刚刚设立并与温州零部件进行同一控制下的业务重组之时,温州汽科以账面价值收购瑞立零部件等相关资产金额合计为2.4亿元。此外,温州汽科主要资产、业务、人员均来自于瑞立零部件的业务分拆,显然瑞立科密收购温州汽科的资产即为瑞立零部件的相关资产。

到了2023年5月,瑞立科密称为了缩短管理半径、提高生产效率,其子公司温州科密对温州汽科的资产及业务进行了整合,整合完成后,温州汽科相关资产和业务已由温州科密合并。

根据温州汽科的营业收入数据来看,2023年上半年,其营业收入为17562.74万元,2023年全年其营业收入为17038.03万元,其下半年基本无营业收入。因此,可以推测温州汽科的全部业务已由温州科密继承。

这不禁使人产生疑问,温州汽科是否有存在的必要性,既然都是同一控制下的业务重组,为何不直接由温州科密对瑞立零部件的相关资产进行收购。

结合以发行股份的收购方式来看,收购温州汽科后,瑞立科密的股本增加了3683.02万元,瑞立集团持有瑞立科密的股权增加了27.25%,如若对温州汽科的收购价格存在虚高的情形,瑞立科密此举或涉嫌利益输送控股股东。

对此,《IPO观察哨》向瑞立科密发去求证函,截至发稿,并未得到回复。

2、应收款项占营收比例高达六成

此次IPO,瑞立科密拟募集资金16.02亿元,分别用于瑞立科密大湾区汽车智能电控系统研发智造总部项目、研发中心建设项目、信息化建设项目及补充流动资金。

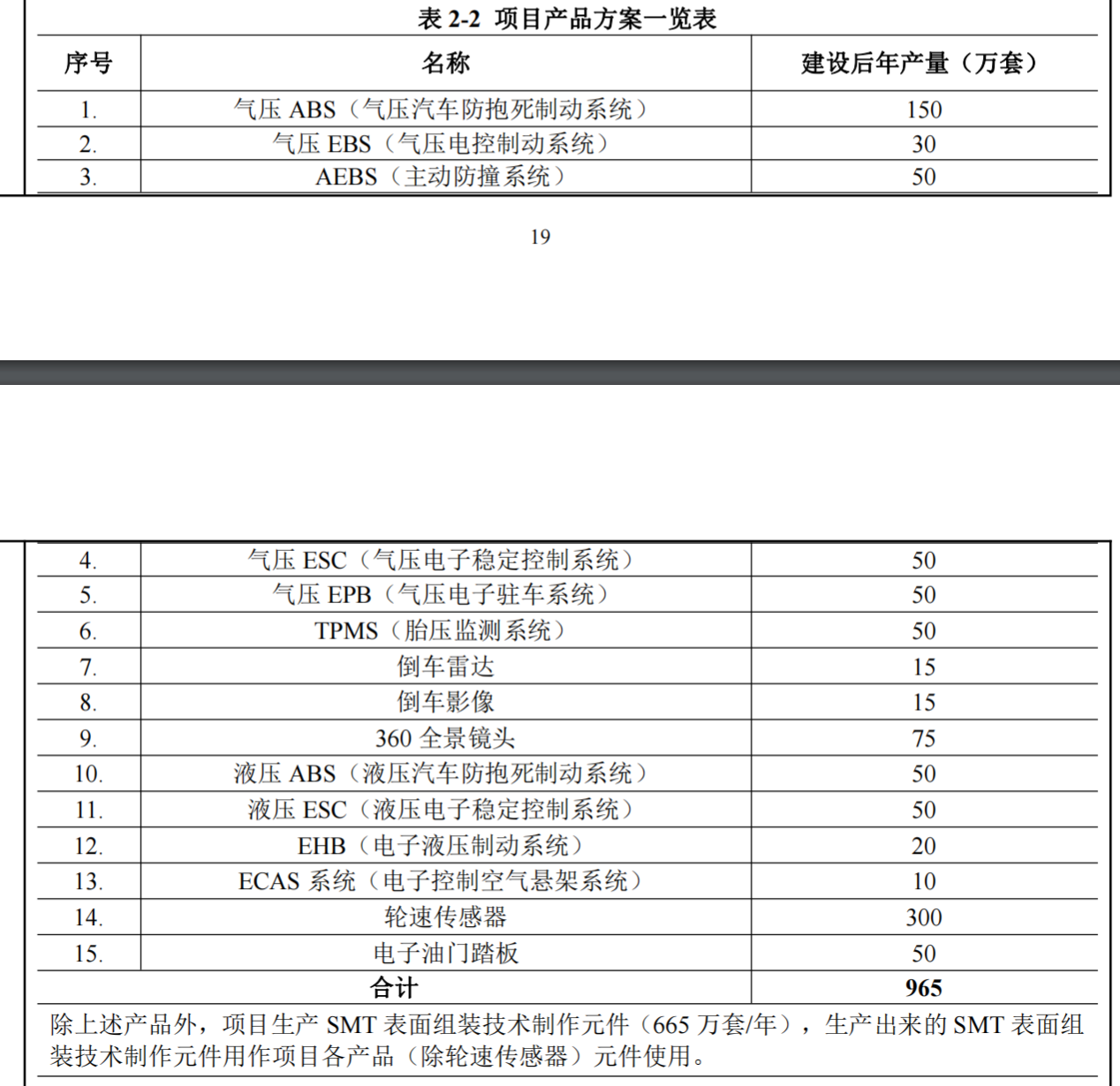

其中,瑞立科密大湾区汽车智能电控系统研发智造总部项目拟投入8.81亿元。环评报告显示,该项目包括新建新增气压ABS、气压EBS等项目,建成后增加年产量150万套、30万套等。

气压电控制动系统是瑞立科密的主营产品之一,多应用于商用车。然而今年以来,商用车市场仍较为疲软,2023年10月,商用车产销分别为29万辆和29.8万辆,同比分别下降23.3%和18.3%;2024年1-10月,商用车产销分别为311.7万辆和319万辆,同比分别下降5.1%和3.4%。

与此同时,报告期内,瑞立科密气压电控制动系统的产能利用率分别为94.01%、51.74%、72.77%,距离饱和还有较大空间。在此背景下,瑞立科密拟增资扩产,不知未来产能如何消化。

事实上,受商用车市场不景气影响,瑞立科密近几年业绩并不稳定。

2020-2023年,瑞立科密营业收入分别为12.71亿元、13.83亿元、13.26亿元、17.6亿元,2021-2023年分别同比增长8.87%、-4.18%、32.81%。

2020-2023年,瑞立科密净利润分别为2.48亿元、1.99亿元、1.05亿元、2.39亿元,2021-2023年分别同比增长-19.61%、-47.41%、128.87%。

数据可见,四年来瑞立科密营业收入整体虽有所增长,但净利润整体处于下滑水平,尤其是2022年,其净利润更是大幅度减少近50%,到2023年其净利润水平有所回升,但仍低于2020年。然而,根据招股书,瑞立科密的业绩走势有悖于同期同行,尤其是2022年,其同行营收、净利均为增长。

此外,《IPO观察哨》注意到,瑞立科密应收款项高企,资金周转承压。

2020-2023年,瑞立科密应收账款、应收票据及应收款项融资合计为10.41亿元、6.98亿元、8.9亿元、10.59亿元,分别占营业收入的81.93%、50.47%、67.12%、60.13%,远高于同行40%左右的平均水平。

这与瑞立科密频繁的关联交易离不开关系。2020-2023年,瑞立集团及其下属公司为瑞立科密贡献的主营业务销售收入分别为3.21亿元、3.85亿元、2.74亿元、0.78亿元,分别占同期营业收入的25.89%、28.58%、21.1%、4.51%。

2020-2022年,瑞立集团及其下属公司均为瑞立科密的第一大客户,这也导致各期末应收账款余额第一名客户均为瑞立集团及其下属公司,金额分别为3.07亿元、1.25亿元、2.67亿元,分别占当期应收账款的46.53%、26.49%、39.21%。

直到2023年,瑞立科密对瑞立集团及其下属企业逾期的应收账款进行清理,对构成资金占用的情况进行测算并收取了资金占用费。2020-2023年,瑞立科密向瑞立集团下属企业计提的资金占用费合计分别为351.61万元、401.3万元、410.43万元、284。54万元。

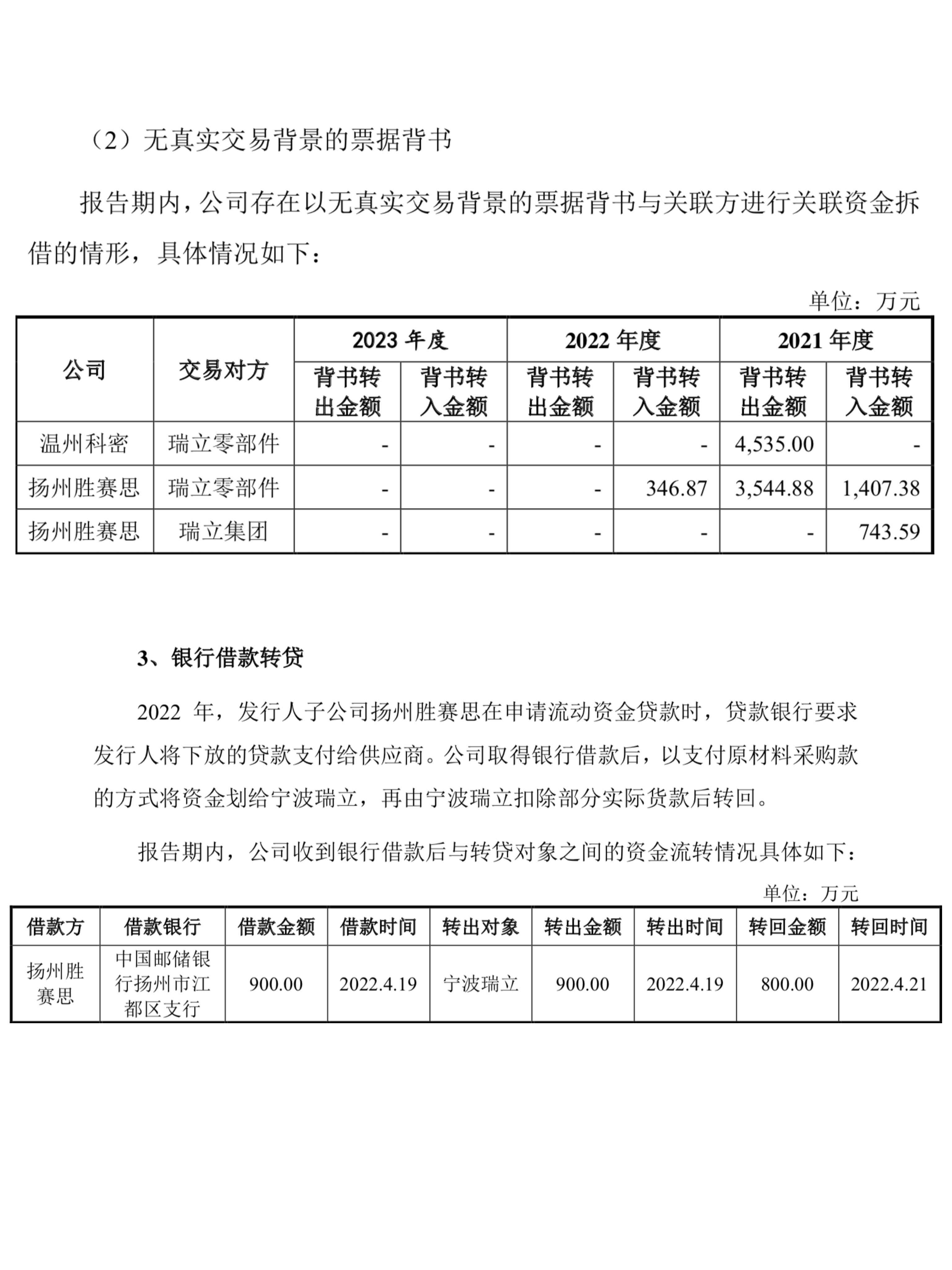

值得注意的是,或许是因为存在不小的资金周转压力,瑞立科密报告期内存在转贷、通过无真实交易背景的票据背书与关联方进行资金拆借的不规范行为,金额在300-5000万元不等。