源码资本开始往更早期走。

今日(6月10日),源码资本宣布设立种子期的投资业务并命名为“源码一粟”。这将会是一支独立的投资团队,以“投人”理念和决策机制,发现、支持并陪伴从0到1的科技创业者。

新团队名字源自“沧海一粟”。源码资本种子团队负责人张星辰向投资界表示,“我们愿意踏遍山海去发现一颗珍贵的种子,而这种子是包含了创业者和我们的坚定信念。一粟之中,从0到1的科技会突破想象力,带来全新的可能性。”这也是“一粟生,万物生”的模样。

时至今日,一级市场竞争已是残酷至极,VC/PE们都在闷头往更早期走那里正酝酿着全新的机会。

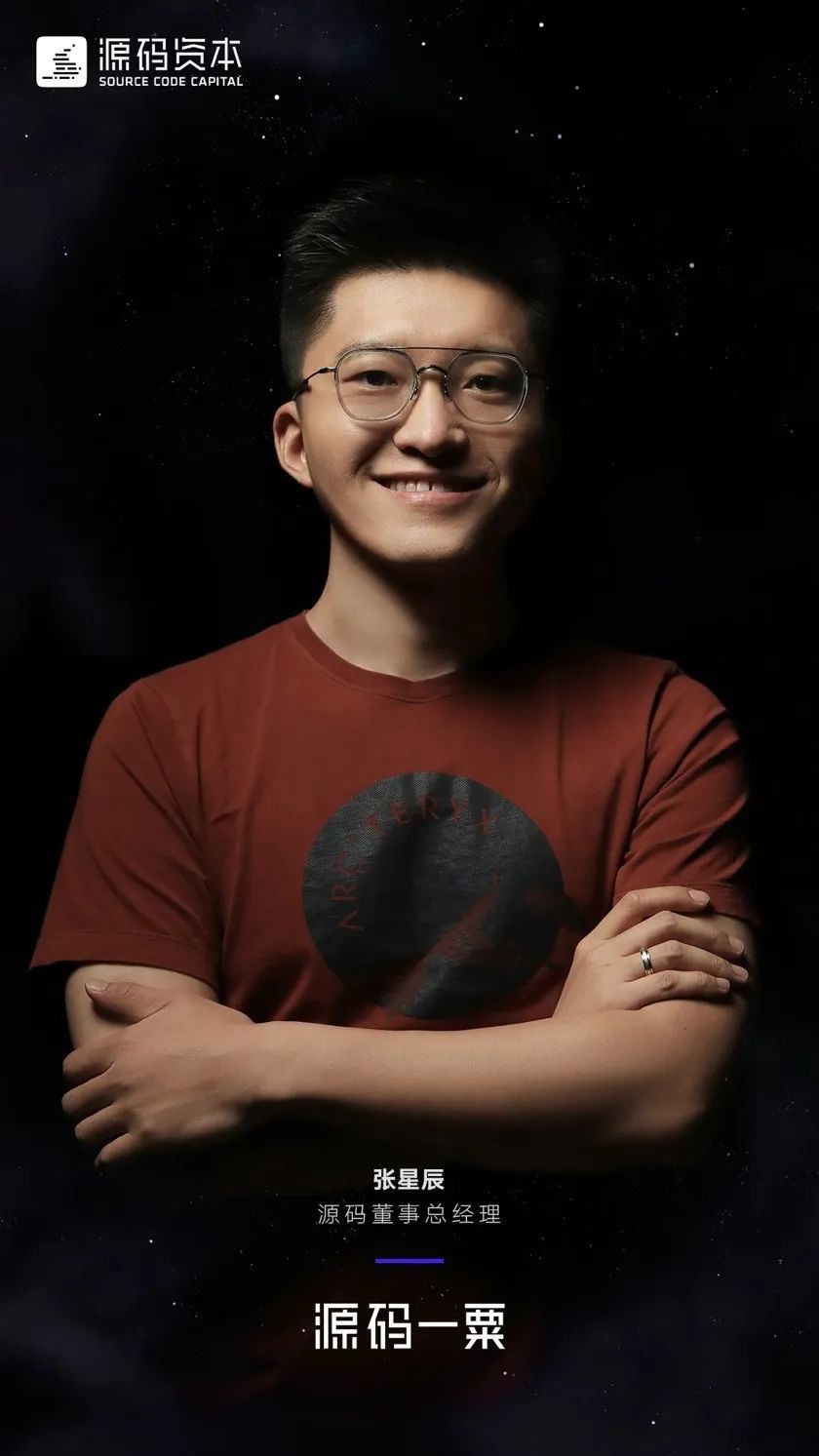

张星辰率队,「源码一粟」来了

种子团队亮相

这将会是一支什么样的团队?

投资界获悉,源码一粟投资团队目前共6人,由源码董事总经理张星辰领衔。这6人背景多元,既有源码早期投资团队转战而来,也包含新招募的队友,标准为“非常愿意帮助特别早期的公司和创始人,不管是定战略、融资还是招人”。

此外,这会是一支单独的投资团队,与源码资本其余投资业务互为独立的投资线。

张星辰于2014年加入源码资本,那也是曹毅刚刚创办源码之时。作为一个8年之久的老员工,也是源码投资部的一号员工,张星辰过往的投资经历与种子投资诸多契合,最典型的,莫过于他押中的独角兽中有不少是从种子期就开始追踪的。

张星辰的投资经历跨越多条赛道,如产业数字化、企业服务、机器人、半导体、AR/VR等,投出了百布、梅卡曼德机器人、聚芯微电子、斯坦德机器人、尘锋信息、太极图形等公司,内部评价其,“能够从很多的角度去看一位创始人和他的创业公司。”

筹备种子团队,张星辰酝酿已久。“两年前公司管理层就非正式的讨论过做种子的想法,我很感兴趣,但当时自己也觉得没准备好”,张星辰介绍,在源码的八年中他始终在寻找自我使命,直至他察觉自己更愿意帮助企业创始人完成从0到1。

2021年底,张星辰走入曹毅的办公室,两人花了5分钟时间讨论要不要做源码的种子团队,剩下的55分钟都在讨论要怎么做这是存在于源码文化中的默契,共鸣和互相支持。

个人意愿有了,从一家投资机构本身来说,源码为什么要设立种子团队?

实际上,自2014年创办以来,源码资本已经出手了超过140家的种子项目投资额2000万元人民币以内,例如曾处于早期的云鲸、厨芯、锐锢商城、悦刻、百布等独角兽公司。

这些都是秉持着投资于科技驱动创新的理念,但做的不够系统,因没有完善的方法论,在总投资中的占比也很小。

但现在,当科技自立自强成为举国的战略发展方向,中国的科技创业者开始自主研发很多“世界首创”的技术,创业之初就勇闯“无人区”。张星辰认为,未来十年中国将迎来很多伟大的创业者,科技创新会带来持久真实的价值,而此刻,他们正处在萌发的阶段,换言之,是种子。

这些未来的企业家,或许现在才开始萌生,未来充满着不确定性,而“源码就是要推动更多中国科技企业的诞生与成长”,见证从0到1的科技创业。

张星辰强调,“源码一粟的产生过程,让我特别有ownership,就好像任何创业都不太可能是别人告诉你你应该去创业,而是你内心有个信念说我想做,我想做好,而一定会付诸行动争取结果。”

不独立募资,投人而非投赛道

源码一粟早已马不停蹄在路上。

在和曹毅交流后,张星辰很快组建了种子团队,并通过各种方式主动寻找目标他们是科学家、身怀技术想创业的年轻人、有核心技术的海归,也可以是大厂高管、连续创业者等等。

团队在不断地研究、学习中理解自己想要投的人,比如定期会有研究小组,对艰深的科学领域做论文解读和学习。自此,源码一粟采用了非常朴素的投资方法论投人,张星辰总结是投“Great Minds with Guts”的人。

首先,要有“犀利”的独立思考,能观察到市场的真实需求。

从第一性原理来讲,企业家/创业者一定要能够观察到和提出非常重大的未被解决的问题或者难题,他更多是从解决问题的角度出发。所以这是“犀利”的第一点,即具备观察或提出未被满足的问题的能力。

其次,提出一个“犀利”的解法,大部分普通的解法可能已被尝试,创业者要能提出差异化方案,才有优势。

通常解法是从0到1的技术,也可以是微创新产品。这个解法是别人没有做过的,或者别人没有尝试过,可能是不敢做,这就和“勇敢”有联系,能够提出来一个哪怕不一定完全创新、不那么成熟或完整、但是能够解决问题的想法,也是“犀利”的第二部分。

第三,聚焦发现的需求去执行落地产品,还要有不断适应环境去迭代的能力。

这个解法一定是可迭代的。源码认为,最开始的技术/解法可以不是很成熟,但一定可以通过投入资源进行迭代。此外,创始人的学习能力也很重要。

第四,还要有强大的创业者精神和信念。创业面临的风险和难度是常人无法想象的,张星辰认为,勇敢是最基础的原动力,能够让创业者内心坚信这件事必须由他们来做,从而驱使他们迈出第一步。

“投人而非投赛道,我们要找有‘信念一跃’的创业者。”张星辰进一步介绍,此次源码一粟业务正式发布后,源码会公开“创业计划投递”页面,提交3分钟的视频介绍或者PDF版BP,团队随即在7天内快速给到回复。

此外,投资界还获悉,源码种子团队将不会强调多长时间一定要退出,并且会致力于提供长期支持,专注于鼓励企业从0到1的科技创新。目前,源码种子团队暂未考虑单独募一支种子基金。

创投圈新鲜一幕:

从红杉到老虎,都来投种子期

源码一粟并非个例从VC到PE,大家正在投向更早期。

时至今日,投资阶段的前移早已是不争的事实。创投圈在近几年明显感受到了PE与VC界限的不断模糊化,大量的PE巨头纷纷成立VC基金、投资早期项目,如今,大家走得“更靠前”投种子。

早在2018年,红杉中国就成立了种子基金。2021年,红杉将早期投资(seed+venture)的比例上升到了80%,尤其是在天使和种子端加大了投入比例。

与此同时,红杉中国推出一项针对早期企业的新举措:只要红杉中国投资的种子期、天使轮企业,在公司获得第二轮融资的时候,都会自动获得红杉中国最少100万元人民币的支持。

老虎环球基金也是很典型的代表。这个驰骋于一级市场和二级市场的巨头不仅横扫VC圈,还在日前杀入了种子轮今年5月初,印度电商SaaS公司Shopflo完成了来自老虎环球基金的260万美元种子轮融资,这也是自2019年以来在印度的首个种子轮。投资界获悉,老虎用管理费来专门进行种子期的投资,目前也尚未为种子投资单独募资。

为什么要走入更早期?一个很重要的原因在于,如今一级市场估值虚高有目共睹,火热赛道的非理性估值完全经不起二级市场的考验,一二级市场估值倒挂引发的IPO破发潮历历在目,VC/PE甚至亏到了B轮。这就意味着投的越早,才更有可能避免难堪的亏损。

这似乎是一种必然。“很多挺不错的项目,在早期阶段我们就看到过,但是PE有PE的纪律,VC有VC的纪律,最好的办法是靠设立专门的早期、更早期的团队来攻下。”一位美元PE机构的投资人曾说。

当然还有更重要的一点,对于科技投资来说,越早进入,陪伴的意义才越显珍贵科技赛道火爆,“如果不在早期抓住机会,以后再想要占据一席之地就难了。”如何能在在科技自立自强的时代浪潮中,更好地发现、识别并帮助有潜力的科技创业者,是所有种子投资人的共同挑战。

这似乎也更加符合风险投资的定义他们要去更早期,一同创造价值,承担更高的风险。