对财务造假“零容忍”!

近期,香溢融通因前高管为牟取不当业绩奖励而实施财务造假,收到宁波证监局行政处罚及市场禁入事先告知书,该案因造假动机特殊、造假手法隐蔽、造假行为持续时间长受到监管部门和市场关注。

记者获悉,近期,本案进入行政处罚事先告知阶段,拟对香溢融通作出处罚,对财务造假的主要组织者和决策者邱樟海等人分别处以罚款和证券市场禁入措施。

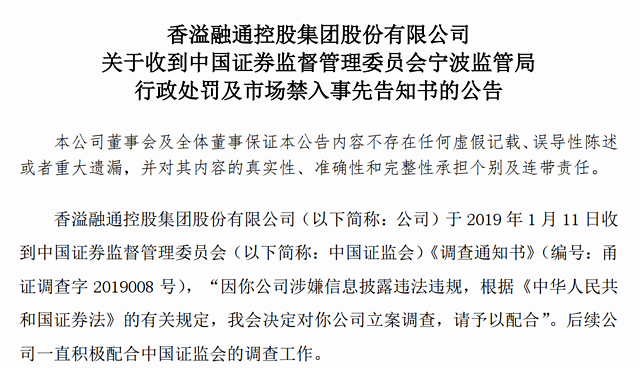

图片来源:公司公告

高管牟取不正当业绩奖励实施财务造假

香溢融通4月9日披露的公告显示,公司因涉嫌信息披露违法违规收到宁波证监局的行政处罚及市场禁入事先告知书。

据了解,2018年,香溢融通董事会换届内部审计发现财报造假,并向证监会报告。2019年1月,证监会对香溢融通立案调查。经查,香溢融通涉嫌恶意违规确认投资收益导致2015-2016年财报虚假。

公开资料显示,香溢融通的上市时间可追溯到1994年2月,是宁波最早的一批上市公司之一,主营范围有典当、担保、融资租赁、财富管理、贸易等。公司公告的行政处罚事先告知书详细披露了上市公司高管为牟取不当业绩奖励而实施财务造假的过程。

经查,2015年12月,为完成香溢融通董事会对下属事业部的利润考核指标,提高管理层薪酬,时任公司总经理邱樟海决策转让子公司香溢投资持有的东海瑞京-瑞龙7号资管计划(简称瑞龙7号)和子公司香溢金联持有的君证投资1号资管计划 (简称君证1号)产品份额的收益权共10300万元。同时子公司香溢担保与两个产品的受让方分别签订《担保服务合同》约定,产品到期清算后,若实际收益低于上述各自收益权转让款加年化12%的收益,不足部分由香溢担保和香溢融通补足。上述担保事项均未履行董事会、股东大会审议程序,香溢投资和香溢金联于2015年违规确认投资收益10300万元。

2016年,前述两项资管产品到期清算。因产品实际收益低于收益权转让价款和利息收益,触发香溢融通对产品受让方的收益补足义务。于是,香溢融通通过与“瑞龙7号”受让方指定的“过桥”公司签订虚假融资租赁合同,以支付3550万元融资租赁款形式完成收益款差额补足。通过虚构投资项目,以虚假投资有限合伙份额2606万元的方式向“君证1号”受让方指定公司划款完成收益款差额补足。

香溢融通未按规定披露瑞龙7号、君证1号收益权转让业务的担保事项,提前确认投资收益实施财务造假,致使公司2015-2016年财报披露不实。其中,2015年虚增净利润7758万元,占2015年披露净利润的50%;2016年虚减净利润2928万元,占2016年披露净利润的25%。

拟对时任董事长等采取禁入措施

公告显示,邱樟海系香溢融通信息披露违法违规行为的组织者和决策者,是直接负责的主管人员,时任香溢融通董事、总经理。潘昵琥时任香溢融通董事长,未履行勤勉尽责义务,是香溢融通信息披露违法违规行为直接负责的主管人员。沈成德时任香溢融通副总经理、总会计师,分管香溢金联和香溢担保,系香溢融通信息披露违法违规行为的参与者,是其他直接责任人员。刘正线时任香溢融通副总经理,分管香溢租赁和香溢投资,系香溢融通信息披露违法违规行为的参与者,是其他直接责任人员。夏卫东时任香溢融通总稽核师,系香溢融通信息披露违法违规行为的参与者,是其他直接责任人员。林蔚晴时任香溢融通董事会秘书,未履行勤勉尽责义务,是香溢融通信息披露违法违规行为其他直接责任人员。

根据当事人违法行为的事实、性质、情节与社会危害程度,依据《证券法》第一百九十三条第一款的规定,宁波证监局拟对相关人员给予警告,并处以罚款。

依据《证券法》第二百三十三条和《证券市场禁入规定》(证监会令第115号)第三条第一项、第四条、第五条的规定,宁波证监局拟决定对公司时任董事长等采取相应禁入措施。

业内人士:案件呈现三大特点

业内人士指出,此案造假动机特殊、造假手法隐蔽、造假行为持续时间长,具备典型代表性。

“相比应对股票质押爆仓风险等常规造假动机,此案较有代表性。本案业绩造假源自公司部分高管为牟取不正当业绩奖励,不惜实施财务造假,无异于监守自盗。”中国人民大学法学院教授刘俊海表示,一方面,其违反了对公司和董事的忠诚义务;另一方面,其违反了信息披露“及时、准确、完整、真实、公平”五性原则。对于上述案件,应当严格以事实为根据,以法律为准绳,要以壮士断腕、刮骨疗毒的勇气重典治乱、猛药去疴。

上海创远律师事务所高级合伙人许峰指出,作为上市公司高管,不仅不勤勉尽责服务上市公司,反而为了私人利益虚增上市公司业绩,这种做法严重损害投资者利益。值得关注的是,此案中,管理层与交易对手方相互串通,监守自盗,造假手法较为隐蔽。香溢融通与交易对手方明面上签订让协议,但私下对转让行为进行担保,对不应确认收益权转让的转让收益进行确认。在年审会计师和证券交易所的问询下,公司管理层与交易对手方串通,组成“攻守同盟”,联合隐瞒担保事项的存在,担保合同成为了名副其实的“抽屉协议”。

此外,此案造假行为持续时间长。公司管理层为完成当年考核利润突击造假虚增投资收益开始,在之后近3年的时间里,公司在虚构的融资租赁业务和投资业务的掩护下,多次转出资金补偿对手方损失。直到2018年底公司董事会换届,内部进行审计时才暴露该造假事项。

信披违法违规成本大幅提高

从近期行政处罚案例来看,信息披露继续成为监管重点。证监会日前公布的20起典型违法案例中,保千里、美丽生态、天翔环境、海印股份4家公司被指信息披露违法违规。随着新证券法的出台,上市公司信息披露违法违规成本也大幅提高。

新证券法对信息披露处罚力度显著加重,罚款金额区间和上限大幅提升,将进一步提升对于信披违规的震慑力。其中,信息披露义务人未按照规定报告或履行信息披露义务的,罚款由30万-60万元提高至50万-500万元,直接负责的主管人员和其他责任人员的罚款由3万-30万元提高至20万-200万元;信息披露义务人报告或披露的信息有虚假记载、误导性陈述或者重大遗漏的,信息披露义务人的罚款由30万-60万元提高至100万-1000万元,直接负责的主管人员和其他责任人员的罚款由3万-30万元提高至50万-500万元。

刘俊海指出,无论是新证券法还是原证券法,在法律适用时都要坚守法治思维,用足用好相关法律法规,追究相关责任人民事赔偿责任、刑事责任、民事责任、信用制裁等,法律适用方面要能够做到激浊扬清、惩恶扬善。

“近期国务院金融委、证监会反复强调严打资本市场造假行为,释放监管从严信号。”刘俊海进一步指出,近期,证监会打击财务造假力度持续加强,具体来看,监管部门愈加善用大数据、云计算等现代科技手段,充分践行法治监管、勤勉监管、从严监管、精准监管、靶向监管、阳光监管、民本监管理念,取得了良好的法律效果、社会效果、市场效果。

证监会表示,将持续强化打击财务造假等各类信息披露违法行为,督促上市公司及其大股东、实际控制人、董事、监事、高级管理人员严格依法履行各项信息披露义务,促进上市公司规范运作,推动上市公司质量不断提高。

编辑:亚文辉