截图来自丽尚国潮公告

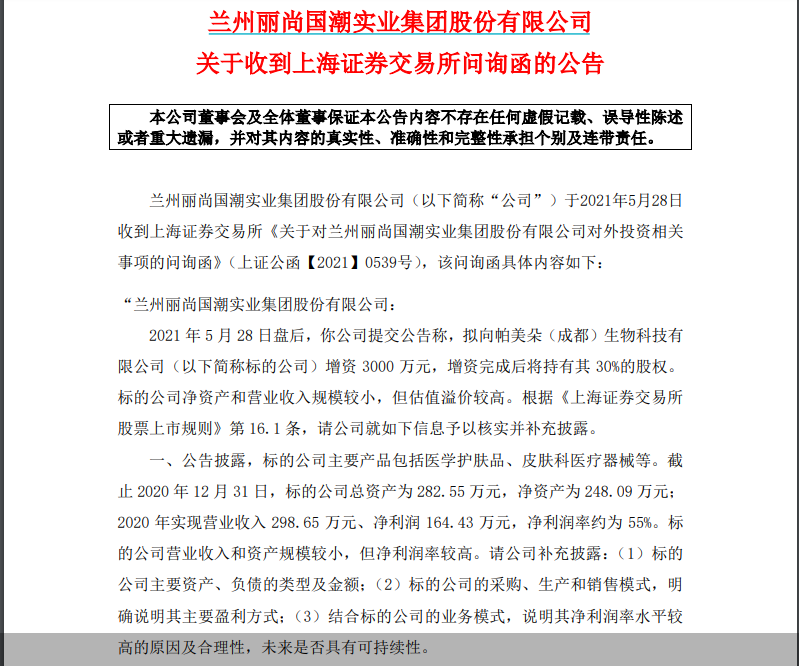

为了拓展公司业务,近期丽尚国潮(600738)拟斥资3000万元通过其全资子公司参股帕美朵(成都)生物科技有限公司(以下简称“帕美朵”),通过此次增资获得帕美朵30%的股权。因该交易疑点重重,丽尚国潮也遭到上交所的追问。此次交易溢价39倍是否合理、标的业绩承诺能否兑现、标的成立时间早于股东的原因,这些都是需要丽尚国潮重点回答的问题。

39倍交易溢价是否合理

从此次交易来看,标的作价是否公允是需要丽尚国潮来回答的第一个问题。

据丽尚国潮的公告显示,公司的全资子公司丽尚国潮(浙江)控股有限公司(以下简称“丽尚控股”)拟参股帕美朵。具体而言,丽尚控股拟出资3000万元认购帕美朵新增注册资本214.2858万元,其中214.2858万元计入标的公司注册资本,其余2785.7142万元计入资本公积。

增资完成后,丽尚控股成为帕美朵新股东,占增资后公司注册资本的30%。

据了解,标的帕美朵主要产品涵盖功效性医学护肤品、皮肤科医疗器械、脱发、家用美容仪(医疗器械)及耗材等领域,主要销售渠道包括公立二三甲医院等。截至2020年12月31日,帕美朵的总资产约282.55万元,净资产约248.09万元。

不过,从目前增资价格来看,标的估值并不低。根据公告披露,丽尚国潮子公司丽尚控股向标的公司帕美朵增资3000万元后将持有其30%的股权,以此计算标的公司100%权益估值为1亿元,增值率约为39倍。

溢价较高引发交易所的关注,上交所要求丽尚国潮结合同行业可比交易的作价及市盈率水平,说明本次交易作价是否合理、公允。

投融资专家许小恒在接受北京商报记者采访时表示,入股标的公司溢价到底高不高,主要看标的盈利能否符合预期、能否对上市公司形成利润贡献。

业绩承诺是否可实现

与较高溢价对应的是,标的也设置了较高的业绩承诺,不过标的业绩承诺是否可能实现也被交易所紧盯。

此次交易,帕美朵的业绩承诺期为首次交割完成之日至2022年6月30日、2022年7月1日至2023年6月30日、2023年7月1日至2024年6月30日三期,对应的营业收入分别为10000万元、30000万元、50000万元;产品毛利润分别为6500万元、22500万元、37500万元;扣除非经常性损益后的净利润分别为1020万元、3360万元、6040万元。

数据显示,2020年帕美朵实现营业收入为298.65万元,净利润约164.43万元。从上述数据可以看出,承诺业绩大幅高于标的公司当前业绩水平。

对此,上交所要求丽尚国潮补充披露分产品说明标的公司预测期各期的收入、成本、费用、净利润等财务数据以及预测依据,各类产品预测市场价格是否公允,结合标的公司成立至今的业绩情况,说明未来业绩承诺是否具有可实现性。

为何标的成立时间早于股东

帕美朵成立于2017年7月28日,注册资本为500万元,法定代表人为苟晓亮。在此次增资前,医肌美出资额为500万元,出资比例为100%。增资完成后,医肌美对帕美朵的出资比例降至70%。

而公开信息显示,医肌美成立于2018年3月19日,注册资本为500万元,该公司的经营范围包括生物技术研发;化妆品研发;销售:化妆品、日用品、家用电器、一类医疗器械等,苟晓亮同样为医肌美的法定代表人。股权关系显示,医肌美的股东包括苟晓亮、陶福昕、罗浩,分别对应的持股为85%、10%、5%。

对此,上交所要求丽尚国潮补充披露标的公司股权的历史沿革,说明帕美朵成立时间早于原股东的原因,并说明此次对外投资是否进行了必要的尽职调查,如有,需披露主要调查过程。对于本次投资决策,丽尚国潮董事、监事、高级管理人员是否履行勤勉尽责义务,全体董监高需发表意见。

针对相关问题,北京商报记者致电丽尚国潮董秘办公室进行采访,不过对方电话并未有人接听。

据了解,丽尚国潮主要经营业务为兰州地区的百货零售、餐饮酒店,杭州和南京地区的专业市场管理。受新冠疫情影响,丽尚国潮2020年业绩很“受伤”。财务数据显示,2020年丽尚国潮实现的归属净利润约8666.15万元,同比下降64.81%。

北京商报记者 刘凤茹