芦哲 王洋 (芦哲系东吴证券首席经济学家,中国首席经济学家论坛成员)

核心观点

4月份人民币汇率呈现“中间价引导贬值、即期汇率升值”的组合。从一季度跨境资金流动看,牵引人民币汇率的有两条主线:“抢出口”推升结汇规模、外资增配人民币债券。

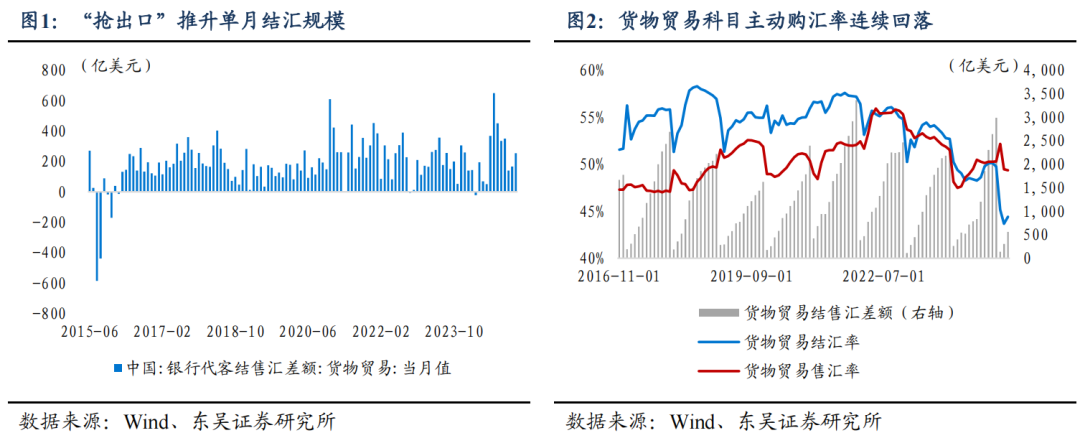

跨境资金主线(1):“抢出口”支撑商品贸易顺差。在4月关税政策落地之前,“抢出口”推高商品贸易结汇,一季度货物贸易顺差达到562亿美元,3月份单月结汇254.6亿美元,抵消了服务贸易科目下的流出。由于4月份关税政策持续扰动,4月上旬曾有人民币汇率“跳贬”,但是经过2022年至2024年的汇率波动,货物贸易承受外部冲击的韧性在提升,根据外管局介绍,2025年一季度货物贸易项下人民币跨境收支占比、企业外汇套期保值比率较上年均有所提升。

跨境资金主线(2):“避险”推动外资增配人民币债券。证券投资连续净流入,外资正在增配人民币债券,但是与2023年至2024年期间“买入中债+掉期锁汇”的无风险套利机制推动外资持续增配中债不同,2025年以来,避险或是4月份以来外资加大人民币债券买入的主要原因,4月份由于关税政策不确定性升温,对美元资产从去年四季度的“关税溢价”交易突变为“关税折价”交易,并频繁引发美元资产的“股债汇三杀”,资金回补更稳定、确定性更高的“避险资产”,人民币债券或重现2020年新冠疫情全球肆虐时期的“避风港”作用。在外资增配中债的推动下,一季度证券投资累计顺差42.73亿美元,3月份单月顺差达到17.93亿美元。

人民币年度主线:“囤汇”或仍是外汇收支主逻辑。从国际收支角度看,一季度美元指数下跌和“抢出口”一度推动结汇需求释放,但是企业和居民继续呈现“囤汇需求较高、购汇倾向回落”的特征,“囤汇盘”仍是今年人民币汇率波动的资金主线。在2025年已知的关税政策风险尚未完全落地的情形下,待结汇盘规模或延续扩张,形成“抢出口推升结汇量+贬值担忧推升待结汇盘”的资金组合,如果外部环境向着持续利多非美货币的图景演化,美元指数确认持续处于“弱美元”状态,待结汇盘或逐步释放。

货币政策:主动引导贬值为何未触发“降息”。“降准降息”的“机”或正随基本面而打开操作窗口,然而“机”的实际选择或还应取决于经济数据、市场预期和外部冲击的综合研判。主动引导贬值或是“降息”的必要非充分条件。当“稳增长”要求“降息”落地时,人民币汇率贬值为“适度宽松”腾挪外部条件,但是从中间价主动引导贬值并不能推导出货币政策必然选择“降息”,人民币主动释放汇率贬值压力、以有弹性的汇率政策搭配利率政策,有利于国内货币政策更加“及时”落地“适度宽松”,人民币汇率波动不会掣肘“降准降息”的兑现。

风险提示:特朗普政府关税政策反复摇摆,美联储“降息”路径不明确,美债收益率和美元流动性尚有不确定性;中国的对冲政策效应迟滞,人民币资产预期回报率低于市场预期;特朗普加征关税或冲击欧元区经济和通胀,欧元区反应函数不明确,同时日本央行“加息”节奏不明确。

内容目录

1. 跨境资金主线(1):“抢出口”+“囤美元”

2. 跨境资金主线(2):“增配中债”

3. 跨境资金流:将如何反应关税政策风险?

4. 货币政策:主动引导贬值为何未触发“降息”?

5. 风险提示

正文如下

4月份迄今,美元兑人民币即期汇率保持相对强势,以4月9日美国“对等关税政策”落地为起点计,截至4月25日收盘,USDCNY累计下跌0.91%,USDCNH累计下跌0.79%,然而美元兑人民币中间价在此期间持平,但相比4月9日前持续处于7.20之上,出现了“中间价引导贬值、即期汇率升值”的组合,在岸人民币汇价与中间价偏差也收敛至1.0%。一季度以来人民币汇率保持在7.30以内波动,从跨境资金层面看,主导汇率的有两条主线:“抢出口”推升结汇规模、外资增配人民币债券。

1. 跨境资金主线(1):“抢出口”+“囤美元”

在4月全球关税风云突变之前,“抢出口”继续推高商品贸易结汇规模,根据国家外汇管理局发布的数据显示,一季度货物贸易顺差达到562亿美元,3月份单月结汇254.6亿美元,抵消了服务贸易科目下的流出。

货物贸易顺差:主动购汇率连续回落。结合涉外收付款和结售汇两项数据来看,在货物贸易账户下,2025年一季度商品贸易累计涉外收入0.88万亿美元,涉外支出0.68万亿美元;在收支结构中,一季度累计结汇量达到0.39万亿美元,主动结汇率连续回升,截至3月末结汇率为44.41%;一季度累计购汇规模为0.34万亿美元,主动售汇率下滑至49.35%。从单月度数据看,2025年3月商品出口企业结汇255亿美元,推动经常项目差额和外汇收支差额单月分别录得顺差94.20亿美元和0.96亿美元。由于4月份关税政策持续扰动,4月上旬曾有人民币汇率“跳贬”,但是经过2022年至2024年的汇率波动,货物贸易承受外部冲击的韧性在提升,根据外管局介绍,2025年一季度货物贸易项下人民币跨境收支占比、企业外汇套期保值比率较上年均有所提升。

尽管2025年一季度非金融企业结汇规模继续扩张,跨境资金流动保持基本均衡,但是也应看到出口企业“待结汇盘”和私人部门外汇存款规模继续扩张,表明私人部门对“关税风险”仍有隐忧,倾向于增持外汇资产:

(1) 从“待结汇盘”规模来看,根据我们的测算,截至2025年3月末,2022年以来3年时间累积的“待结汇”资金体量大约为3362亿美元,3月份单月规模达到227亿美元,超过2024年12月单月增量,成为2022年以来最大规模的增长。

(2) 从外汇存款规模来看,截至2025年3月末,外汇存款余额达到9598亿美元,增速继续上升至15.30%,已是2022年以来首次连续两个月以两位数的增速扩张。

我们曾经在专题报告《人民币有序贬值或为货币宽松打开窗口》中阐述,企业和居民“囤汇”尽管表明市场仍预期人民币会贬值,但是实际上也会在人民币“充分”贬值时成为“抄底”买入人民币、稳定外汇市场供需的力量。在2025年已知的关税政策风险尚未完全落地的情形下,待结汇盘规模或延续扩张,形成“抢出口推升结汇量+贬值担忧推升待结汇盘”的资金组合,如果外部环境向着持续利多非美货币的图景演化,美元指数确认持续处于“弱美元”状态,待结汇资金或逐步释放。

2. 跨境资金主线(2):“增配中债”

2025年以来,证券投资科目正在成为稳定人民币汇率市场的增量。3月份外管局在发布2月份外汇收支数据时表示“国内经济回升向好和科技发展提振市场信心,2月外资净增持境内债券和股票合计达127亿美元”,今年2月DeepSeek的横空出世,显著改变了资金对A股科技行业发展预期,科技股迎来价值重估,并扩展至重新审视人民币资产价值,人民币资产预期回报率提高,跨境资金已从2024年12月至2025年1月中旬的净流出转为2月份以来的净流入,成为一季度人民币汇率走强的重要线索,3月至4月份,外资增配人民币债券则成为跨境资金净流入的主力。

外管局在发布一季度外汇收支数据时表示“外资配置人民币债券增多。2-3月外资净增持境内债券269亿美元,同比增长84%,4月1日至18日净买入332亿美元,保持较高规模”。在外资增配中债的推动下,一季度证券投资累计顺差42.73亿美元,3月份单月顺差达到17.93亿美元。

但是与2023年三季度至2024年三季度外资增配人民币债券的逻辑不同,2025年以来外资增配人民币债券或是出于“避险”的考虑。从美元兑人民币掉期点来看,在经过2月份至3月份USDCNY掉期点的上行修复之后,掉期点与利率平价、在岸掉期和离岸掉期之间基本保持平衡,回顾4月份,尽管在4月8日至9日掉期点曾一度下行,但是截至4月25日收盘,1年期USDCNY掉期点维持在-2018点,1年期USDCNH掉期点和中美拆借利率隐含掉期点分别保持在-1730点和-1710点。在岸与离岸美元兑人民币掉期点保持平衡,显示在4月上旬购汇需求“一次性”释放之后,4月份全月外汇市场基本平衡,并未出现一致性贬值预期,外汇管理部门没有持续通过掉期操作“借入美元”来稳定市场,导致经过汇率对冲后的中债收益率与美债利率的利差没有扩张,截至4月25日收盘,经过汇率对冲后的10年期中债的美元收益率为4.44%,而1年期中债的美元收益率为4.23%,分别比10年期和1年期美债收益率高0.15%和0.28%。尽管经过汇率对冲后中债收益率相比美债显示更高的买入价值,但是却大幅低于2023年至2024年的水平,“买入中债+掉期锁汇”的无风险套利机制或并不是一季度以来外资持续增配中债的主要原因。4月份由于关税政策不确定性升温,对美元资产从去年四季度的“关税溢价”交易突变为“关税折价”交易,并频繁引发美元资产的“股债汇三杀”,资金回补更稳定、确定性更高的“避险资产”,人民币债券或重现2020年新冠疫情全球肆虐时期的“避风港”作用,避险或是4月份以来外资加大人民币债券买入的主要原因。

3. 跨境资金流:将如何反应关税政策风险?

从外汇收支角度看,美元兑人民币汇率波动是美元和人民币相对供需的结果,市场往往沿袭2017年至2019年的经验,将加征关税的幅度与人民币汇率贬值的幅度划等号,或从货物贸易顺差受关税影响的规模倒推人民币汇率承压的水平,但是相比2017年至2019年,2022年以来人民币汇率市场的机构行为已经发生了较大变化,企业“囤汇”、央行/外资银行在掉期市场的操作,2022年以来持续构成汇率波动的主线。

根据2025年一季度外汇收支,涉外收支从1月下旬转为顺差,一季度涉外收付款录得顺差517亿美元,而银行代客结售汇逆差连续2个月稳定在458亿美元。从国际收支角度看,一季度美元指数下跌和“抢出口”一度推动结汇需求释放,但是企业和居民继续呈现“囤汇需求较高、购汇倾向回落”的特征,“囤汇盘”仍是今年人民币汇率波动的资金主线。

从贸易政策风险向人民币汇率的传导机制来看,2025年4月份以来,外汇收支呈现“基本盘”稳固和“投机盘”迎来跨境资金回补的利多,将美元兑人民币汇率稳定在7.30左右的水平,但是关税政策风险并未解除,4月份以来美元指数和人民币汇率一度呈现“双弱”局面,美元指数走弱已偏离传统的利差逻辑,从欧元兑美元汇率来看,4月份以来2年期美债与德债的收益率之差扩张至2.0个百分点,而欧元汇率则大幅走高,背离了可自由兑换货币的利率平价条件,显示4月份以来美元指数下跌并非出自基本面主导,而是资金主动“去美元化”引致的抛压,警惕美元指数和利差逻辑的重新修复风险,当利差重新主导汇率波动,美元指数或开启反弹,届时包括人民币汇率在内的非美货币或承受贬值压力。

4. 货币政策:主动引导贬值为何未触发“降息”?

4月份全球关税政策阴云四起,市场共识是“稳增长”诉求前置,作为灵活性较高的货币政策,“降准降息”或将来临,我们在专题报告《人民币有序贬值或为货币宽松打开窗口》中认为货币政策“降准降息”的“机”或正随基本面而打开操作窗口,然而“机”的实际选择或还应取决于经济数据、市场预期和外部冲击的综合研判。

主动引导贬值或是“降息”的必要非充分条件。4月中央政治局会议再提“适时降准降息”,时机的选择或需要跟踪实际经济数据的表现,当海外关税政策风暴明显引致经济增速下滑时,“稳增长、稳预期、稳信心”要求“降息”时,人民币汇率波动中枢或适度上移,为“适度宽松”腾挪外部条件,但是从中间价主动引导贬值并不能推导出货币政策必然选择“降息”,人民币主动释放汇率贬值压力、以有弹性的汇率政策搭配利率政策,有利于国内货币政策更加“及时”落地“适度宽松”,人民币汇率波动不会掣肘“降准降息”的兑现。

但是美元指数的风险并未解除,如果美元指数进入利差修复的逻辑,“弱美元”存在重新转化为“强美元”的风险,非美货币汇率再度承受系统性贬值,稳定人民币汇率的压力或边际回升。

5. 风险提示

(1)特朗普政府关税政策反复摇摆,美联储“降息”路径不明确,美债收益率和美元流动性尚有不确定性;

(2)中国的对冲政策效应迟滞,人民币资产预期回报率低于市场预期;

(3)特朗普加征关税或冲击欧元区经济和通胀,欧元区反应函数不明确,同时日本央行“加息”节奏不明确。

以上为报告部分内容,完整报告请查看《结汇和买债:牵引人民币汇率的“双主线”》