首发 | 「 吐逗保 」

大家好,我是一本正经的吐槽君。

这几天,继“房贷停贷”风波之后,“提前还贷”的讨论又被冲上热搜。

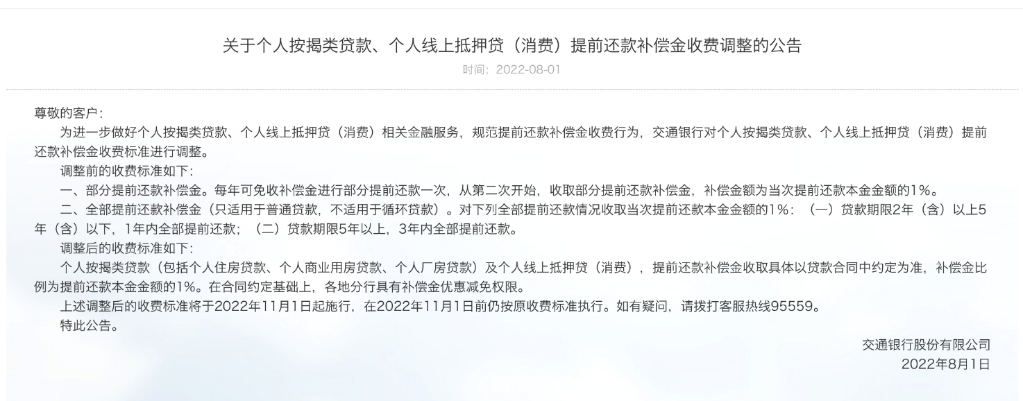

整件事的起因就是,交行发布了一则关于“提前还贷补偿金”的公告:

自今年11月起,交行将对个人住房贷款收取“提前还款补偿金”,比例为提前还款本金金额的1%。

这一下算是捅了马蜂窝~

很多人都在疑惑,我诚实守诺积极还钱,还得赔钱了?

这不欺负老实人嘛!

PS:强烈建议让子弹飞速速申遗!

其实,提前还贷要额外交手续费,并不新鲜,早就是银行贷款的惯例。

因为银行就是靠短存长贷来挣钱的,我们一提前还款,不就把银行的计划全打乱了嘛!

所以银行就想出了所谓的“还款违约金”,来限制提前还款。

只不过~

在这几年面对舆论压力,虽然银行总行还是要求提前还贷额外收费。

但落到各家分行、支行那里,政策就属于自己拿捏了,少收费甚至不收费,也不是不可能。

比如刚才说的交行,在舆论风波中,短短一天内就删除了官网上的“提前还款补偿金收费”公告。

“微博维权”恐怖如斯!

1.

要说交行这次为什么敢“冒天下之大不韪”,重提还款违约金,还是因为最近出现了罕见的“提前还贷潮”!

今年由于房市不景气,全国多地多次下调了房贷利率。

这让很多在利率高点入手的朋友,怎么看怎么觉得的自己血亏。

以贷款总额200万,贷款30年为例:

利率5.79%和4.45%,等额本息还款,总利息相差了60万!

再加上这两年投资市场,也是血雨腥风。

很多人手里的闲钱不知道该如何增值,还不如一股脑把高点入手的房贷给还了!

当然,话虽如此,房贷也并不是每个人提前还都很划算。

提前还贷划算与否,主要与贷款偿还方式、剩余年限、和房贷利率有关。

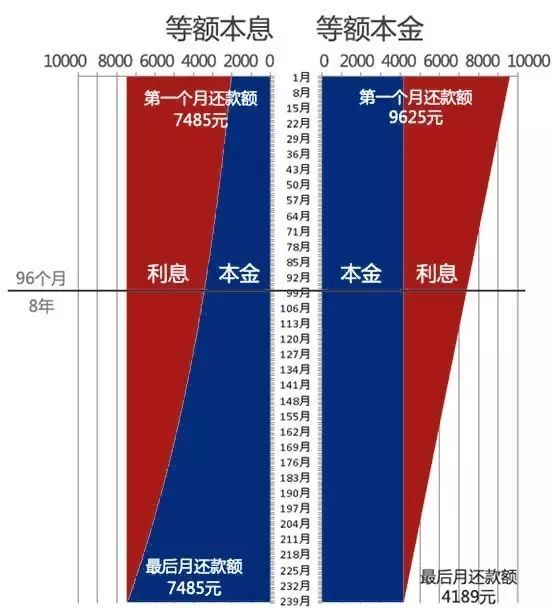

目前房贷主要有两种还款方式:

· 等额本金:是将本金平均分摊到每个月内,同时付清上一交易日至本次还款日之间的利息。

这种还款方式总利息支出较低,但是前期支付的本金和利息较多,还款负担逐月递减。

· 等额本息:是借款人每月按相等的金额偿还贷款本息,其中每月贷款利息按月初剩余贷款本金计算并逐月结清。

每月的还款额相同,也就是说本金所占比例逐月递增,利息所占比例逐月递减。

两种还款模式可以参考:

看到这个图,聪明的你是不是意识到了什么?

没错!

当等额本息已还期数超过贷款周期的1/2、等额本金已还期数超过贷款周期的1/3。

这个时候,你该付的利息都付的差不多了……

这时再考虑提前还款,基本就没啥意思了,不如留在手里钱生钱。

当然最后一点,很多朋友还是满足的,那就是在利率高点上车。

如果是在很早之前,或者近期利率低点上车的朋友,也是完全没有必要提前还贷的,意义不大。

2.

目前大多数人用闲钱来还房贷,主要还是因为投资市场不景气,钱放在手里纯等着贬值。

比如:倒霉熊在2018年10月购房,需还100万元商业贷,贷款年限30年,房贷利率为5.79%,等额本息每月还款5800元。

如果现在选择提前还款,需一次性还款(剩余26年)约94万元,就可以节省约87万的利息。

但如果我们把这94万元,用来投保增额终身寿险,会发生什么事情呢?

以“☞弘运增利终身寿险”为例,一次性趸交94万,到还贷完成的时候,也就是第26年,保单的现价会增长至225万元。

也就是说,目前一共摆在倒霉熊面前三条路:

1) 按部就班还房贷,一共支出本息94+87=181万。

2) 提前还贷,一共支出94万。

3) 按部就班还房贷,但是把原计划提前还贷的94万投保增额终身寿,一共支出94+87+94-225=50万。

当然!

这只是帮大家展开了一个新思路。

具体每个家庭的闲置资金,理财能力,房贷偿还周期和利率都是不同的。

到底选择提前还款,还是拿这笔钱去投资,还是需要结合家庭实际情况!

只是提醒大家,不要只关注到了提前还贷后节省的利息,反而忽略了这笔钱的增值能力啊!

3.

最后,虽然提前还贷是可行的。

但是,强烈建议大家不要通过消费贷、信用贷等方式来套取现金提前还房贷,合规风险巨大!

如果被查处,资金会被银行收回,还会给自己带来信用污点……

另外,如果对储蓄型保险感兴趣的话,也可以直接来找我唠唠。

我是吐槽君,爱你们!

——————————

了解更多保险知识,解答更多保险疑问,欢迎关注公众号:吐逗保,让保险不那么枯燥!