作者:钟晓渡

01

当我们提及腾讯的时候 , 我们往往将这家体量庞大 、 业务繁多的巨型企业称为 “ 社交巨头 ” 。 然而 , 一个显而易见的事实是 , 腾讯的拳头产品微信和QQ都是免费产品 。

如果我们打开腾讯的2020财报 , 不难发现 , 网络游戏才是腾讯最大的收入来源 —— 2020年 , 腾讯的营业收入为4821亿元 , 其中增值服务 、 广告和金融科技及企业服务分占55% 、 17%和27% ; 而增值服务中的大头 , 正是网络游戏 。

2020年 , 腾讯披露其游戏收入为1561亿 , 如果再加上通过QQ 、 微信联运的渠道收入 , 则2020年与游戏相关的收入为1912亿元 , 占到其总收入的40% 。

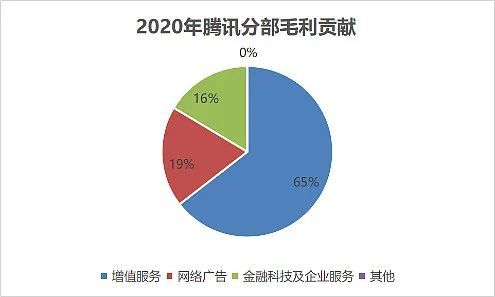

如果从毛利的角度来看 , 游戏的贡献更居功甚伟 —— 根据财报披露的分部成本 , 增值服务分部毛利率为55% , 分部毛利为1429亿元 , 占腾讯总毛利的65% ; 考虑到增值服务中 , 除游戏外的在线视频 、 在线音乐都属于重投入的低毛利业务 , 游戏的实际贡献毛利占比应当在50%以上 。

由此 , 我们不难得到这样一个结论 : 在当前和可预见的未来两到三年内 , 网络游戏仍旧是腾讯最重要的现金牛业务 。

游戏如此重要 , 我们无法不对此展开思考 —— 腾讯游戏何以如此赚钱 ? 无论是以游戏流水还是营业收入的口径 , 腾讯都是中国第一大游戏公司 , 同时也是世界前二大的游戏公司 。 从游戏工委披露的2020年中国游戏市场总收入2786.9亿计算 , 腾讯一家赚走了行业内50%以上的收入 。

鉴于腾讯游戏早期 “ 抄袭 ” 的黑历史 , 以及微信 、 QQ显而易见的渠道分发价值 , 不少人会将腾讯游戏在盈利能力上的突出简单地归结到流量优势和渠道垄断上 。

诚然 , 作为中文互联网唯一一个10亿级别用户量级的超级App , 来自微信推送的巨大流量 , 足以解决任何一款游戏的早期获客问题 , 而 “ 流量成本激增 ” 恰恰是当今无数游戏厂商经营的最大痛点 ; 然而 , 网络游戏作为一种交互性极强的娱乐消费产品 , 营销推广上的巨大优势 , 并不能解决游戏设计上的缺陷和长线运营能力的缺失 。 如何避免在这两点上 “ 踩坑 ” , 靠的是实打实的项目经验沉淀下来的know-how , 这些都属于腾讯研运能力的一部分 , 时常为业界所低估 。

另一方面 , “ 渠道垄断 ” 并不符合我国手游分发的现状 ; 近五年以来 , 手游分发渠道不是继续向头部集中 , 而是越来越百花齐放 ——

垂直渠道和厂商自营渠道的崛起 , 会继续蚕食传统应用商店渠道 ( 包括腾讯自家的应用宝 ) 的分发份额 , 这几乎已经成为游戏行业的基本共识 。 在这样的趋势下 , 腾讯 、 网易 “ 一超一强 ” 的竞争格局并没有真正被打破 。

因此 , 腾讯游戏维持远超同行赚钱能力的原因 , 与其归结于 “ 流量+渠道 ” , 不如说是在于其独特的 “ 研发-发行-渠道-运营 ” 的一体化优势 。 一方面 , 微信+QQ成为腾讯游戏最高效的自营渠道 , 在新用户获取时节约了大量买量成本 ; 另一方面 , 与微信 、 QQ账号直接绑定的游戏账号和支付体系 , 也天然地更易于用户的沉淀和相应的长线运营 , 带来更显著的社交属性 , 拉长游戏的生命周期 。 与此同时 , 内容行业本身就存在一定的规模优势 —— 以规模和工业化产出对冲爆款出现的不确定性 , 形成更低的试错成本 。

02

微信生态的赋能不止是在腾讯自家的产品上发挥作用 , 过去几年 , 因接受腾讯投资而被打上 “ 腾讯系 ” 标签的新生代互联网巨头拼多多 、 美团等迅速崛起 , 都被认为其成功脱离不了一个外在条件 : “ 用好了微信生态的流量 ” 。

然而 , 恰恰是在最能直观体现流量价值的广告业务上 , 腾讯做得其实并不好 —— 2020年 , 腾讯广告收入为823亿元 , 广告市占率与全网时长占比存在明显的剪刀差 , ARPU值也低于抖音 、 快手等短视频平台 。

微信在广告变现上呈现出来的 “ 克制 ” , 固然有主观上的平滑意愿 , 很大程度上也受限于自身的禀赋 —— 毕竟 , 微信的本质是IM , 其最基础和最重要的功能 , 在于建立用户之间的连接 , 优先为用户提供 “ 有用的信息 ” , 商业变现的形式不能动摇到产品的立身之本 。

一方面 , 当朋友圈的广告加载率达到5% , 打开率已经开始受到影响 ( 快手 、 抖音的Ad load已达到15%的水平 ) ; 另一方面 , 作为微信用户 , 绝大多数人也难以接受在偏隐私的聊天界面突然出现广告 。 类似拼多多等公司利用微信用户之间的连接实现社交裂变 , 从而低成本撬动流量杠杆的打法 , 反而并不适合腾讯本身 。

从这个角度看 , 小程序+视频号的意义 , 不止在于打开了微信的商业化变现空间 ( 更多的用户时长 、 更多的广告库存 ) ; 更在于打开商业化空间的同时 , 它没有在折损 , 反而是增加了微信的用户价值 。

03

2016年11月 , 微信小程序面向B端开放 , 经过四年的蓄力 , 微信小程序的总数已经超过430万 ; 2020全年 , 微信小程序交易额已经突破1.8万亿 , 且在2021年上半年仍保持着三位数增长 。

2020年初 , 微信视频号开启内测 ; 21年上半年 , 视频号突破了3亿DAU , 并开始涌现大批百万粉丝量级的内容创作者 。

账户体系+支付+小程序 , 使微信从一个单纯的通讯社交软件走向操作系统化 。 私以为 , 从商业模式上来看 , 现阶段的腾讯比起Facebook , 更接近于谷歌 。 某种意义上 , 它的确已成为移动数字生活的 “ 水电煤 ” 基础设施 。

当然 , 成为 “ 基础设施 ” 的另一面意味着 , 腾讯未来很难重现类似2017年以前的超高速增长 。 一个直观的数据对比 , 来自腾讯自家的财报 —— 和高歌猛进的小程序成交额相比 , 腾讯的广告收入上半年收入增速 “ 只 ” 有平平无奇的23% 。 不难理解 , 这样的商业化进度是落后于许多投资者的期待的 。 不过 , 在特殊时期的特殊背景下 , 相对克制的变现节奏或许反而并不构成减分项了 。

更重要的是 , 现阶段的微信生态 , 仍然是在持续地做大蛋糕 。 小程序也好 , 视频号也罢 , 都是在提高微信生态内连接的质量 , 让商家和创作者更好地触达和沉淀用户 , 让用户更便捷地下单 、 消费 、 使用生活服务 。 微信生态GMV增速远远高于腾讯相关收入增速的另一面 , 其实也同样意味着 —— 腾讯在为用户 、 商家 、 内容创作者和相关服务商等利益相关方创造的价值 , 远远比它为自己攫取的利润多得多 ; 这样的生意 , 必然有其持久的生命力所在 。 那么 , 只要企业数字化的进程还远远没有探索到天花板 , 居民消费的动能还未衰竭 , 互联网下半场的鹅厂 , 就永远能有新的期待。