美东时间6月12日,美联储在FOMC会议后维持了利率不变的决议,将联邦基金利率目标区间维持在5.25%—5.5%的水平,并维持此前的缩表规模。随着2024年过半,早前对于美联储降息的预期已经多次落空,市场对年内多次降息的预期逐步走弱,而有关降息开启的时间点,也早已挪至四季度。

随着降息预期的后移,周围的环境变化已经与过往有了不少的区别。欧盟区此前一反常态提前启动了降息,而年内持续上行的金价也因为央行购金需求的变化而暂停了涨势。待到美联储降息开启时,其带来的影响或许已经发生了不少变化。结合美国5月的通胀数据,本文将对美国当前的降息预期情况进行解析,以及对降息执行后的市场演变进行预测。

通胀重现下行趋势

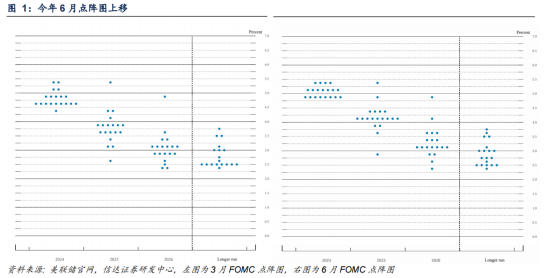

先从决定降息预期的关键要素:美国通胀预期说起。2024年至今,美国通胀数据的波动是影响美联储降息预期的最核心要素。2023年10月以来,美国的核心CPI进入了平台期,较高的通胀粘性使得事先决定的通胀目标一直达不到预期。截至本次议息会议结束后,美联储官员对2024年联邦基金利率的预期已经缩减至5.1%,即2024年仅含有一次25BP降息的幅度。

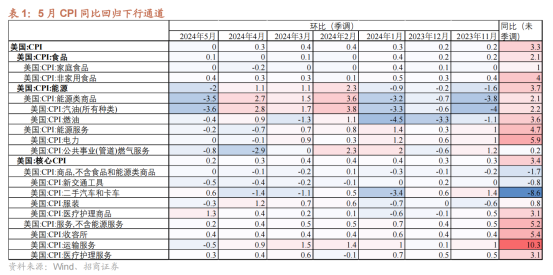

通胀的粘性表现在5月是得到了好转的。2024年5月,美国整体CPI环比读数为0%,前值为0.3%,同比读数为3.3%,前值为3.4%;核心CPI环比读数为0.2%,前值为0.3%,同比读数为3.4%,前值为3.6%。5月美国PPI同比增速为2.2%,较4月回落0.1个百分点,不及市场预期的2.5%。核心PPI同比由4月的2.5%回落至2.3%,同样低于市场预期。相较于一季度的数据反复而言,5月的美国通胀延续了4月通胀缓解的趋势,且通胀下行的幅度超过了市场的预期。

具体拆分来看,美国通胀数据的缓解,主要是由于能源端的价格回调以及核心商品端的数据向好所致。能源方面,5月能源CPI环比由1.1%降至-2%,能源商品环比由2.7%降至-3.5%,汽油项环比-3.6%,燃油项环比-0.4%。能源服务环比收窄至-0.2%,其中电力0%,公用燃气服务-0.8%。一方面是由于布伦特原油价格5月明显走低,另一方面也与高利率影响下美国对原油需求下降的影响在内。但能源数据一直以来以波动剧烈而著称,且6-8月是美国传统的燃油需求旺季,或对原油需求产生支撑。

核心商品部分,环比读数为0%,同比读数则为-1.7%,显示其对通胀降温的作用性。具体来看,新交通工具环比-0.5%,二手车和卡车环比由-1.4%升至0.6%,服饰环比增速由1.2%回落至-0.3%。被认为粘性最强、与工资涨幅绑定最密切的医疗服务环比涨幅下降0.11个百分点至0.34%,在一定程度上证明了美国的通胀预期回落是有效的。随着美国老年人数的增长和退出劳动力市场的趋势,医疗护理的需求越来越高,也是新增非农的主要增加项。

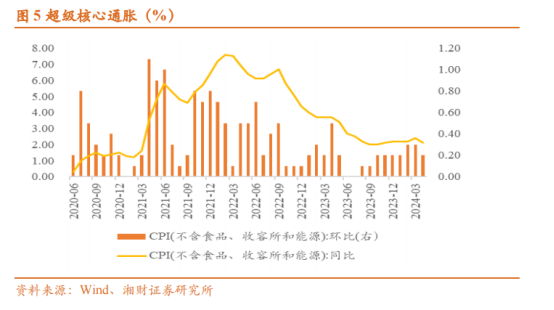

核心服务环节,分项中粘性最高的依旧是住房项通胀,环比数据连续四个月维持在0.4%的水平,同比数据也仅下降0.1%至5.4%。运输服务、医疗服务环比增速则继续维持下行趋势。值得一提的是,鲍威尔关注的超级核心通胀(核心CPI扣除住房项)同比回落至1.9%,环比下降至0%。超级核心通胀已经降至2%以下。

整体来看,5月美国CPI整体延续了4月的回落趋势,某种意义上反映了2024年一季度的通胀扰动更像是一股噪音,长期来看美国通胀数据依旧在温和下降的轨道上。若CPI通胀能够延续该走势,持续运行在波动下行的通道中,年内降息预期则有望迎来发挥空间。

开启降息需信心修复

5月美国CPI与PPI同比增速均有所回落,通胀缓解的趋势让市场对年内执行降息有了一定的信心,但这一信心在6月的FOMC会议后有所下降。整体来看,6月的FOMC议息会议是“偏鹰”的一类,其发言与市场反响来说均是如此。

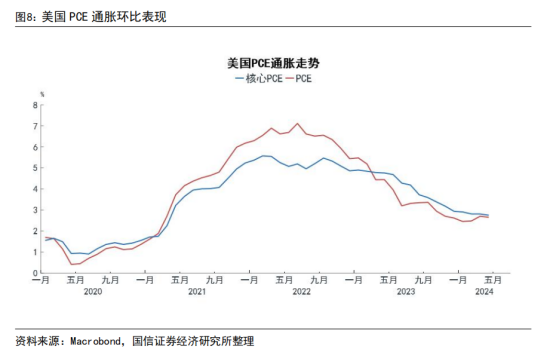

从美联储主席鲍威尔的发言来看,2%的通胀目标依旧是主要目标。鲍威尔在媒体会上明确表示对于今年底核心PCE通胀降至2.8%的预测值没有信心,并坚持“除非我们有更多的信心通胀正在持续回到2%的水平,否则不适合降低利率和开始放松货币政策”。但从截至目前的通胀数据来看,想在年底之前达到这一目标,或者说拥有这样的趋势,尚存在不小的差距。

对于近期的通胀数据走势,鲍威尔整体上是表示肯定的,其对于去通胀的观点从“缺乏进展”改为“取得进一步进展”。但同时,鲍威尔开始强调双侧风险另一头,即过度紧缩冲击就业。关注就业市场状况灵活调整政策立场。认为就业强劲但在降温,关注到了失业率上升,认为是一项重要的数据。

由于一季度的通胀走势“停滞”,美联储票委对通胀数据的预期是有所上调的,尽管目前通胀下行的趋势出现端倪,但是随着美国后续进入大选时期,下半年的通胀数据,尤其是能源端的数据或存在扰动。同时,美联储已经着手建立就业指标-降息之间的联系,后续美联储的降息将参考就业数据的变化,为美联储的降息再次带来干扰性。

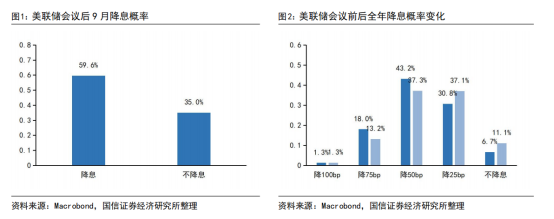

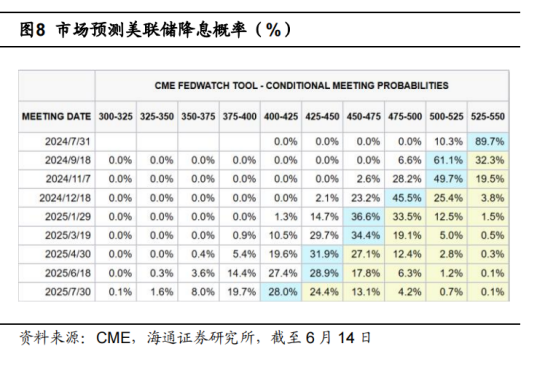

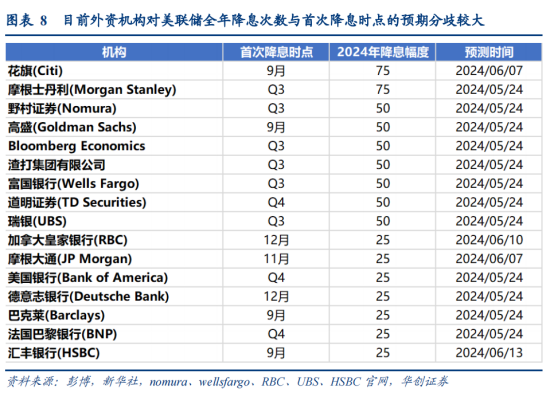

6月议息会议结束后,CME期货对美联储降息还是有了明显的改善。市场预期美联储大概率降息时点由上一周的11月提前至9月,年内预期降息次数由上周1次增加至2次,全年降息幅度为50BP。但需要注意的是,目前市场在这方面的分歧还算挺大的。外资机构对美联储的降息预期也一直存在波动,全年的降息次数是一次还是两次,首次降息时间是在9月还是在12月,都要看后续一段时间的通胀数据表现。

截至6月14日,10年期美债名义收益率为4.20%,较上一周回落23BP。其中,10年期美债实际收益率较上一周回落10BP至2.03%,10年期通胀预期较上一周回落13BP至2.17%。黄金方面,COMEX黄金期货收涨1.31%报2348.4美元/盎司,整体处于高位震荡行情中。由于受到央行暂停购金以及降息预期改变的符合影响,金价前期已经通过回调消化了较多幅度的涨幅,但或许会需要更多时间来震荡蓄势。

总体而言,美联储的通胀政策主要还是受通胀数据所左右,尽管5月的CPI数据表现较好,但是在经济维持增长的背景下,单次的通胀数据改善并不足以让美联储下定降息的决心。三季度将是美联储验证数据,落实政策的主要时间点。

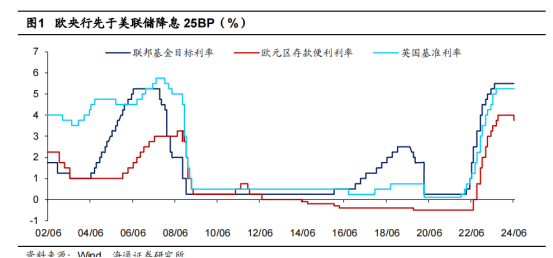

欧美降息节奏错位

对于美联储而言,降息将是2024年度最值得关注的事项之一,但从全球视角来看,美联储降息的信号作用却在随着时间的推移而慢慢减弱。这种迹象随着日前欧盟区的提前降息操作而得到了验证。

6月6日,欧洲央行宣布下调欧元区三大关键利率,降幅均为25个基点,存款便利利率、主要再融资利率、边际贷款利率分别下调至3.75%、4.25%和4.5%。这是欧央行自2022年7月开始加息以来的首次降息。尽管此前欧洲央行官员已经多次在公开讲话中透露了即将降息的意愿,但先于美联储执行降息,也反映出了一些需要注意的市场信号。

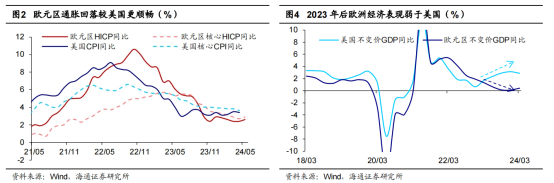

其一便是全球央行的降息节奏开始加速。2024年以来,诸如瑞典、加拿大等国家已经先于欧盟执行了降息,而英国央行此前也曾表态将于夏季开启降息。从原因上看,是因为在经济韧性和通胀粘性方面,欧洲各国显然有着和美国不同的国情。截至2024年5月,欧洲区的核心通胀读数已经回落至2.9%,相较美国而言进度更快。而截至2024年一季度,欧洲各国的GDP增速大多都以告负为结局,其在消费、投资、行业景气度方面都弱于美国,经济需要通过降息来维持/重振。

而欧洲先美国一步进行降息举措,某种程度上也反映了美欧之间的步调不再“同心同德”。尽管当前情况下,欧洲未必会在7月份进行连续的降息,其官员也表示在6月之后会采取更谨慎的态度,且同样有不少国家放缓了自身的降息步骤以配合美联储的降息。但在韧性方面,美国经济在短期内依旧具有韧性,劳动力市场的稳定使得美国的降息更具操作空间。随着时间进入三季度,欧盟与美国的利率或在两地不同国情的影响下拉开进度差。

从全球视角来看,全球的降息潮对于制造业来说无疑是好事。随着欧盟央行的降息推进,欧元区的需求端有望带动消费需求以及补库存需求,而美国维持高利率的环境对于消费制造来说并非好事。若这一趋势延续至四季度,无论是利率债方面的机会,还是进出口制造业股票方面的机会,或许都是欧洲区会强于美国。

跳脱出产业,仅看利率影响的话,随着全球降息潮的开启,中国的利率恐怕也将面临进一步的降息压力,今后继续降准和降息的政策调整空间仍然存在。而全球利率资产逐步下行的环境中,高息/红利类的资产优势仍在延续,对于2024年的二级市场来说,红利资产或许会是一条相对坚韧的主线。