ESG是英文Environmental(环境)、Social(社会)和Governance(治理)的缩写,是一种关注企业环境、社会、治理绩效而非财务绩效的投资理念和企业评价标准,与我国“创新、协调、绿色、开放、共享”的新发展理念高度契合,与我国碳达峰、碳中和的目标也息息相关。

相比西方发达国家,我国ESG投资起步较晚,初期规模较小,但近年来增长趋势明显。2021年,我国绿色信贷余额同比增长了2万多亿元,ESG指数产品、ESG主题公募基金的数量和规模均实现翻倍增长。

那么,2021年ESG理念在我国发展情况具体如何呢?本报告将从ESG投资、ESG评级、ESG信披这三大方面对2021年我国ESG发展现状进行梳理和总结,以期给投资者提供决策参考。

目录

一、ESG投资概况

1.全国碳市场——累计成交额达76.61亿元

2.ESG指数——2021年新增144只,同比增长414%

3.ESG公募基金——2021年成立数量创新高

4.ESG理财产品——华夏理财、民生银行发行数量最多

二、ESG评级动态

1.338只个股由升B档至A档

2.52只个股下调至C档

三、ESG信披情况

1.ESG信披政策逐步推进

2.上市公司ESG报告披露情况:披露率约为25%

四、展望:ESG信息强制披露时代即将来临

图表目录

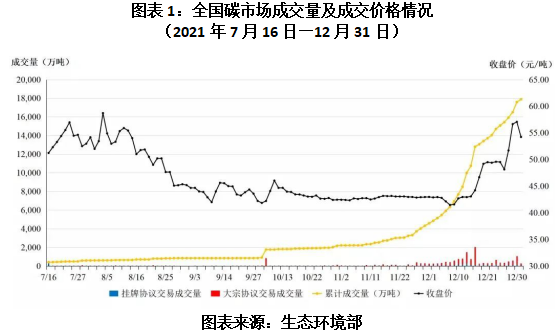

图表1:全国碳市场成交量及成交价格情况(2021年7月16日—12月31日)

图表2:中证八大ESG指数2021年涨跌幅(单位:%)

图表3:历年成立ESG公募基金数量情况(单位:只)

图表4:2018—2021年ESG公募基金规模变动情况(单位:亿元)

图表5:成立以来年化收益率在50%以上的ESG公募基金(截至2021年12月31日)

图表6:2021年收益率前20的ESG公募基金一览

图表7:ESG主题银行理财产品的发行机构分布(截至2021年12月31日)(单位:只)

图表8:ESG理财产品投资品种及风险等级统计(截至2021年12月31日)

图表9:单位净值排名前20的ESG银行理财产品(截至2021年12月31日)

图表10:2021年华证ESG评级上调至AA、AAA级的个股

图表11:2021年华证ESG评级下调至C档的个股

图表12:2021年ESG信披相关政策一览

图表13:历年A股ESG报告披露数及上市公司总数情况

图表14:2021年两大证券交易所上市公司发布ESG报告情况

图表15:2021年A股发布ESG报告的主要行业分布

一、ESG投资概况

1.全国碳市场——累计成交额达76.61亿元

2021年7月16日,全国碳市场正式启动上线交易。截至2021年12月31日,全国碳排放权交易市场第一个履约周期顺利结束。据生态环境部信息,全国碳市场第一个履约周期共纳入发电行业重点排放单位2162家,年覆盖温室气体排放量约45亿吨二氧化碳。

自全国碳市场正式启动上线交易以来,碳市场累计运行114个交易日,碳排放配额累计成交量为1.79亿吨,累计成交额为76.61亿元。按履约量计,履约完成率为99.5%。

上海环境能源交易所发布,自启动首日以来,全国碳市场最高成交价为62.29元/吨,最低成交价为38.5元/吨。2021年度最后一个交易日,全国碳市场收盘价为54.22元/吨,较7月16日首日开盘价48元上涨12.96%。

2.ESG指数——2021年新增144只,同比增长414%

据Wind统计,截至2021年底我国共有187只ESG及低碳主题指数产品,2021年新增144只,同比增长414%,股票类ESG指数数量占比高达63%。

2021年,沪深300指数下跌5.2%,中证500指数上涨15.58%。

本报告选取中证八大ESG指数进行对比分析。如图表2所示,总体来看,2021年,中证八大ESG指数的表现稍逊于中证500指数,但远优于沪深300指数。2021年,沪深300ESG基准指数下跌6.86%,跑输沪深300指数0.54个百分点;中证500ESG基准指数上涨12.65%,跑输中证500指数2.93个百分点。

从图表2还可以看到,在沪深300ESG指数系列中,300ESG价值年跌幅最小;在中证500指数系列中,500ESG基准指数涨幅最大;中证800指数系列中,800ESG价值指数跌幅最小。

3.ESG公募基金——2021年成立数量创新高

据Wind统计,截至2021年底,以ESG为主题的公募基金共有200只,基金规模合计达2612.22亿元,其中2021年新成立的有62只,这62只基金规模合计为354.95亿元。

近年来,以ESG为主题的公募基金数量加速上升,2018—2021年,新成立的ESG公募基金数量分别为5只、11只、28只和62只。与此同时,ESG公募基金的基金规模也在逐年攀升,从2018年的12.06亿元跃升至2021年的354.95亿元。具体如图表3和图表4所示。

自当年成立至2021年底,这200只基金中,158只基金实现超额收益,占比为79%。其中,13只基金的年化收益率在50%以上,具体如下图所示。

据Wind统计,2021年ESG公募基金年收益率均值为19.2%,远远跑赢沪深300ESG基准指数和中证500ESG基准指数。其中,有59只基金2021年收益率均高于均值19.2%。时代商学院对2021年收益率前20的ESG公募基金进行梳理和排名,如下图所示。

可以看到,年收益率位居前五的ESG基金分别是信诚中小盘、长城优化升级A、工银瑞信生态环境A、农银汇理新能源主题、中海环保新能源,它们2021年收益率分别为62.04%、61.39%、56.68%、56.2%和53.81%。

4.ESG理财产品——华夏理财、民生银行发行数量最多

近年来,不仅ESG基金市场表现火热,越来越多的银行理财子公司也陆续加入ESG投资阵营,ESG主题的银行理财产品层出不穷。

据同花顺iFinD统计,截至2021年底,国内共有172只名称中含有“ESG”的银行理财产品(截至2022年2月10日仍处于存续状态,下同),其中,2021年发行了155只。

从发行机构来看,目前发行ESG主题银行理财产品的机构包括民生银行、华夏理财、兴银理财、中银理财、青银理财、杭州联合银行等15家银行及理财子公司。其中,华夏理财和民生银行发行数量最多,均发行37只。具体如图表7所示。

从风险等级来看,ESG银行理财产品以PR2、PR3等级为主,大多处于中低风险。截至2021年底,在全部ESG银行理财产品(172只)中,中低风险等级(PR2)产品共111只,占比为64.53%;中等风险等级(PR3)产品共60只,占比为34.88%;中高风险等级(PR4)产品只有1只,为光大理财的阳光红ESG行业精选。

从投资品种来看,ESG银行理财产品以固定收益类为主。截至2021年底,在172只ESG银行理财产品中,固定收益类有98只,占比为56.98%;商品及金融衍生品类有37只,占比为21.51%;混合类有36只,占比为20.93%;权益类只有1只,为光大理财的阳光红ESG行业精选。

基于较高的风险等级,截至2021年底,光大理财的阳光红ESG行业精选的单位净值在全部ESG理财产品中位居第一。据iFinD统计,时代商学院对2021年底单位净值前20的ESG银行理财产品进行梳理和排名,如下图所示。

二、ESG评级动态

MSCI的ESG业务相关负责人表示,2017年中国上市公司对其ESG评级的反馈率不足14%,2020年则是30%,基本实现翻倍,几乎与新兴市场平均水平持平,可见我国上市公司对ESG评级的重视程度逐渐提升。

目前,市面上的ESG评级机构大致可分为三类。首先是权威性较强的国际评级机构,包括MSCI、富时罗素;其次是大多有学院派背景的第三方咨询机构,包括商道融绿、润灵环球、社会价值投资联盟;最后是二级市场核心参与者,包括Wind、嘉实基金、华证指数。

结合评级权威性、数据可获得性及A股覆盖度,本文选取华证指数公司的ESG评级作为A股ESG评级动态的依据。上海华证指数信息服务有限公司(简称“华证指数”)是国内第一家推出ESG评级的指数公司,该公司的ESG评级体系覆盖度最广,几乎涵盖全部A股上市公司,且增加了适合我国国情的特色指标,如扶贫、证监会处罚等。

华证ESG评级采用行业加权平均法进行ESG评价,并根据得分相应地给出“AAA-C”九档评级,从上至下依次为AAA、AA、A、BBB、BB、B、CCC、CC、C。

截至2021年底,华证ESG评级覆盖4527只A股个股。其中,483只为2021年新纳入华证ESG评级的股票。除去上述新纳入评级的股票,2021年度华证ESG评级发生变动的个股有1470只。其中,918只个股的ESG评级上调,552只个股的ESG评级下调。

1.338只个股由升B档至A档

具体来看,2021年从B档上调至A档的有338只个股,其中,从B档跃升至AA、AAA级的有58只个股,如图表10所示。其中,中国铁物(000927.SZ)、辉隆股份(002556.SZ)、金山办公(688111.SH)、复洁环保(688335.SH)、力合微(688589.SH)这五家公司2021年华证ESG评级均从BBB级上调至最高级AAA级。

2.52只个股下调至C档

评级下调的552只个股中,2021年有52只个股的华证ESG评级从B档甚至A档下调至C档,具体如图表11所示。其中,值得关注的是,*ST当代(000673.SZ)的ESG评级从B下调至最低级C级,南大环境(300864.SZ)则从A级骤降至CCC级。

三、ESG信披情况

ESG投资品种不断丰富,投资规模不断扩大,但仍存在大量信息不对称的问题;ESG评级更是严重依托于上市公司的ESG信息披露。可以说,ESG信息披露是ESG投资和评级的基础。那么,如今上市公司ESG信披情况如何呢?

1.ESG信披政策逐步推进

完善ESG信息披露,不只是上市公司自身的责任,更需要制度的约束。2021年ESG相关政策文件紧锣密鼓,覆盖范围涉及环境、社会责任、公司治理等各个方面。其中也有不少针对ESG信息披露的政策相继出台,具体如图表12所示。

2.上市公司ESG报告披露情况:披露率约为25%

目前,上市公司ESG信息系统披露的主要载体是ESG报告,此处为广义的ESG报告,主要包括(1)社会责任报告;(2)可持续发展报告;(3)环境、社会及管治报告。

据Wind统计,2021年,我国A股上市公司共披露1159份ESG报告,占2021年A股上市公司总数(4684家)的24.74%。据申万宏源统计,2014年以来我国A股ESG报告披露率稳定在25%左右,随着A股上市公司数量的快速增加,ESG报告绝对披露数量也大幅提升。如图表13所示。

与之对比,根据智通财经发布的《2021-2022香港资本市场ESG白皮书》,截至2021年12月31日,独立发布ESG报告的H股上市公司有1187家,占比为52.2%。可以看出,A股上市公司ESG报告披露率仍有较大提升空间。

据Wind统计,截至2021年底,上交所共2032家上市公司,深交所共2570家上市公司。2021年全年上交所上市公司共发布682份ESG报告,占比为33.56%;深交所上市公司共发布477份ESG报告,占比为18.56%。如图表14所示。

从行业来看,据Wind统计,发布ESG报告数量最多的是医药行业,共有90家公司披露了2020年ESG报告,如图表15所示。这也许跟2020年新冠肺炎疫情有关,绝大多数医药行业的公司在其ESG报告中披露了2020年度抗疫举措。

从报告页数和披露时间来看,据申万宏源统计,报告页数上,2021年A股和港股市场上发布的页数排名前100份ESG报告的页数均值分别为34页、67页,港股ESG报告的披露内容更为丰富。披露时间上,A股上市公司往往在年报季同步披露ESG报告;而港交所要求财务年结日后3个月内发布ESG报告,但由于香港上市公司的年结日是自主选定的,因此实际H股上市公司ESG报告的披露时间更加分散。

总的来说,通过对比A股和港股上市公司ESG报告的披露情况,时代商学院发现,A股上市公司的报告披露率仍较低,披露内容不够详尽,ESG信息披露质量仍有待提升。

四、展望:ESG信息强制披露时代即将来临

2021年,ESG指数产品、ESG主题公募基金等各类ESG投资产品在数量和规模上均实现了高速增长。

一方面,随着市场资金日益关注和重视ESG投资理念,ESG投资对ESG信息披露提出了更高的要求。中国银行业协会秘书长刘峰此前也表示,我国银行业金融机构ESG投资面临的挑战之一就是信息披露框架有待完善。

另一方面,越来越多的A股上市公司也开始重视ESG评级,并陆续发布ESG报告。但对比港股上市公司,A股上市公司的ESG报告披露率仍较低,ESG信息披露质量有待提升。

“双碳”目标给中国ESG发展既提供了机遇,也提出了挑战。2021年,有关部门针对环境信息披露的法律法规相继出台,这对我国ESG信息披露存在积极的推动作用。国家气候战略中心战略规划部主任柴麒敏指出,实现双碳目标保守估计要超过139万亿元的投资,平均每年3.5万亿元以上,公共资金投入预计为每年5000亿元,需要引导和撬动私营部门资金进入。而这就需要绿色基金、碳中和基金等相关绿色融资工具的助力。

2019年6月,港交所开始推行以“不遵守就解释“为原则的强制性ESG信息披露制度,大大提升了港股上市公司ESG信息披露水平。

2022年1月,上交所提出,科创50指数成份公司应当在本次年报披露的同时披露社会责任报告;已披露ESG报告的,可免于单独披露社会责任报告。披露ESG报告或社会责任报告的公司,应当在报告中重点披露助力“碳达峰碳中和”目标、促进可持续发展的行动情况。

因此,时代商学院认为,为改善ESG信披框架、提升信披质量、助力ESG投资,国内仍需加强针对企业ESG信息披露的法律法规及相关制度建设,这将有利于后续ESG投资和ESG评级公司的有效开展,也将倒逼企业朝高质量发展、可持续发展的方向进步,从根本上落实ESG发展理念。企业只有提前做好ESG治理和持续关注自身的ESG价值才能在未来的发展中赢得长期优势,并形成坚强韧性,更有的放矢和可持续地实现企业的高质量发展。可以预见,A股上市公司ESG信息强制披露时代即将来临。