原标题:大行APP喊话 “满天星”与“大一统”谁领风骚?

业内人士认为,银行开发一些细分领域APP或有必要,但需遵循合理规划资源前提

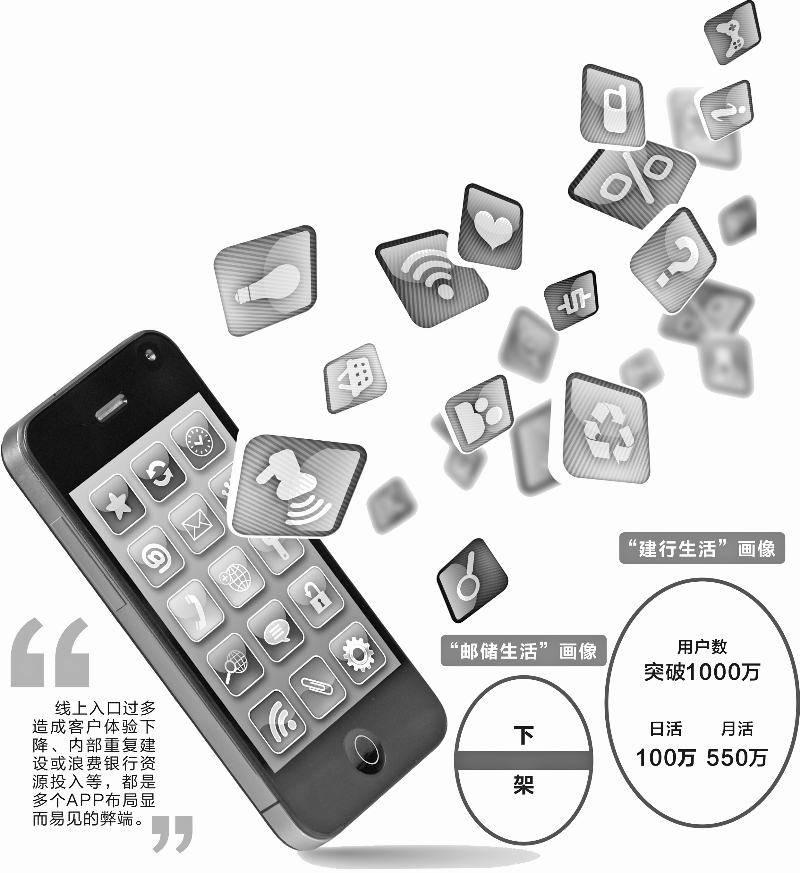

彭春霞/制图

无论是“大一统”还是“满天星”,手机银行APP要规避三个令人诟病的做法,一是重技术开发,轻日常运营;二是重注册用户,轻活跃客户;三是重产品部署,轻客户体验。

证券时报记者 刘筱攸 刘艺文

“背道而驰”正在大行APP阵营发生。

当“邮储生活”即将关停的消息引起一轮又一轮解读时,建行正以低调的姿态在70多个城市推广“建行生活”,力争把生活APP与手机银行APP打造成非银和银行APP“双子星”格局。目前,“建行生活”已实现用户数累计千万的突破,并且正在力推尽快实现全国开放注册。

建行和邮储显然演绎了“擦肩而过”的戏码。逆向而驰的背后,“做加法VS做减法”、“满天星VS大一统”这两派银行APP经营理念的分歧也越发明显。

非金服务

是否需要专设载体?

一个APP把你抛弃的时候,还是给你打了一个招呼——这就是“邮储生活”。邮储银行之前在官网挂了个预告——自11月17日起,邮储生活APP将停止注册及支付服务;自12月22日起,停止所有服务并关闭下载入口。

另一个APP反其道而行之。2020年一整年,它在杭州低调试运营,充分测试后才于年底正式面客;今年,它以“千城千面”搞了个突击亮相——这就是“建行生活”。

今年以来,“建行生活”依靠分支行在省会和重点城市低调拓客。证券时报记者从建行了解到,截至10月22日,“建行生活”用户数突破1000万;日活用户数达到100万,月活为550万。

而邮储银行并未就记者关于邮储生活APP关停的原因及其APP整体布局规划的问询作出回应,但就可见的事实来看,关停邮储生活APP后,邮储银行还将剩下邮e联、邮储信用卡、邮e贷、邮储手机银行等4个APP——其实还是可以选择合适的载体来承载非金类服务的。

邮储和建行近期上演的APP“一进一退”、“一张一闭”,本质是银行究竟需不需要单独设立一个生活类APP,业界对此各有看法。

“互联网用户对本地生活场景等互联网服务的体验,要求是以便捷性为主,而手机银行承担着客户大额资金的安全保障,需把安全性放在首位,登录、使用门槛较高,不符合用户使用服务的习惯。因此需在手机银行之外,打造一个功能较轻、门槛较低的生活类互联网服务APP,作为商户展示和互联网化场景运营的渠道与客户权益集中回馈的平台,这正是‘建行生活’以独立APP形式诞生的原因。”建行告诉证券时报记者。

建行试图打造的是“生活+金融”双子星格局。而在行业内,较知名的成形案例已有招行、交行和浦发,它们都在手机银行之外,分别打造出流量和用户规模表现不俗的“掌上生活”、“买单吧”、“浦大喜奔”APP,成为零售客户服务和经营的主阵地。这其中,浦发银行还在去年又专门推出了一款生活类APP“浦惠到家”。

“掌上生活”、“买单吧”、“浦大喜奔”等银行生活APP均根植于信用卡商城和权益,经历了向互联网平台取经用户体验的阶段,最终形成了现在企业级生活APP的功能形态。“建行生活”的不同之处在于,它越过了同行走过的第一阶段,一经推出便直接将生活APP定位于企业级零售客户线上经营载体(不仅仅只针对信用卡业务)。建行将其总结为“后发优势”,晚动手几年的空档让其充分借鉴了互联网企业的用户体验和运营模式,以及规避银行业APP在打造生活平台上可能会摔的“坑”。

目前“建行生活”的功能场景已包括美食、外卖、充值、电影演出、商超、缴费、打车、网点、低碳出行等,且还在不断扩容。场景多,意味着合作商户数也要多。证券时报记者获悉,早在今年4月,“建行生活”的总商户数才0.8万,而截至10月22日这一数据已经增至7.8万,半年增长了9倍多;商户动销率达到50%,一定程度上说明了平台的销售活跃度。

更为重要的是,“建行生活”已经开始反哺建行主营金融业务。一是消金业务,建行生活撬动数字信用卡超29万,开通建行钱包超440万;二是零售金融业务,拓展非建行客户超过35万,激活零资产客户51万,以及收单商户数5.9万。

建行表示,以后将会投入更多部门条线去支持“建行生活”,因为这个生活类APP还肩负着总行更大的期待——助力旺季营销、促进零售数字化转型。

“大一统”与“满天星”

如果把这件事情看深一点,可以发现近年来银行APP经营策略已分化成两种路径——“大一统”和“满天星”。

“大一统”很好理解,就是将原来的多个线上经营入口集成为一个或者是少数几个APP,其实数量要求没有这么严格,但一定是给旗下APP做减法。业界通行的做法是,以“手机银行”为主载体,吸纳其他的APP功能,将整合后的APP打造成“全能银行”、“全景银行”。

因此,这些年我们发现银行的手机银行APP长得越来越“重”,它们不仅承担基础的账户功能和财富管理功能,还会围绕线上生活,引入商超、出行、医保等民生类应用,并且都推出了资讯内容社区,还开始提供直播服务。

将信用卡功能吸纳、目前用户约1.24亿的平安“口袋银行”、将“兴业企业银行”APP服务迁移至“兴业管家”APP的兴业银行、将阳光银行APP服务迁移至手机银行APP的光大银行等,都是给APP做减法的践行者。

另外,还有一些银行不仅仅“加重”主渠道(通常是手机银行APP),同时还不停地在细分领域做加法。

以浦发银行为例,它在非银生态布局中,专门围绕居家住宅场景开发了一款针对购房客群找房、看房、按揭申请和生活优惠权益等的线上服务平台“甜橘”APP。截至今年6月末,其发起的按揭贷款预申请总笔数近8.39万笔。

这只是一个很小的例子。如果你打开苹果APP应用商店搜索,你能看到热衷于开发APP的银行中,招行、建行、工行肯定算是排得上号的三家。以银行为开发者的口径算,苹果APP Store显示招行共开发了20个,建行16个,工行15个。这些应用有些是财务工具,有些是特定功能(商户收单、跨境金融)的不同版本,有些则是你想都没想到的应用——比如工行为了让大家找到它家的网点,居然专门开发了一款APP叫“工行在哪儿”。

一个是以财富管理一举拉升估值的“零售标杆”招行,一个是个人用户基数天然最庞大的“宇宙行”工行,一个是“普惠金融”已成为名片级业务而大杀四方的建行——它们仨对开发APP的热衷程度,在银行业里一骑绝尘。

线上入口过多造成客户体验下降、内部重复建设或浪费银行资源投入等,都是多个APP布局显而易见的弊端,银行自己不应该、也不会意识不到。一位大行人士的解读,给了APP多点布局一个合理的解释。“其实开发对C端的APP,是对黏结B端很有好处的。我们搭建一个平台,优质的战略级对公客户可以通过我们的平台向零售客户销售商品、提供服务。这相当于在市场企划、产销一体化、数据支撑等方面,我们都赋能了重要的对公战略客户。从这个角度上来说,开发一些细分领域APP是有道理的。当然这要建立在合理规划资源的前提下。”

而在招联金融首席研究员董希淼看来,无论是“大一统”还是“满天星”,手机银行APP要规避三个令人诟病的做法,一是重技术开发,轻日常运营(有的银行APP的部分功能直接外链到其他外部平台,客户使用过程中出现了问题不能直接通过银行解决,造成客户投诉较多);二是重注册用户,轻活跃客户;三是重产品部署,轻客户体验。