香港万得通讯社报道,一季度已经收官,在美股有完整统计记录以来(1958年)开年前三月全部下跌只出现过4次,而当年之后的9个月也全部负收益收官。

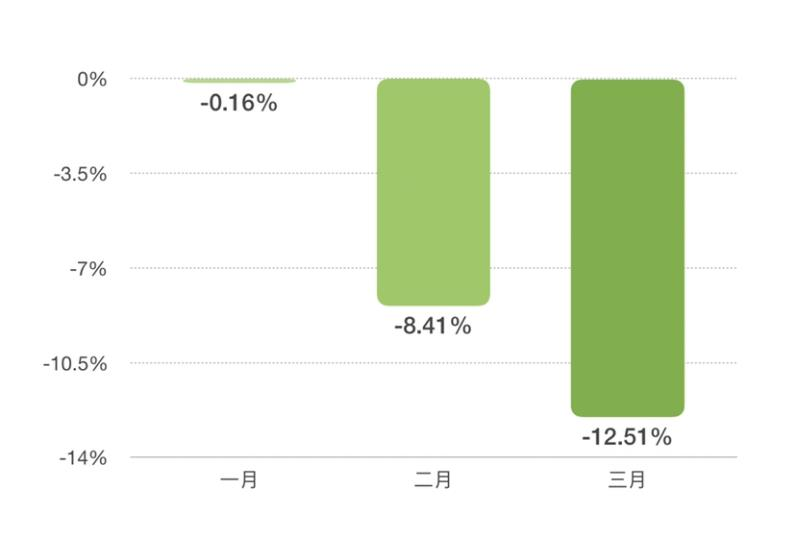

今年前三个月,标普500指数分别下跌0.16%、8.41%和12.51%,整体上呈现加速下跌走势。

历史上Q1全军覆没只出现过4次,分别为1973年 (-14.3%)、1974年(-25.9%)、1977年 (-7.0%)和2008年(-36.6%),从当年4月1日起至12月31日,平均跌幅9.8%。可以看出这几年都处在金融危机的熊市中。

今年的下跌速度已经打破历史记录,本年度收官会不会也打破历史记录获得正收益谁都也不知道,就连华尔街顶级投行对后市也持有完全相反的观点。高盛建议逢反弹减仓,大摩则表示不会更低了,赶紧买。

技术上我们认为未来几周市场还会出现更低点,建议短期投资者不要轻易尝试追涨。主要基于以下三点原因:

1、虽然目前全球疫情扩散速度有所放缓,但是只要疫情没有得到完全控制,不确定性仍然笼罩市场,在可预见的未来还看不到经济大幅扩张的可能性;

2、全球央行和决策者都在加码刺激政策,但是他们是否愿意倾尽所有?刺激政策也有边际效应,等到加无可加,市场就只能等待奇迹吗?

3、最后是我们自己制定的用来判断市场超卖情绪的一个指标显示,市场情绪还没到完全崩溃,3月中旬最悲观的时候达到-1.4,现在回升到-0.7%,而在以前几次经济危机最低点时,这个指标都在-2以下,甚至达到-3,这就表明恐慌盘还没有抛完。

每次熊市底部都不是由估值和理性投资者决定的,而是由那些最惨的投资者决定的:清盘、爆仓、大比例赎回的。

大摩则空转多,认为这是底部捡黄金的最佳机会。大摩首席股票策略师Mike Wilson表示,疫情和石油战争对美国经济造成一定负面冲击,但持续时间不会太长。

他指出,尽管股市通常都会多次测试低点,市场才会确认底部。但这次有所不同,因为市场已经出现很多强制平仓,包括系统性策略以及被动、主动策略和散户投资者。要再创新低,需要出现新一轮强制平仓。但这种阶段可能不会再发生了。

Wilson曾是华尔街最看跌的策略师之一,从去年秋天开始,他一直表示股票被高估。

被动减仓会不会再次大规模出现谁也不知道,但是3月最后一天,全球最大主权财富基金--挪威主权财富基金公告准备清算部分资产获取现金流。

由于油价大跌,挪威政府用于应对新冠疫情的收入也大幅减少,所以要从其财富基金中提取现金来维持收支平衡。以前每次政府要钱的时候,基金的现金流都可以覆盖,但是这次很多大型公司都暂停派息,导致现金流突然短缺。

截至2019年末,挪威主权财富基金前十大重仓公司(权益+债券)分别为:苹微软、谷歌母公司Alphabet、雀巢、亚马逊、罗氏制药集团、阿里巴巴、荷兰皇家壳牌集团、诺华和脸书。

截止3月27日,已经有12家标普公司正式公告今年暂停或降低分红,分别为波音、达登餐厅、达美航空、福特、自由港矿业、梅西百货、万豪、Nordstorm、阿帕奇、西部石油、格林不动产、统领货运。

而在2008年金融危机时,该基金曾利用市场大跌买入大量便宜股票,为后来十年坐享收益奠定基础。