摘要:软饮料潮流的引领者,值得期待

作者:Gin

01 简况

Vita Coco为全球领先的植物功能性饮料提供商,核心产品为04年推出的包装椰子水,近年来向其他健康饮品扩张(椰子植物奶、椰子油etc.)。20年营收3.1亿美元,同比增长9.4%,上月底向SEC递表,申请融资1亿美元的IPO。

总体来看,Vita Coco核心竞争优势在于入行非常早,几乎以一己之力培育了市场,引领了这个行业,并带动行业继续扩张。在过去15年的发展中,Vita Coco形成了完善的供应链生态和销售渠道,能够有效触达消费者,并且不断丰富产品线,与同行们不断拉开差距。另一方面,更大的饮料玩家进入这个细分行业壁垒也比较高。

管理层在招股书中表示,他们很早就观察到了由下一代消费者主导的一种风向——向更健康、功能更强的饮料和食品的转变。因此一直致力于重新定义“健康的饮品”,以真正有益于身体,而不是传统老玩家定义的“喝不坏就行”。管理层也自信的表示,他们领先行业近20年。

椰汁天然无脂肪、并富含钾,从6到9个月大的嫩椰子中提取。提取后经过仔细巴氏消毒和包装,可创造大约 12 个月的稳定保质期。由于功能益处以及天然性,椰汁在注重健康的消费者中特别受欢迎,包括专业运动员。与其他天然果汁和运动饮料相比,椰汁的天然糖分和电解质提供了易于消化的碳水化合物,从而增强了水合作用,同时含更少的卡路里。

公司的产品组合除了核心的Vita Coco椰子水外,还包括Runa,植物性能量饮料;Ever & Ever,纯净水;以及最近推出的PWR LIFT,一种带口味的蛋白质饮用水。产品适用场景广泛,满足消费者对健康和功能性水的需求。在商业上的成功,主要由于口味品质和营养成分,以及有效替代含糖运动饮料和其他不太健康的饮品。用公司自己的话来说,Vita Coco确实帮助你“喝得更好、吃得更好、生活更好”(和美团的口号如出一辙)。

值得一提的是,公司文化中看重ESG(环境、社会和公司治理),这也是近年来全球范围内的一个大主题。据招股书,Coco Vita表示其始终如一的认识到公司对环境和社会福利的影响——我们是一家公益性公司,致力于在保护自然资源的同时,通过创造符合道德、可持续、更适合的饮料和消费品,改善世界及其居民的生活,包括减少浪费,为农民和生产者提供合作、投资、培训等。这一系列的举动一方面有助于塑造自身良好的生态,另一方面将有力影响消费者心智。而在可选消费领域,消费者心智是至关重要的因子。

接下来进一步从数据中来看。

02 经营情况

产品

根据IRI Custom Research的数据,Vita Coco是椰子水类别的龙头,在美国拥有46%的市场份额,与龙二相比拥有高达36%的相对市场份额优势。Vita Coco正在推动整个品类的增长,并扩大其份额。

如图可见,近一年椰汁市场增量的89%被Vita coco占据,最大的竞争者占18%,排名第三位以后的市场份额为-17%。这也就意味着Vita coco不仅在市场增量中获取最大份额,同时市场集中度也在提升,这将让其进一步拉大与竞争对手的差距。

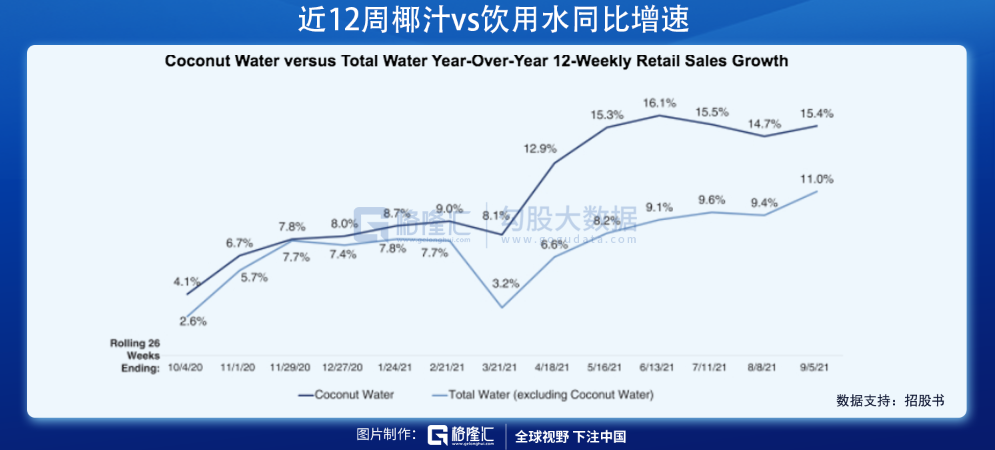

根据SPINS的数据,Vita Coco是美国天然饮料(约130亿市场规模)中前十大品牌(不含酒精饮料、牛奶)。去年在零售渠道中,椰子水类的表现一直优于其他饮用水类,如下图,今年以来增速还有拉大的趋势。

产品的消费者心智影响力方面,根据Numerator调研数据,50%的消费者报告Vita Coco是他们在这一行业内认知的唯一的品牌。此外据其统计,在过去12个月中,66%的增长归因于新的椰子水类消费者,这对于市场进一步扩张来说是很好的信号。

据管理层分析,Vita Coco品牌与美国增长最快的人口群体贴合度高——多元文化、年轻消费者以及家庭,这将有助于其保持较快的增速增长。据Numerator统计,55%的Vita Coco消费者不是白人,其中大部分是亚裔或西班牙裔,43%的消费者是Z世代或千禧一代,41%的消费者家中有孩子。这些人的寻求天然和有机食品,优先考虑健康饮食,关心环境等特质,符合Vita Coco公司的定位与宗旨。

另外,如下图Vita CoCo消费者更加“优质”:比总体买水类的消费者花费多,每趟购物多花37%,每购物车多花22%,并且整体消费相对去年两位数增长。

据招股书,Vita Coco品牌能有效吸引新购物者并提高终端店铺流量——在截至2021年7月25日的12个月内,客户群约增加了86万个新家庭。椰子水为消费者提供了一个负担得起的健康选择,价格比传统果汁和碳酸软饮料昂贵,但比能量饮料和即饮咖啡便宜,这有利于健康饮食和天然产品渗透率进一步提升。

渠道与供应链生态

目前Vita coco主阵地在北美,欧洲和亚洲市场也在不断打开。公司通过广泛的零售渠道触达尽可能多的消费者,包括俱乐部、便利店/商超、电商、药房和餐饮服务等,也包括一些小众渠道如瑜伽工作室、音乐节和其他大型活动等。

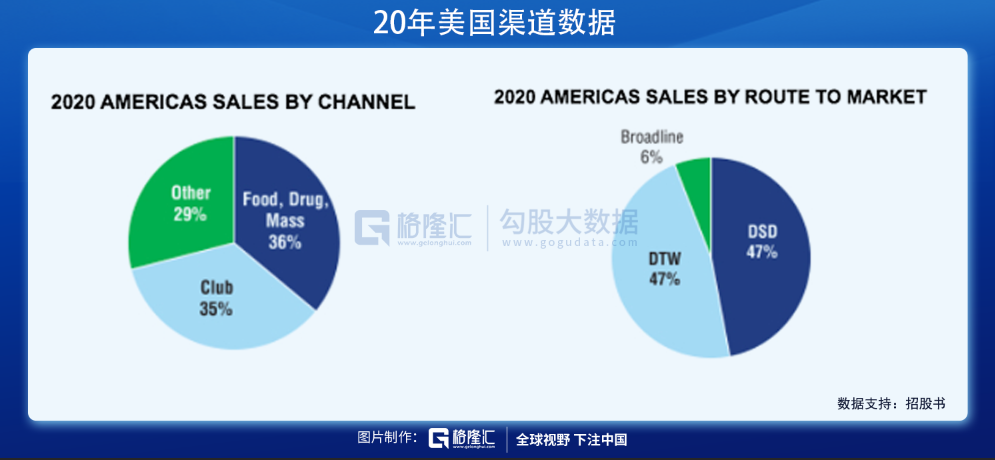

如上图,20年美国销售渠道中,食品/药品/商超便利占比36%,俱乐部占比高达35%,其他渠道占比29%。美国销售进入市场的方式中,DSD(门到门)和DTW为主流,分别占比47%,其他方式占比6%。

Coco Vita总体商业模式偏轻资产,供应链方面主要把控分布全球的椰子种植户,选品和监督包装,其后让菲律宾、印度尼西亚和巴西等国家的加工商代工。独特的专业知识与长期积累的供应商资源为这个商业模式中的核心护城河,Coco Vita管理层认为其在这行中的竞争优势是极难复制的。比如椰子水需要在椰子被从树上切下后数小时内转移到无菌包装中,而此前在偏远、欠发达的热带地区基础设施非常不完备,Coco Vita有效组织了农民和其他合作伙伴,完善工艺流程和基建,将品控做到顶尖。

从数据上来看,Coco Vita供应链红囊括上千农业合作伙伴,目前每天以最高的质量标准能完成大约250万个椰子的裂解——管理层表示他们是世界上最大的椰子水采购商。大约2/3的椰子水来自亚洲,1/3来自拉丁美洲。全球网络遍布10个国家、15家椰子水工厂和5家联合包装设施,这些设施能够无缝地为市场提供美味椰子水。

供应链规模、多样化和灵活性,以及与制造商、仓库和物流等供应商建立的生态关系,能帮助Coco Vita有效减少浪费、运营和运输成本,为扩大规模效应打下坚实基础,驱动未来利润增长。

财务数据

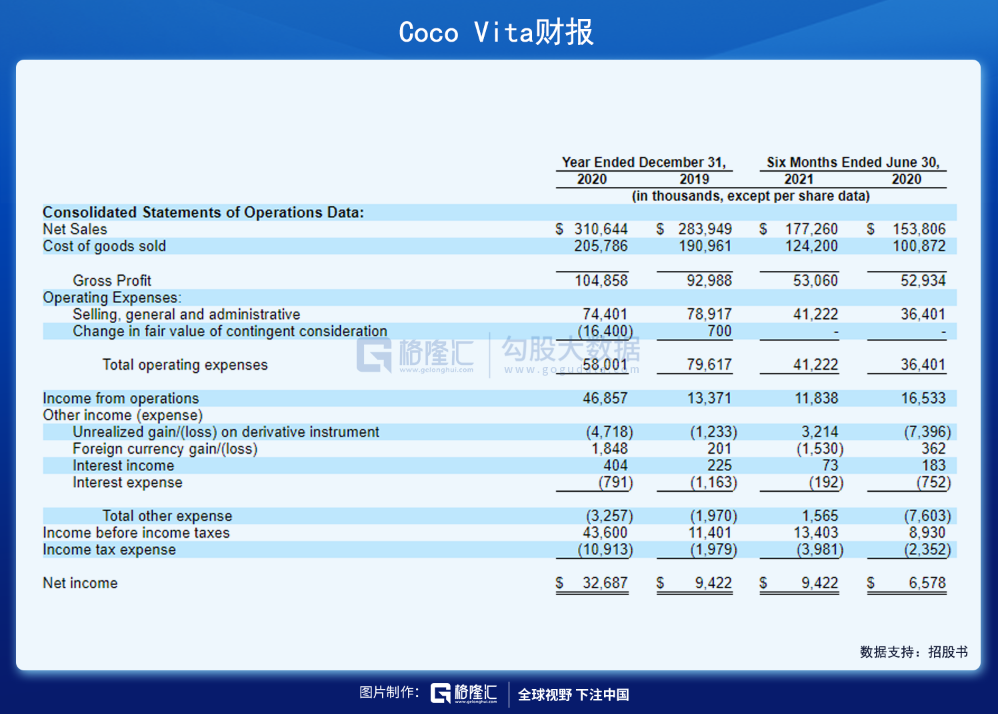

总体来说Coco Vita经营稳健向好,增长有加速趋势。20年营收3.1亿美元,同比增长10.7%,这个增速相较于其他老牌巨头如百事来说显得并不算高,但这里面有疫情的影响。如果看截至21H1的数据,营收1.8亿美元,同比增长15%。另外据管理层给出的截至21年9月的数据,零售过去13个月增幅达24%,过去半年增幅达33%,有明显加速的趋势。这主要源于疫情的修复,以及终端需求的增长。

21H1毛利率30%,去年同期34.4%,下滑主要由于疫情对于供应链的影响,未来有望修复。销售管理成本占营收比23.2%,与去年同期23.4%基本一致,这也就意味着基本来说,单位人力创造的效益没有显著增加。需要进一步保持跟踪,展望未来随着规模效应提升,成本占比有望下降。目前仍在扩张阶段,净利润率指标并非考虑首要,参照其他老牌饮料商,净利率终局情况可达到15%-20%。

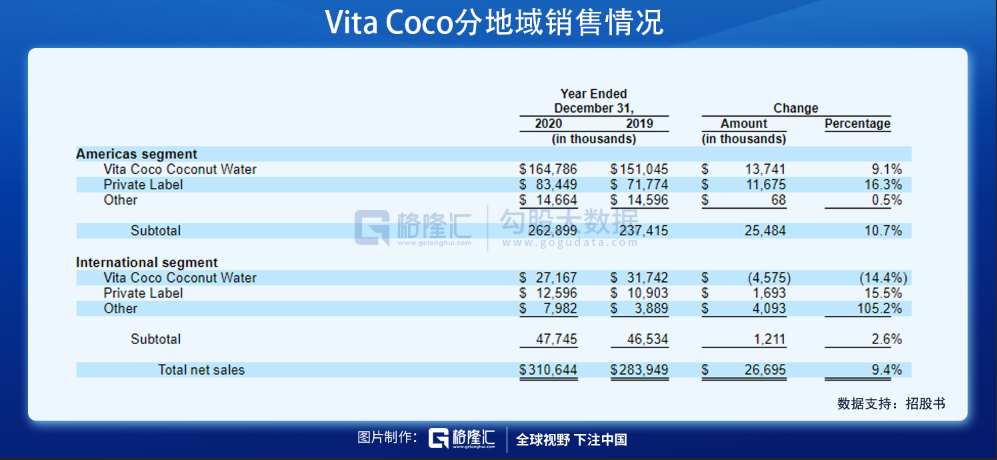

从不同地域来看,北美为Vita Coco主阵地,20年营收2.6亿美元,占比84.6%,相比19年同期占比83.4%有所提升,也就意味着增量主要仍来自主阵地,海外有增长但增速不及北美。那么管理层就这一现象会怎么选择发展战略?我们接着看——

03 未来

Land & Expand

据Euromonitor的数据,全球椰子和植物水市场规模约20亿美元,目前仅在24个国家销售,其中大多数国家的家庭渗透率较低。Vita Coco在使椰子水成为美国主流饮料方面发挥了最大的影响力,推动该品类实现了15%的同比增长。产品受到各个年龄段消费者的追捧,其中更年轻、更多元文化的消费者尤甚。

将tam再放大到天然饮料市场,据SPINS统计数据,美国大约有130亿美元的市场规模。按照这个数来算,Vita Coco渗透率不到3%,空间非常广阔,这也就是管理层目前仍然将主要精力放在深耕北美的原因。

如果再把目光放在整个饮料市场,全球tam大约是万亿美元规模,并且在不断稳定增长。据管理层分析,传统饮料的人均消费量正在下降,而天然饮料的人均消费量正在增加,主要由于人们对添加糖分、人工成分较少,且有一定营养价值的产品偏好迅速增长。并且他们认为这一趋势在新冠之前就已经普遍存在,在大流行期间又受到了额外的关注和动力。而自己家的产品完全符合这一趋势,未来有很大增长空间。

最后探讨一下估值。考虑到市场空间和Coco Vita自身的竞争力,未来5年有望实现20%CAGR的增长,营收达到7.7亿美元。在规模效应逐步加大的情况下,净利润水平达到16%,对应净利润约1.2亿美元。取比百事/可口可乐略高的预期P/E=26x,则估值约为31.2亿美元。考虑到可见的未来低利率环境仍是大概率事件,并且Coco Vita所在的赛代增长确定性较强,自身能力优秀,折现率取5%,折现至今市值约为24.4亿美元。