作者 | 黄锐

编辑 | 孙一鸣

2021年,公募基金行业有哪些发展新趋势?基金发行及收益情况如何?哪些行业被看好?

对此,时代商学院对梳理了2021年公募基金行业发行动向、基金收益情况,并对公募基金资产配置情况、公募基金偏爱的个股与基金作了分析,期望能给投资者一些参考。

目录

一、公募基金发行概览

1.基金销售热度降低

2.混合型基金数量占比高达45.84%

3.FOF基金发行份额激增逾3倍

4.REITs与北交所基金首度现身

5.ESG主题基金发展潜力大

二、公募基金收益情况

1.TOP10基金业绩门槛达81%

2.高收益基金多是“昙花一现”

3.混合型基金收益最佳,FOF基金兼顾增长率与稳定性

三、公募基金资产分布情况

1.债券类资产最多

2.制造业股票超配最多

3.白酒仍为基金最爱,前五大重仓股占据3席

3.锂电池部分个股遭基金减持

4.四只基金大获机构青睐

四、展望

图表目录

图表1:2011-2021年新公募基金成立情况

图表2:2021年各类新发行基金的只数情况(单位:只)

图表3:2021年各类新发行基金的份额情况(单位:亿份)

图表4:2011-2021年各类型基金发行份额占比情况

图表5:2011-2021年各类型基金发行份额情况(单位:亿份)

图表6:2005-2021年三季度ESG主题公募基金规模情况

图表7:ESG主题公募基金收益率与主要指数市场表现比较(2020年7月31日-2021年7月30日)

图表8:2021年净值增长率最大基金TOP10

图表9:前海开源公用事业的历史业绩表现

图表10:前海开源新经济A的历史业绩表现

图表11:宝盈优势产业A的历史业绩表现

图表12:2021年业绩TOP10基金在过往年份的业绩排名

图表13:2019-2021年业绩最佳基金TOP10

图表14:2019年收益TOP10基金在随后两年的业绩情况

图表15:2021年各类型基金的数量与净值增长率情况

图表16:2021年各类基金业绩情况

图表17:2021年末公募基金资产科目情况(单位:万亿元)

图表18:2021年末基金资产中债券类资产情况

图表19:2021年末基金资产中股票类资产情况(证监会行业分类)

图表20:基金持股总市值最高个股TOP10

图表21:2021年末公募基金重仓个股TOP50的行业(申万)分布情况

图表22:基金持仓总市值增长最多个股TOP30与基金持有该个股流通股比例增减情况

图表23:备受基金青睐的基金TOP15

图表24:海富通改革驱动与业绩基准的各年度收益率情况

图表25:易方达安心回馈与业绩基准的各年度收益率情况

一、公募基金发行概览

1.基金销售热度降低

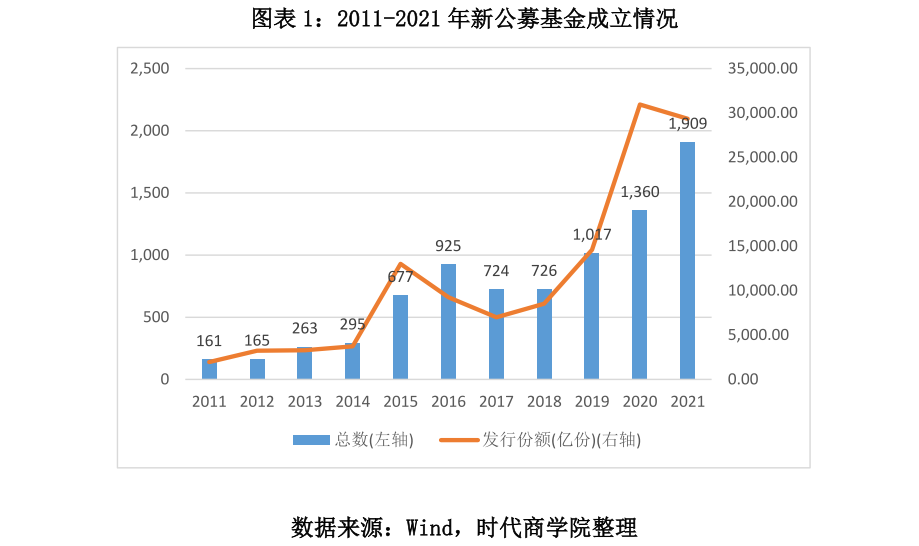

公募基金方面,2012-2021年,我国新成立基金数量与新基金发行份额总体上呈快速增长态势。

根据Wind数据,2012年,我国共成立公募基金165只,发行份额为3229.39亿份,而到了2021年,新成立的公募基金共1909只,发行份额共29338.69亿份。十年内公募基金成立数量的年均增长率为31.26%;发行份额年均增长率为27.79%,行业体量快速增长。

2021年,虽然公募基金发行数量同比增长40.37%,但是公募基金平均发行份额从2020年的22.76亿份减少到15.37亿份。这导致公募基金发行总份额相比2020年减少了5.21%,销售热度有所降温。

时代商学院认为,公募基金销售热度降低或与A股市场震荡有关。

2019-2021年,沪深300指数涨跌幅分别为36.07%、27.21%、-5.2%,2021年该指数一改连续两年大涨的态势,由升转跌,表现欠佳。当股市表现不好时,投资者购买基金的意愿自然降低。

另外,据华商财经周刊报道,2021年四季度,公募基金行业出现延募现象的新基金总数为37只,全年总数为161只,基金延募情况有所增加。

2.混合型基金数量占比高达45.84%

Wind显示,2021年新发行的公募基金中,数量排名前三的基金类型分别是是混合型基金、股票型基金、债券型基金,分别有875只、526只、359只,分别占发行基金总数的45.84%、27.55%、18.81%,合计92.19%。除此以外,还有102只FOF基金(占比5.34%),35只QDII基金(占比1.83%)、11只REITs基金(占比0.58%)。

从公募基金发行份额看,2021年新发行基金的发行份额总计29338.69亿份,其中16598.46亿份为混合型基金,占比为56.58%;3773.78亿份为股票型基金,占比为12.86%;7328.92亿份为债券型基金,占比为24.98%。上述三者占比合计94.42%。

数据显示,2011-2021年十一年间,新发行基金种类占比出现了较大的变化。2021年,发行量最多的基金类型是混合型基金;但在2011年,发行数量最多的基金类型是股票型基金。

Wind显示,2011-2021年,股票型基金发行份额所占比例从2011年的51.83%减少到2021年的12.86%,混合型基金发行份额所占比例则从6.44%增加到56.58%。而债券型基金发行份额占比的变化较为激烈,最低为2015年的3.24%,最高为2019年的62.63%。另外,QDII基金发行份额占比也明显减少,由2011年的6.62%减少到2021年的1.15%。

3.FOF基金发行份额激增逾3倍

2021年,发行份额增加最为明显的基金类型是FOF基金(FundofFunds,专门投资其它基金的基金),该类基金发行份额从2020年的306亿份增长到2021年的1222亿份,同比增长逾3倍,占基金发行总份额的比例从0.99%跃升到4.16%。

业内人士认为,在全球利率大幅下行的环境下,单一资产获取预期收益的难度日益增加,多元资产配置的必要性大大提升。FOF基金产品满足此需求的同时,还具备抵御风险、平滑收益等特性,整体抗风险能力显著超过其他类别基金产品,因此逐渐受到市场重视。

4.REITs与北交所基金首度现身

2021年6月,首批6只公募REITs产品(房地产信托投资基金)上市。截至2021年末,共有11只公募REITs上市,发行规模合计360亿元。

据了解,REITs都有较长封闭期(超过20年),只能在二级市场上买卖。2021年末,二级市场上公募REITs产品平均升水率为11.76%,与全部基金平均净值增长率6.06%相比,高出5.7个百分点。其中,建信中关村产业园REIT升水率最高,达到37.87%。

任泽平团队研究发现,过去二十年,REITs在全球主要市场的年化投资回报率超过8%,介于股债之间,表现出较强的抗通胀能力。以美国为例,过去10年,美国权益型REITs年均分红收益率为3.71%,较同期十年期国债平均收益率高1.56%。

关于北交所公募基金,根据现代快报的报道,2021年11月19日,华夏、易方达、南方、嘉实、广发等8家公司的北交所主题基金开售,仅半天就全部售罄。

业内人士认为,北交所公募基金对投资者的价值,首先是该类基金可以使投资者避开北交所50万元的资金要求,降低投资门槛;其次是北交所上市的企业“更小、更早、更新”,业绩不确定性更大,对选股和研究能力的要求会相应更高,对于普通投资者来说,借助北交所主题公募基金进行布局,可能是相对更优的方式。

5.ESG主题基金发展潜力大

据财新智库统计,2021年前三季度,ESG公募基金数量井喷式增长,新发ESG基金产品48只,接近此前五年新发行ESG基金数量的总和。截至2021年9月底,全市场ESG公募基金资产管理总规模跃升至近2500亿元,接近2020年同期的两倍。

根据秩鼎数据(QuantData),2020年7月31日-2021年7月30日,ESG公募基金收益率优于沪深300表现和中证500表现,获得了一定的超额收益。在此区间内,沪深300指数涨幅为3.33%,中证500指数涨幅为3.93%,而主动权益类ESG主题公募基金涨幅约为7%,被动权益类ESG主题公募基金涨幅约16%,主动混合类ESG主题公募基金涨幅约18%。

贝莱德(BlackRock)研究发现,在国际市场上,偏向于ESG投资的组合,与不关注ESG的对照投资组合相比,在2020年市场下跌时的表现更佳,更具抗跌性。因此,即使只关注投资收益,ESG相关基金也是更好的选择。

中央财经委员会第九次会议强调,我国力争2030年前实现碳达峰,2060年前实现碳中和。

时代商学院认为,低碳转型和碳减排将会持续多年。这给予了关注碳减排的企业更大的发展空间。而在资本市场,我国上市公司ESG报告披露将趋于严格,强制披露或将成为趋势。

在此大环境下,ESG投资理念在资本市场逐渐受到重视,越来越多的投资者和资产管理公司将ESG因素引入公司研究和投资决策的框架。无论从投资收益角度还是资本责任角度,将ESG因素纳入投资时的考虑范围都是更优选择。因此,关注ESG因素的基金或将越来越多。

二、公募基金收益情况

1.TOP10基金业绩门槛达81%

数据显示,2021年1月1日-12月31日,所有公募基金的净值增长率均值为6.06%。而同期沪深300指数跌幅为5.20%,公募基金平均收益率跑赢沪深300指数11.26个百分点。

其中,2021年收益率最高的前五只基金分别为前海开源公用事业、前海开源新经济A、宝盈优势产业A、大成国企改革、广发多因子,它们的净值增长率分别为119.42%、109.36%、100.52%、94.76%、89.03%。

在净值增长率排名前十的基金中,除了排名第一的前海开源公用事业为股票型基金,其余都是混合型基金。

其中,前海开源公用事业的投资目标为A股和港股通标的股票中受经济周期影响较小、分红相对稳定的公用事业行业相关股票,其策略是在合理控制风险并保持基金资产良好流动性的前提下,力争实现基金资产的长期稳定增值。

而前海开源新经济A则主要是通过精选投资与新经济相关的优质证券,在合理控制风险并保持基金资产良好流动性的前提下,力争实现基金资产的长期稳定增值。

值得注意的是,这两只基金的净值增长率在2020年和2021年较高,但是在2020年以前,则是表现平平,与同类型基金相比没有明显优势。

2019年,沪深300指数涨幅为36.07%,而前海开源公用事业的涨幅为8.34%,跑输27.73个百分点;同期前海开源新经济A的涨幅为20.73%,跑输15.34个百分点。

而宝盈优势产业A则是通过积极的大类资产配置,重点关注我国优势产业,深入研究行业个股,在严格控制风险的前提下,谋求基金资产的长期、稳定增值。该基金的净值增长率在2019年1月后优于同类基金,但在此之前,则表现平平。2018年,该基金亏损24.94%,与沪深300指数下跌幅度近似。

实际上,2021年业绩TOP 10的公募基金,往年的收益率并不算高,在2020年,其中3只基金的业绩只达到同类基金中游水平,2019年,其中4只基金的业绩只达到了同类基金中游水平。

时代商学院认为,2021年净值增长率排名居前的基金,其高收益一定程度上是“时势”所造就。2022年,其搭乘的“风口”不一定持续,它们的业绩恐怕难以维持在顶尖水平。

2.高收益基金多是“昙花一现”

数据显示,2019-2021年三年时间内,收益率排名前五的基金分别为国投瑞银进宝、农银汇理研究精选、汇丰晋信智造先锋A、汇丰晋信智造先锋C、农银汇理新能源主题,这些基金的三年净值增长率分别为498.20%、475.58%、468.28%、460.17%、454.11%。

其中,国投瑞银进宝是在追求有效控制风险和保持资金流动性的基础上,积极把握行业发展趋势和风格轮换中蕴含的投资机会。

农银汇理研究精选的投资目标则是通过扎实、深入的基本面研究,发掘优质上市公司。在有效控制投资风险的前提下,实现基金资产的长期稳健增值。

汇丰晋信智造先锋A是将股票资产聚焦于以高端装备为代表的“智造先锋”主题,通过筛选优质上市公司,争取中长期投资收益超越比较基准。

值得注意的是,以上三只基金在2017年和2018年的收益率都没有跑赢同类型基金(二级分类)均值,且基本上低于沪深300指数市场表现。

时代商学院认为,如果基金在某段时间的收益明显高于行业均值,该基金在选择资产配置时往往有较强的行业倾向性,而这一倾向性使这一基金在特定时间段内获得了极高收益,但是这种“踩在风口”的情况并不能长久持续。因此,在某段时间内收益率极高的基金,其在随后时间段的收益情况往往难以保持在较高水平。

例如,对于2019年收益前十名的基金,在随后的2020年,在同类型基金中排名中游以下的有6只,只有3只在同类型基金中业绩居上游。到了2021年,这10只基金中有5只收益排名仅达到同类基金中游水平,其中部分基金业绩仅达到同类基金下游水平。

因此,投资人在选择基金时,需要要对往年收益率排名居前的基金保持警惕。

3.混合型基金收益最佳,FOF基金兼顾增长率与稳定性

数据显示,2021年,各类基金中,混合型基金的平均净值增长率最大,为8.69%,其次是股票型基金,平均净值增长率为7.77%。而另类投资基金、货币市场型基金、国际(QDII)基金的平均净值增长率较低,分别为-1.33%、2.19%、2.96%。

另外,如果考虑净值增长率的分布情况,与股票型基金相比,混合型基金在平均净值增长率较高、增长率中位数较高的同时,75%分位数与25%分位数之间的距离也较小。

换句话说,2021年,混合型基金的平均业绩与业绩稳定性都好于股票型基金。

值得一提的是,FOF基金的净值增长率不仅高于货币市场型基金与债券型基金,还高于国际(QDII)基金与另类投资基金,收益颇好。另外,该类基金业绩稳定性也较好,其75%分位数与25%分位数之间的距离明显小于股票型基金、国际(QDII)基金、混合型基金。

可以说,FOF基金通过多元资产配置,兼顾了业绩与收益稳定性。

三、公募基金资产分布情况

1.债券类资产最多

根据Wind,2021年末,内地公募基金资产总值为27.40万亿元,其中,债券类资产总计12.86万亿元,占比为46.94%;股票类资产总计7.03万亿元,占比为25.64%,(其中A股股票资产总计6.44万亿元,占比为23.49%);现金类资产合计4.77万亿元,占比为17.4%。

相比2020年,2021年公募基金资产中股票类资产与债券类资产的比例有所增加。2020年,这两项资产占总资产的比例分别为24.94%与44.74%;2021年,该比例则分别为25.64%与46.94%,分别增长0.7个百分点、2.2个百分点。而其它资产类占比则由12.13%减少到9.36%,减少2.77个百分点。

债券类资产中,公募基金持有最多的是金融债,占债券类总资产的38.94%,其次是同业存单与中期票据市值,分别占债券类总资产的25.79%与11.41%。

2.制造业股票超配最多

对于股票类资产,公募基金持有最多的是制造业(证监会行业分类,下同),总计4.70万亿元,占股票资产的比例为66.96%,其次是金融业,信息传输、软件和信息技术服务业,分别持有资产2944.11亿元、1730.45亿元,占股票资产的比例分别为7.37%、4.19%。

根据Wind计算,公募基金超配最多的前四大行业分别是制造业、科学研究和技术服务业、卫生和社会工作业、住宿和餐饮业,公募基金持有的该行业股票市值比例与该行业股票在股票市场中的市值比例相比,分别多出8.18个百分点、1.38个百分点、0.33个百分点、0.17个百分点。其它行业则都处于低配状态。

3.白酒仍为基金最爱,前五大重仓股占据3席

数据显示,截至2021年末,公募基金持股总市值最多的前五家上市公司分别为贵州茅台、宁德时代、五粮液、隆基股份、泸州老窖,公募基金持股市值分别为1804.92亿元、1529.85亿元、853.06亿元、721.79亿元、708.19亿元。

这五只个股中有三只为酒企,分别为贵州茅台、五粮液、泸州老窖。2021年,这三只股票的涨跌幅分别为3.57%、-22.97%、13.57%。

另外,2021年公募基金重仓股票TOP20中,相比2020年新增的股票有东方财富、亿纬锂能、阳光电源、比亚迪、紫光国微、韦尔股份。其中,一半新增重仓股与新能源有关(亿纬锂能、阳光电源、比亚迪),三分之一属于半导体行业(紫光国微、韦尔股份)。

在2020年基金重仓股票TOP20中,但在2021年离开基金重仓股榜单的个股分别有中国平安、美的集团、恒瑞医药、美团-W、三一重工、顺丰控股。

基金重仓股票的行业分布方面,在基金重仓股票TOP50中,属于电子行业(申万行业分类,下同)的最多,共有12只;其次是电子设备行业与食品饮料行业,各有7只;随后是医药生物行业,共有6只。可以看出,公募基金对高新技术产业给予了较大关注。

4.锂电池部分个股遭基金减持

数据显示,截至2021年末,公募基金持有个股中,总市值增长最多的前五只个股分别是宁德时代、东方财富、阳光电源、药明康德、天齐锂业,公募基金持股总市值分别相比2020年末增长878.94亿元、323.10亿元、257.48亿元、245.71亿元、232.37亿元。

值得注意的是,公募基金持有锂电池龙头宁德时代的总市值虽然同比增长了878.94亿元,但是这很大程度上是由宁德时代股价上涨带来的。实际上,2021年公募基金减持了宁德时代。公募基金持有宁德时代的股份占宁德时代流通股的比例从2020年末的15.02%减少到12.76%,减少了2.26个百分点。

另一锂电池巨头亿纬锂能也遭遇了类似情况,该股票2021年上涨了45个百分点,公募基金持股总市值增长了122.82亿元,但公募基金持有的股份占流通股的比例同比减少了1.63个百分点。

另外,在公募基金持股总市值增长前30名的个股中,公募基金增持较多的个股分别有天齐锂业、闻泰科技、天合光能、晶澳科技、振华科技、圣邦股份、博腾股份、宁波银行。对于这些个股,公募基金持股占流通股的比例,相比2020年末都提高了超过10个百分点。

其中,属于新能源相关产业的企业有三家,分别为天齐锂业、天合光能、晶澳科技,属于半导体或电子元件相关产业的也有三家,分别为闻泰科技、振华科技、圣邦股份。而博腾股份则为提供医药定制研发生产服务的企业。

5.四只基金大获机构青睐

数据显示,2021年,最受基金机构欢迎的公募基金分别为为海富通改革驱动、易方达安心回馈、富国价值优势、富国信用债A,购买这些基金的基金在20只以上,分别有27只、23只、20只、20只。

其中,海富通改革驱动的投资目标为积极把握改革带来的投资机会,使投资者充分分享中国改革发展成果,并利用灵活的资产配置,力争实现基金资产的长期增值。

该基金在拥有高涨幅的同时,拥有较好的抗跌能力。在沪深300指数大幅上涨的2019年、2020年,该基金上涨幅度更高;在沪深300指数下跌的2018年,该基金下跌幅度也没有明显高于沪深300指数。

易方达安心回馈也相对抗跌,在沪深300指数下跌的年份也保持较低的跌幅,在沪深300指数上涨的年份获得更高的收益。

该基金介绍称,其主要投资于固定收益类资产,并通过较灵活的资产配置,力争实现基金资产的长期稳健增值。

四、展望

2022年初至2月8日,A股处于连续下跌行情中,沪深300下跌6.71%,中证500下跌8.39%。

在此环境下,基金发行也明显减慢。2022年1月,新发行公募基金总计75只,明显低于2021年每月发行平均值159只,也明显低于2021年1月的发行数量(162只)、2月的发行数量(121只)。

多家券商认为,目前国内经济环境处于增长放缓与政策托底预期的交互期,2022年指数可能偏平淡,但在上半年宏观流动性合理充裕的背景下,市场“至少不是熊市”,但是较有可能出现宽幅震荡。另外,市场较有可能出现结构性行情。

根据券商的预测推论,关注低估值板块的基金,以及关注成长性较大行业的基金,2022年或有较好表现。

2021年12月,中央经济工作会议要求,2022年经济工作要稳字当头、稳中求进,各地区各部门要担负起稳定宏观经济的责任,各方面要积极推出有利于经济稳定的政策,政策发力适当靠前。

因此,时代商学院认为,与经济稳定相关的项目,如市政、交通、物流的建设项目,可能会获得较好的支持,相关企业的业绩可能优于大盘,与之相关的行业基金或得到较高收益。

另外,华龙证券认为,2021年,银行、电信、家用电器、房地产等行业得到了较为充分的回调,2022年,相关股票的股价有较多的增长空间。因此,持有较多相关资产的基金或有较好表现。

同时,2021年表现较好的行业如半导体芯片行业、新能源行业、锂电池产业链,依然有较大的成长潜力。

山西证券认为,部分景气的赛道如军工、半导体、5G、医药CRO等,有较大可能延续景气情况。另外,在当前鼓励专精特新的大背景下,优质中小型企业得以更快成长。

因此,关注优质赛道、关注高新技术公司的基金,虽然承受的风险较大,但同时也更有可能获得超额收益。