新冠疫情、全球缺芯、手机消费电子需求放缓等多重因素叠加影响下,全球芯片半导体产业正遭遇冰火两重天。

钛媒体App 7月1日消息,市场调研机构Omdia近日发布一份数据指出,自2021年Q1起连续五个季度营收大增之后,今年(2022)Q1,全球半导体市场收入从2021年Q4的1593.5亿美元,降至1593亿美元,环比下降0.03%。首次出现季度营收减缓迹象。

目前,高通、英特尔等芯片巨头已开始“砍单行动”。根据天风国际分析师郭明錤的说法,高通已砍骁龙8系列订单约10-15%,并预计年底将把两款旗舰移动芯片降价30-40%,以出清库存。而英特尔CFO Dave Zinsner已经表示,PC芯片收入面临下降危机。

与此同时,汽车行业却仍然面临缺芯困境。6月下旬,广汽集团董事长曾庆洪在一场演讲中表示,2022年上半年,受芯片短缺以及疫情影响,广汽减产16万辆车,产值损失约200亿元。他透露,二季度广汽面临的芯片短缺高达3.3万片。

Omdia半导体首席分析师何晖 接受钛媒体App独家采访时表示,目前整个半导体行业进入了下行周期。消费电子芯片价格回落,需求放缓,但汽车、HPC等领域依然面临缺芯困境。背后主要原因是换新手机周期变长,以及疫情后全球经济和消费力发生了变化,对于电子产品的消费欲望降低。

不过何晖认为,这并不意味着部分芯片需求出现了放缓,未来半导体行业就会衰退。半导体还是一个长期值得被看好的行业。

“不是因为上半年手机消费市场下跌,下半年(汽车芯片)就可以买回来。因为汽车芯片产线跟消费类电子的产线重合度并不高。”何晖对钛媒体App表示,随着新能源车、数据中心等领域爆发,2023年部分芯片可能依然面临短缺。

消费电子芯片价格暴跌,但车芯仍供不应求

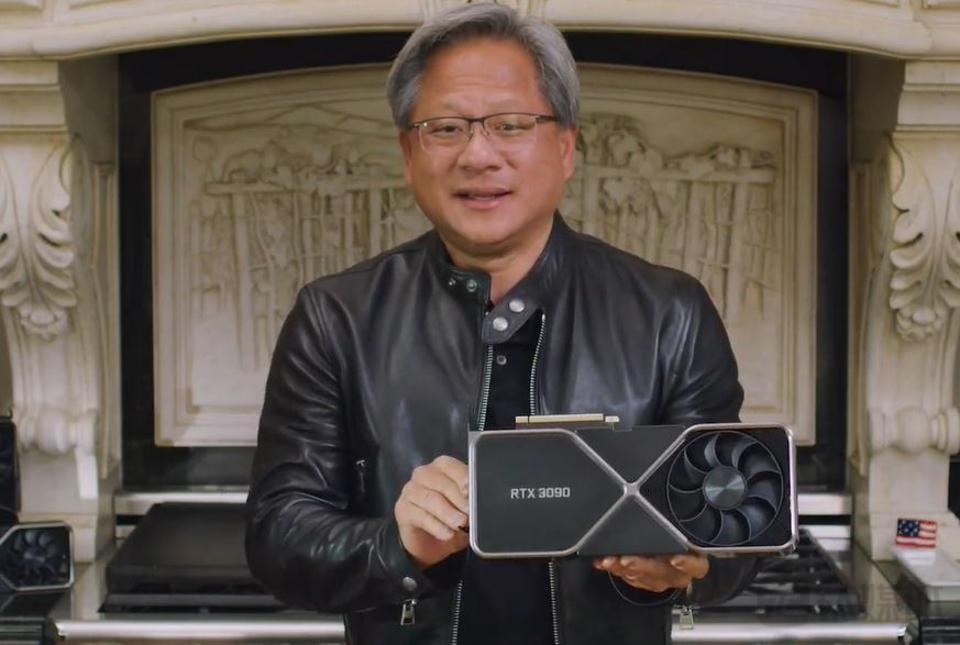

最先调整芯片价格的是显卡、手机等消费电子领域。

随着比特币暴跌以及“挖矿潮”退去,过去一直买不到、买不起的“空气卡”,售价破万的显卡于年初开始,终于迎来了价格的大幅度下调。

市场消息显示,显卡早在去年11月就已经开始缓慢下跌,其中英伟达GTX1660s从去年11月到今年1月,3个月内跌了约400元,随后继续大幅下跌。有经销商表示,“最快的时候每天跌100元,连续跌了3-4天”。此外,澳大利亚RTX3080的价格一天跌幅达35%。德国市场的RTX3090显卡,也从去年5月的3199欧元几乎腰斩至1999欧元。

最近我的一个朋友在深圳华强北市场中发现,目前显卡、移动、IoT芯片价格都出现了需要放缓迹象。“需求不行,比去年行情差。”

2022年以来,受宏观经济逆风,以及俄乌冲突、局部疫情等因素影响,消费电子市场需求急剧变化:库存高、需求低、价格暴跌、加大“砍单风暴”,成为行业趋势。

库存方面,根据科技新报的报道,笔记本电脑品牌华硕与宏碁面临“高库存,低需求”。财报提到其拥有高达154天与80天库存,消费者终端需求放缓正影响产业链。

价格和砍单方面,由于供应链的砍单及需求减少,德州仪器部分消费级模拟芯片3月市场价格还是100元左右,但现在20元就可买得到,跌幅高达80%;三星、小米等主要中国安卓手机3月底以来又再度砍了约1亿支订单,三星也下修2022年手机出货目标约10%,至2.75亿支。

尤其是手机市场需求,正加速放缓。市场调研机构Counterpoint预测称,2022年全球智能手机市场出货量将同比下滑3%;而顾能(Gartner)30日公布的最新报告,今年全球PC和智能手机出货量都将出现萎缩,预测2022年,中国智能手机出货量将比去年减少18%。

何晖告诉钛媒体App,消费电子放缓的根本原因,除了疫情需求放缓外,还有手机整体换机周期变长,加上疫情后经济不确定性导致消费电子欲望降低。“不光中国,我觉得全世界都有这样的问题。”

对于台积电涨价话题,何晖认为有两个原因:一是全球通胀的大环境下,每年上涨5%可以理解;二是台积电可能要通过这种涨价,来提高客户集中度,形成一个筛选客户的过程。

财报显示,2022年Q1,台积电智能手机和高性能计算领域分别占净收入的40%和41%,而物联网、汽车、DCE和其它各占8%、5%、3%和3%。

台积电CEO魏哲家在6月初年度股东大会上表示,“公司将持续观察客户的高库存水平,整年产能偏向吃紧,部分细分行业如 PC、平板电脑和智能手机需求正在走软,但是有一些领域需求却正在逐步走强。”

相对于移动芯片放缓,汽车芯片却依然处于缺芯困境。

在6月25日举行的2022中国·南沙国际集成电路产业论坛上,汽车核心零部件厂商“博世中国”总裁陈玉东表示,目前其芯片产品平均只能满足汽车厂商31%的需求,预计下半年供给率可以提升到50%至60%,但“缺芯”依然会是主题。

陈玉东称,尽管车规级芯片在整体芯片市场中占比还较小,但其影响产值放大系数是上万倍。例如,一颗十几元的芯片,将影响到一辆售价十万元到二十万元的汽车销售。

他以一款博世ESP(车身电子稳定系统)产品为例,称尽管该产品仅由来自4家供应商的6颗芯片组成,但其中一颗芯片供应没能跟上,就导致汽车停产。“今年上半年,我估计(国内)各大企业加起来有100万辆的产能受到影响。估算一下,1000亿产值就没有了。”他坦言。

何晖对钛媒体App表示,除了英伟达或高通这种与算力有关的厂商,其他车用上面的芯片,主要是与瑞萨、东芝存储、意法半导体、英飞凌、恩智浦这些国外IDM厂商合作,成熟制程工艺的汽车芯片依然面临短缺。

“其实大家一直都说,汽车缺芯是因为赚到消费类型里面,其实这个是不太严谨的说法,尤其在上游半导体制造环节中,车用的产线跟消费类的产线重合度不高。当新冠疫情等因素下,车厂关闭了产能,采购供应链需求下跌,但如今,疫后复苏中,新能源车的产业化、智能化依然处于爆发增长期,市场增长,车用半导体厂商没办法扩增供给。”何晖表示,车用芯片扩产无法像消费电子芯片那么快,尤其它有一个专门生产的车规级流程,短缺依然会持续。

广汽资本总经理袁锋表示,汽车芯片短缺将持续到2024年。

自给率不足5%,国产芯片供给需增强

市场调研机构IC Insights的统计显示,2021年,中国汽车芯片自给率依然不足5%。

曾庆洪表示,芯片短缺等问题对中国汽车产业可持续发展的负面效应日益突出,应加大加大在中国的车规级芯片国产化力度。他认为,中国芯片供应高度依赖国外,成为影响汽车产业健康发展的潜在隐患。

由于芯片供应问题,2022年前六个月,中国汽车产量下降了100万辆。

对于芯片短缺困境,车企与相关产业链正在共同求解。例如,广汽资本投资了同位于广州的本土晶圆代工企业粤芯半导体,以在12英寸晶圆上为未来的车型开发模拟芯片等。据袁锋介绍,双方已为此组建起一支40-50人的团队。

6月30日,粤芯半导体宣布完成新一轮45亿元融资。由广汽集团旗下广汽资本、粤财控股管理的广东省半导体及集成电路产业投资基金联合领投,其他投资方包括上汽、北汽等车企旗下产业资本,以及越秀产业基金、盈科资本、盛誉工控基金、华登国际、广发证券、科学城集团、兰璞创投等。

汽车产业作为中国支柱产业之一,其可持续发展正受到“缺芯”,尤其是主流成熟制程类芯片供应紧张问题的严重影响。经历芯片短缺之痛,中国汽车产业加强补链并且加快在芯片领域的布局。

不过短期内,国内汽车芯片无法真的“替代”上下游,整车厂仍然会依赖于意法、英飞凌、瑞萨等车用芯片头部企业到博世组装,从而供应给整车厂,毕竟后者技术更加成熟,行业门槛不是那么容易被“替代”掉的。

当然,随着国产大算力车规芯片迈入量产年,国内部分车企与芯片企业的绑定程度开始加深,与国外老牌芯片厂商的角力也逐渐展开。

“任何电子产品,手机也好,汽车也好,缺一颗芯片它都不能出货。”何晖说,

国内半导体进入资本寒冬?

6月25日的活动上,粤澳半导体产业基金、执行事务合伙人刘丹表示,全球半导体下行周期中,国内半导体行业进入资本寒冬。武岳峰资本合伙人熊泉则直言,“我同意资本寒冬的观点,很多国内芯片新创企业再找投资很困难。”

但是,何晖并不完全同意这种说法。

“我认为,消费类电子确实进入到一个低谷,他可能需要一些新的东西。从整体来说,包括汽车芯片、HPC芯片等领域,基本上属于从顶峰到达平台期。处于增长趋势,而非衰退和所谓的‘资本寒冬’。”何晖告诉钛媒体App。

实际上,自2015年开始,国家积极扶持半导体产业,这个行业有点过于热了,尤其资本比较灵敏,通过“砸钱”方式起来。但核心在于,中国半导体产业的技术储备、人才储备依然很弱,国内没有那么多资源撑起来。半导体投融资冷了,只不过是需求下来了,故事没那么容易讲而已。

钛媒体App从企查查获得的数据显示,2011年至今,中国芯片半导体赛道共发生投融资事件3971件,披露融资总金额超万亿元。其中2021年投融资事件为492起,披露融资总金额超3876亿元,远超2020年全年的1097.69亿元。而在2022年前三个月,融资事件共310件,是2021年同期的4.6倍,披露融资总金额超350亿元,同比下降约3%。

尽管周期性衰退是不可避免的。但我们应该需要从不同的角度看待事物,逾半个世纪以来,半导体一直是科技创新的核心。

台积电董事长刘德音近日在《财富》杂志撰稿中指出,5G、人工智能(AI)、AR/VR和智能物联网(IoT)的兴起正在开启“半导体行业的黄金时代。”

“未来数十年将是半导体产业的黄金时代。过去50年,半导体技术发展就像是在隧道里行走,”刘写道,“正接近隧道的出口,隧道之外有更多的可能性,从材料到架构的创新都会使新的路径成为可能……我们不再受隧道的限制,拥有无限的创新空间。”

对于未来投资方向,华兴证券投资银行执行董事肖楚男曾提到,包括汽车电子、半导体制造、芯片设计工具EDA、化合物半导体等领域值得继续关注。

“半导体领域新兴的细分产业目前处在萌芽期,还未大规模发展。”何晖对钛媒体App表示。

何晖强调,不管是车用,还是工业芯片,国外做了很多年,替代性门槛较高。长期来看,国内半导体依然会呈现追赶势头。

目前看来,芯片产业处于“冰火两重天”格局,依然会持续很长时间。