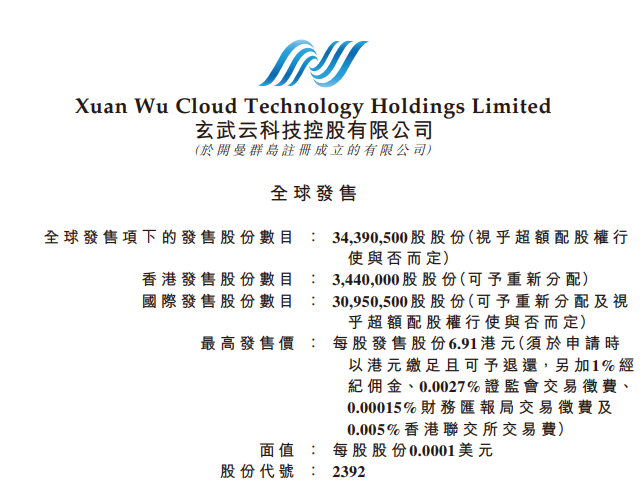

发售比例:香港占10%,国际占90%,另有最多15%超额配售权

集资净额:1.74亿港元(以发售中位数计)

发售价格:4.93-6.91港元,每手500股,一手入场费3,489.82元

发售日期:6月24日-6月30日

上市日期:7月8日

IPO保荐人:招银国际

公司简介:

公司作为一家综合智慧CRM服务供应商,能够向该公司的客户提供CRM PaaS服务及CRM SaaS服务。玄武云于2015 年12 月17日新三板挂牌,代码为834968,后于2019 年5 月28 日从新三板退市。

根据弗若斯特沙利文报告,按2021年的国内智慧CRM服务供应商收益计,该公司是中国国内最大的智慧CRM服务供应商,于2021年的市场份额为13.8%,而按2021年的智慧CRM服务供应商收益计,该公司是中国第二大的智慧CRM服务供应商。

其中,cPaaS平台包含各种可组合的功能模块,主要以易于部署的API及SDK形式赋予客户综合通信能力,从而使其能够以简单、高效和灵活的方式使用该公司的通信能力作为服务。CRM SaaS服务由营销云、销售云及客服云组成,其将传统CRM功能与云、经升级及封装的通信能力以及人工智能及数据智能能力整合,为客户提供从前端营销到售后服务的全生命周期的一站式智慧CRM服务。

IPO前,陈永辉通过正浩环球持股为19.198%,保雅集团持股为16.9416%,通过黄仿杰宏汉环球持股为12.6085%,李海荣通过商盈持股为10.4867%;

广州玄东持股为5.9894%,上海复星持股为5.9728%,东敖实业持股为4.8312%,广州玄西持股为3.4225%,广发干和持股为3.3274%,

广州玄南、广州玄北、东豪发展分别持股为2.5669%,广州正信持股为2.2817%,共青城兰石创业投资持股为1.9014%。

财务信息:

玄武云科技2018年、2019年、2020年、2021年营收分别为5.19亿、6亿、7.97亿、9.92亿;毛利分别为1.86亿、1.97亿、1.94亿、2.32亿。

于截至2021年12月31日止四个年度,该公司取得经调整纯利(非香港财务报告准则计量)分别人民币2980万元、人民币1350万元、人民币2930万元及人民币3100万元。

基石投资者:

此外,该公司与ColorfulCloud订立一份基石投资协议,基石投资者已同意在若干条件的规限下按发售价认购以300万美元可购买的一定数目的发售股份,假设发售价为5.92港元,则基石投资者将予认购的发售股份总数将为395.25万股发售股份,占根据全球发售将予发售的发售股份的11.5%(假设超额配股权未获行使)及紧随全球发售完成后该公司已发行总股本的0.7%(假设超额配股权未获行使)。

募资用途:

假设发售价为每股5.92港元(即发售价范围的中位数),假设超额配股权未获行使,该公司预计将收取的全球发售所得款项净额为1.74亿港元

15%将用于通过加强该公司的技术基础设施及在人工智能及数据智能方面的研发能力来改善该公司的CRM PaaS服务;

40%将用于通过持续创新,增强及扩展公司的CRM SaaS服务;30%用于提高销售及营销能力的投资;

10%用于有选择性地寻求战略投资及收购,该公司认为这将使该公司能扩大和丰富该公司现有的CRM SaaS服务,加强该公司的技术和扩大该公司的客户群

5%用作营运资金和一般企业用途