因公司跌跌不休的股价,导致员工持股计划巨额浮亏,昔日有“防水茅”之称的东方雨虹再度站上了风口浪尖。

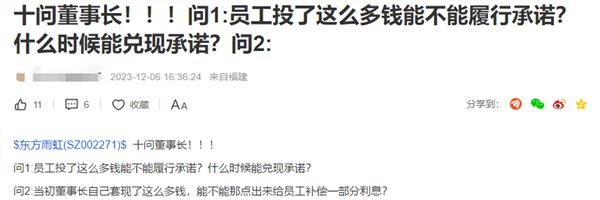

近日有投资者在东方雨虹股吧发文十问董事长,其内容主要指向员工持股计划。而董事长李卫国是否会履行、是否有能力履行员工持股计划的兜底承诺正是各方关注的焦点。

员工持股计划“高位接盘”

将时间拨回到2021年,当时的东方雨虹正迈向巅峰,公司股价持续攀升,业绩表现也是相当亮眼,“防水茅”的呼声越发高涨。在此背景下,东方雨虹实施了员工持股计划。

同年6月24日,东方雨虹宣布完成员工持股计划的股票了购买。公告显示,公司1411名员工完成购买4947.17万股股份,合计出资27.60亿元,成交均价为55.7846元/股,其中员工自筹资金与融资资金的比例为1:1。

值得一提的是,员工持股计划购买的股份中有1500万股受让自公司控股股东、实际控制人李卫国,成交总额约8.07亿元。这意味着借助此次员工持股,李卫国成功高位套现了8.07亿元。

但也是在这一年,楼市风向突变,地产行业进入深度调整期。深度绑定房企的东方雨虹也受到拖累,2022年公司迎来业绩大降,当期营收同比下滑2.26%,归母净利润几近腰斩。

公司股价也步入了漫漫下跌路。据统计,自2021年高点至今,东方雨虹股价累积跌幅近70%,市值蒸发超千亿。

尽管今年十月中旬,公司董秘张蓓在朋友圈对东方雨虹股价与公司基本面背离“喊冤”。此后,公司也拿出真金白银回购,但东方雨虹股价仍没有起色,甚至还在接连创出阶段新低。

由于公司股价下跌,其员工持股计划也出现了较大额度的亏损。若按当时的买入价50元/股进行测算,截至12月7日收盘,参与持股计划员工的浮亏高达61.4%。

在此背景下,公司实控人的兜底承诺成了员工们的“救命稻草”。

实控人的兜底承诺

据公告信息,公司控股股东、实际控制人李卫国曾承诺为参与本次员工持股计划的员工资金提供托底保证。

具体来看,该计划清算阶段,所有股票变现后,若根据可分配给员工的最终金额所计算出的员工自有(自筹)资金年化收益率如低于8%,则由李卫国对员工自有资金本金兜底补足,且为员工自有(自筹)资金提供年化利率8%(单利)的补偿,如涉及税金由员工个人承担。

值得一提的是,对于市场出现的是否履约的质疑,东方雨虹已有公开回应。11月14日,东方雨虹董秘在深交所互动易上回应称:“董事长会按照公司员工持股计划协议约定履行承诺。”

而李卫国毫无疑问是有能力履行兜底承诺的。公开信息显示,李卫国是东方雨虹和高能环境两家百亿A股上市公司的实控人。截至11月13日,其持有东方雨虹22.69%的股份;截至三季度末,其持有高能环境17.27%的股份。按12月7日收盘价计算,其所持两家上市公司股份对应市值接近130亿。

而理论上李卫国兑现兜底承诺的最大代价:即员工持股计划5年存续期结束清算,若公司股价基本清零,按自筹金额13.77亿元,单利8%、时长5年估算,最终李卫国要付出的就是本息约19.27亿。

这种情况发生的可能性显然极小,虽然东方雨虹仍未摆脱地产带来的经营压力,市场对其高应收账款的担忧仍存,但这更多是对其长期成长性的影响,即便固守基本盘,东方雨虹仍是一家不错的公司,其价值仍在。

所以李卫国有能力兑现兜底承诺吗?当然是有的。

最终如何收场?

但有能力兜底,不代表现在就会主动兜底。事实上,公司并未公开表达过提前清算终止员工持股计划的想法。早前承诺的,也只是在员工持股计划清算阶段,所有股票变现后进行兜底。

此外,公司实控人李卫国当前或也面临着流动性压力。Choice数据显示,李卫国长期保持着不低的股权质押比例。12月7日的最新公告提到,李卫国新增质押853万股,用于补充质押。

截至目前,李卫国累计质押所持东方雨虹股份约为2.74亿股,占公司总股本的10.87%,占其所持公司股份的47.03%。

从公告披露的详细细节来看,11月30日李卫国将其持有的2100万股质押给中国银河证券,用于“偿还债务”。

短期来看,公司股价表现依旧低迷,董事长自身也有着一定的流动性压力。更长期的角度,东方雨虹管理层所表达的意思是公司运营稳定健康,认为当前公司估值被低估了。这种情况下,李卫国作为兜底那个人,现在认亏的可能性较低,不太可能提前兑现兜底承诺,除非市场信心恢复,公司股价重回上涨轨道。

值得一提的是,12月4日李卫国通过企业月刊发文,勉励全体东方雨虹员工要继续秉持做工底色,强基础、提实效、聚合力,在脚踏实地中主动担当作为,在砥砺前行中赓续奋斗风采,全力以赴推动高质量发展行稳致远。

李卫国还表示:花好月圆只是故事,阴晴圆缺才是人生常态。如戏剧般皆大欢喜的完美大团圆只是一个伪命题,现实的真相是“甘蔗没有两头甜”。明白这一点,是我们东方雨虹每个人必须要达成的一个重要共识。

言语中透出的,或是希望员工们与公司同甘共苦。