今年的白酒市场,或许可以用惨淡来形容。

根据中国酒业协会发布的《2024中国白酒市场中期研究报告》显示,今年1—6月与去年同期相比,超过60%经销商、终端零售商表示库存增加;超过30%表示面临着现金流压力;超过40%表示实际销售价格的倒挂程度有所增加,超过50%表示利润空间有所减少。

虽然茅台、五粮液这些头部品牌仍可保持增长,但中部酒企的日子就没有那么好过,数据显示,酒鬼酒上半年实现营收同比下降35.50%,净利润更是暴跌71.32%。舍得酒业上半年营收32.71亿元,同比下降7.28%;净利润5.91亿元,同比下降35.73%。

而同样作为中部的酒企水井坊却实现了增长。数据显示,上半年水井坊实现营业收入17.19亿元,同比增长12.57%;归母净利润为2.42亿元,同比增长19.55%。

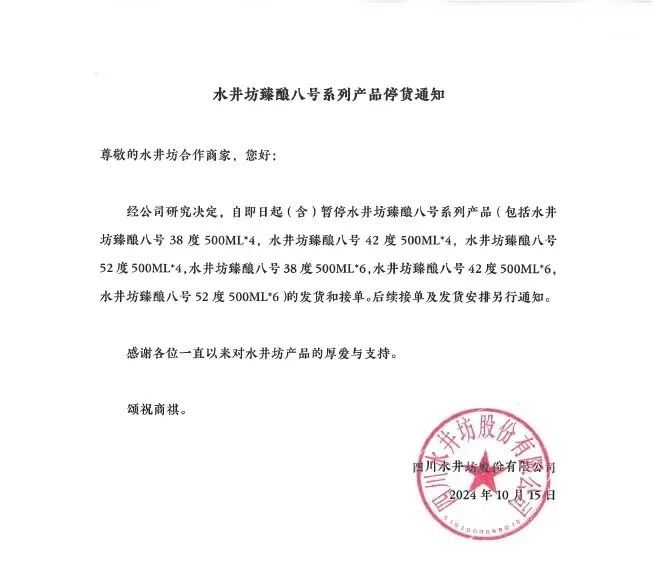

不过在业绩增长的势头之下,水井坊核心产品臻酿八号系列却发布停货的通知,据《水井坊臻酿八号系列产品停货通知》显示,水井坊暂停臻酿八号系列产品(包括水井坊臻酿八号38度、42度、52度等产品)的发货和接单。

而值得关注的是,停货通知不久前,臻酿八号系列产品刚通知进货价上涨,这背后原因是什么呢?

外资控股的“噩梦”

作为“川酒六朵金花”之一的水井坊,有着悠久的历史,其前身为全兴酒厂。1996年正式登陆资本市场。1998年可以说是全兴历史上的转折点。在全兴的酿酒车间里,发现了全国最古老的酿酒作坊,全兴将其取名为“水井坊”。

“中国白酒第一坊”的旗号由此兴起,全兴借机走上了高档白酒品牌,“水井坊”对标的正是泸州老窖的国窖1573。

水井坊一经推出就大获成功,贡献了当时全兴酒厂90%的利润。

2000年全兴喊出了“中国最贵酒”的口号,水井坊定价600元。彼时,茅台售价仅为300元,五粮液500元。同年水井坊实现营收12.81亿元,贵州茅台营收为11.14亿元,泸州老窖营收为9.45亿元,一时间风光无限。

得益于“中国白酒第一坊”的底蕴以及高额的营收实力,从2001年到2005年,水井坊单品牌营收复合增长率33%,高于同期茅台的24.8%。

然后这一切似乎在外资入股后就停下了。

2005年国际知名白酒企业帝亚吉欧,买下了全兴集团43%的股份,成为第二大股东。2010年3月,帝亚吉欧又宣布购买全兴集团4%的股份,持股比例上升至53%,成为水井坊真正的控股股东。

也是这一年,帝亚吉欧聘任一名英国人柯明思担任水井坊总经理,这是中国白酒行业里第一个外国老总。

柯明思上任第一件事就是:国际化。但白酒是文化属性较高的产品,此时开启国际化战略,折戟沉沙似乎是必然的结局。

而水井坊也进入了10年6换总经理的动荡期。

2013年3月,美国人大米接替柯明思就任水井坊总经理;2015年总经理又换成了嘉士伯啤酒高管范祥福;2016年到2022年期间,水井坊又先后迎来第四任总经理危永标和第五任总经理朱镇豪。

2023年2月,朱镇豪辞去其担任的水井坊董事、副董事长、总经理等职务。在公司聘任新的总经理之前,同意由Mark Anthony Edwards(艾恩华)自3月1日起代为行使总经理职责。

在总经理空缺1年多后,终于在不久前的7月15日水井坊迎来了胡庭洲的接任。

频繁更换总经理,导致了水井坊内耗较为严重,甚至还出现了一年内多位的中层干部离职的现象。而在业绩上2012年-2014年,水井坊营收几乎降至上市以来的最低点,分别为16.36亿元、4.86亿元、3.65亿元;净利润也由正转负,从2012年的3.38亿元跌至2014年的-4.30亿元。

但目前来看,洋为中用并不能做好白酒生意,而并无白酒行业管理经验的胡庭洲能带领水井坊迎来拐点吗?

丢不掉的高端

水井坊可以说是靠高端起家,而大股东帝亚吉欧的加入,也从另一方面推动水井坊专注高端产品,试图将其打造成一个头部高端白酒品牌。

但是,这种高价策略似乎并未得到市场认可。而水井坊在次高端、中端、低端产品线的布局上也比较单一。所以在白酒行业发生改变时,水井坊的调整显得略微迟钝。

目前从官网来看,按产品档次区分,水井坊“高档”产品主要代表为水井坊品牌系列,而“中档”的主要代表品牌为天号陈。

从行业视角来看,水井坊在高端市场的竞争中面临强劲对手,显得不够突出;而在中低端市场的比较中,定位与性价比优势也并不显著。换言之,水井坊在当前的市场格局中,既未能在高端领域独占鳌头,也难以在中低端市场中脱颖而出。

在高端白酒市场中,水井坊目前未能跻身第一梯队,无法与茅台和五粮液相比。而在次高端中,水井坊似乎相比洋河股份、古井贡酒和山西汾酒等企业也略显逊色。甚至在营收规模方面,还不及一些中低端的白酒企业。比如,2023年舍得酒业、老白干的营收分别为70.81亿元、52.57亿元,都超过了水井坊的49.53亿元。

而水井坊面对这一现状似乎并没有打算放弃对高端市场的追求,且不断推出高端白酒并提升定价。2017年,水井坊推出典藏大师和新版菁翠,售价均超1000元,其中菁翠定价1699元,高于茅台1499元。

其实自2023年以来,白酒企业一直在应对去库存和终端销售价格倒挂等问题。数据显示,水井坊的存货从2019年的15.2亿元增至2023年的24.52亿元。但高端产品的实际营收却有明显放缓,2023年水井坊品牌系列的高端产品实现营业收入46.71亿元,同比增长3.73%,相比2021年的54.33%,显著放缓。

价格倒挂的问题也较为严重,根据相关报道,水井坊主力产品井台52度500ml单瓶装建议零售价为808元,在电商平台普遍售价在600元以下,部分平台甚至还有4字头的价格。

值得注意的是,根据行业机构数据显示,白酒行业集中度CR5(规模前五名)已经从2013的20%提升至2022年的43%,未来十年白酒行业CR5将会提升到70%以上。

这种种迹象也表明,水井坊高端处境显得尤为被动。向上没有稳固高端市场,向下没有覆盖下沉市场的产品。因此,低不下高端的头颅最终导致水井坊业绩放缓。

中国食品产业分析师朱丹蓬指出,布局高端塔尖产品是顺应行业发展的,但由于水井坊品牌力、渠道力、产品力以及综合实力不足,导致布局高端市场并不顺利,这也反映出水井坊对自身定位的不清晰。“水井坊虽然想要实现高端化发展,建立一个产品金字塔,但以水井坊整体品牌力、综合实力分析看,高端市场必然会失败。对于水井坊而言,更大的机会应在次高端市场。”

如今,白酒行业正处于调整期,而新帅胡庭洲的就位,会带领水井坊步入新的阶段吗?

白酒遇调整期

近几年,白酒行业出现较大的起伏波动。主要表现在行业整体的增长放缓和分化加剧上和各个企业之间业绩的显著差异上。

目前,需求下降、库存高企仍是行业内普遍存在的情况。而白酒行业已然从增量发展进入到存量竞争时代。

《2024中国白酒市场中期研究报告》显示,今年1至6月,全国白酒产业规上企业营收同比增长11.1%,利润同比增长15%;983家规上白酒企业中,亏损企业超过36%。

一般来说,白酒行业的金九银十是销售旺季,恰逢中秋与国庆两大节日,但今年双节的白酒市场却略显平淡。

数据显示,白酒市场销量前六的品牌为茅台、五粮液、洋河、汾酒、泸州老窖、剑南春(排名不分先后)。相比之下,非T9名酒(即其他上市酒企)的销售额增长略显平缓,为10%。

而水井坊先提价随后不久再停货的操作是在调整周期中,找到的挽救业绩的方法吗?

对此水井坊官方表示,停货是基于整体市场策略的考虑,目的是优化渠道供需关系,进一步增强市场信心。公司将继续保持水井坊酒的优质品质,以满足市场和消费者的需求。在当前市场环境下,酒企主动停货有望在消费旺季来临之前维护价格稳定、加快库存消化,同时提振经销商信心。通过发货和停货的调整,出货量和批价得以均衡,即为公司业绩和渠道利益的平衡。

水井坊的发展其实可以说是一波三折,在高端化路线上一直走得都比较艰难。

如今白酒行业迎来了新一轮的周期,资本市场利好情绪明显。而水井坊能否趁着行业东风,重返业绩增长快车道,还需拭目以待。

作者:Kyra,编辑:Ray,36氪经授权发布。