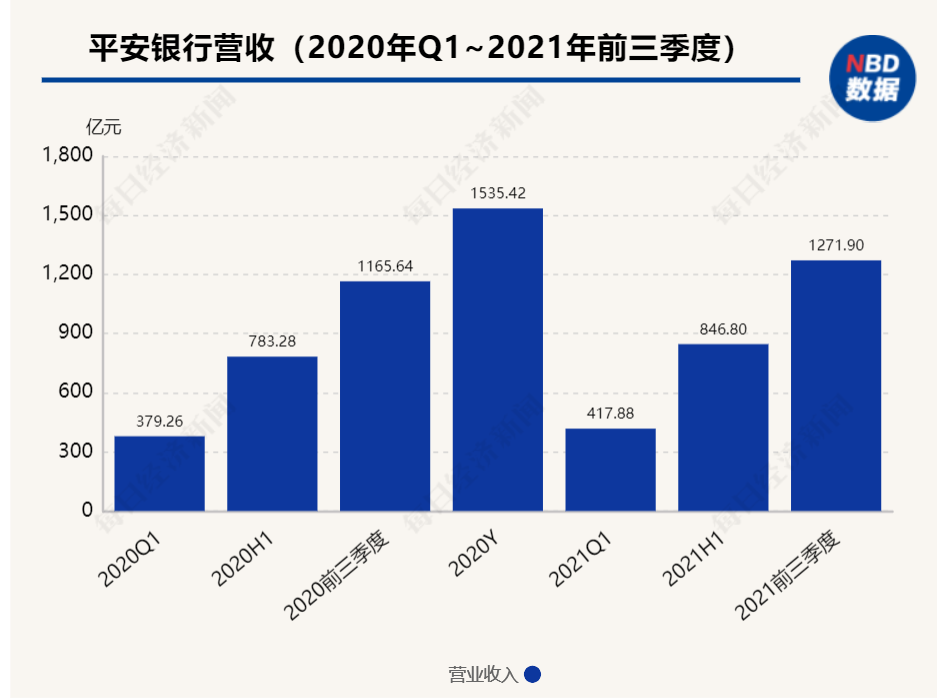

10月21日,平安银行发布三季报。报告显示,截至9月末,平安银行实现营业收入1271.90亿元,同比增长9.1%;实现净利润291.35亿元,同比增长30.1%;资产总额48530.74亿元,较上年末增长8.6%;发放贷款和垫款本金总额29785.87亿元,较上年末增长11.7%。

值得一提的是,报告期内,平安银行对公业务营业收入331.93亿元,同比增长9.7%,其中交易银行营业收入增长28.5%。

10月21日,平安银行董事长谢永林在2021年对公暨风险开放日上表示,随着全行零售战略转型进入第二阶段,对公业务的重要性愈发凸显,在全行负债业务、流动性管理等基本盘上,对公持续发挥着重要作用。他强调,平安银行要趁着全行稳健发展的时间窗口,借着对公重启的势头,合理配置资源,将对公业务做强做大。

对公业务营收同比增长9.7%

三季报显示,截至2021年9月末,平安银行管理零售客户资产(AUM)突破3万亿,达30524.32亿元,较上年末增长16.3%,其中私行达标客户AUM余额13396.64亿元,较上年末增长18.7%;个人存款余额7433.74亿元,较上年末增长8.6%。

报告期内,平安银行对公业务营业收入331.93亿元,同比增长9.7%,其中交易银行营业收入增长28.5%。截至9月末,企业存款余额21800.56亿元,较上年末增长9.6%。“平安避险”外汇及利率衍生产品业务交易量228.10亿美元,同比增长77.5%;同业机构销售业务量10589.67亿元,同比增长90.9%。

资产质量方面,截至2021年9月末,平安银行不良贷款率1.05%,较上年末下降0.13个百分点;报告期内,该行计提的发放贷款和垫款减值损失359.29亿元。截至9月末,平安银行贷款减值准备余额837.87亿元,较上年末增长32.5%;拨备覆盖率268.35%,较上年末上升66.95个百分点。

报告期内,平安银行累计核销贷款232.11亿元;收回不良资产总额274.05亿元,同比增长58.6%,其中收回已核销不良贷款120.91亿元。

在备受市场关注的宝能问题上,平安银行在开放日表示,已对宝能不良贷款进行足额拨备。

压降近千亿高成本主动负债

平安银行行长胡跃飞在开放日上表示,从结果来看,经过3年转型攻坚,平安银行对公业务发展呈现出良好势头,业务增长能力明显提升。

三季报显示,平安银行对公业务持续向好。截至2021年9月末,对公客户数较上年末增加7.03万户,增量为去年同期的2.19倍;在压降近千亿高成本主动负债的前提下,企业存款日均余额较去年同期增长8.8%;对公负债结构和成本持续优化,企业活期存款日均余额较去年同期增长23.0%,占比34.1%。

胡跃飞表示,平安银行对公业务的重启,得益于正确的战略引领、稳健的资产质量、零售转型的成功、集团投融业务及一支能打胜仗的对公队伍。看未来,环境在变,客户的选择在变,平安银行对公业务经营模式也顺势而变。