8 月 31 日美股盘后,Zoom 公布了 2020 年第二季度的财报。今年上半年,Zoom 实现了 340% 的涨幅,已远远超过了绝大部分个股的涨幅,其市值来到近 850 亿美元,反映出投资者一直在看好 Zoom 的发展前景。

第二季度的业绩是否撑得起 Zoom 的股价表现呢?

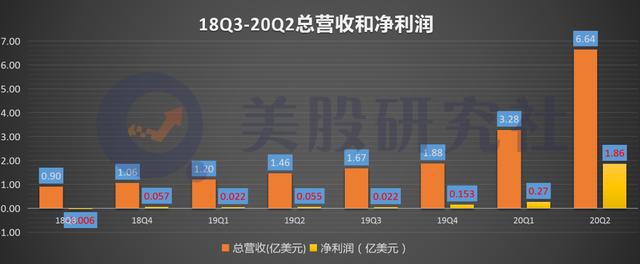

数据显示,营收为 6.635 亿美元,同比大增 355%,超出市场预期;净利润为 1.857 亿美元,同比大增 3257%。

财报发布后,Zoom 周一盘后上涨 22.85% 至 399.38 美元。从市场反应来看,大部分投资者对于这次财报的表现十分满意。

(图源:雪球)

Zoom 作为云视频通讯领域的独角兽,上市至今都是投资者关注的焦点。一季度的业绩和股价增长更是明显,但因疫情加速爆红的远程会议的火热终会降温,未来 Zoom 能否继续维持强劲增长仍是未知数。那么在这份财报背后,有哪些值得具体讨论的点?

营收增速二次吸睛,巨头 " 卡位 " 视频会议赛道

第二季度,营收数据成为本次财报的一大吸睛点。财报显示,第二季度 Zoom 的营收为 6.64 亿美元,同比增长 355%,环比增长 102%。

公司在本季度的爆发增长主要得益于目前仍有许多企业和学校通过 Zoom 进行远程视频会议和授课。而过去 12 个月中贡献了超过 10 万美元收入的客户,较上一季度增加 219 个,成为推动营收增长的重要力量。

Zoom 经历着快速成长,结合第一季度可以发现,远程视频的火爆在第二季度得以延续。第一季度营收为 3.28 亿美元,同比增长 169%,环比增长 74%。相比之下,营收同比环比增速均有所提高。

回顾过去多个季度的营收情况,Zoom 的业绩变化并不算乐观。从上图中发现,18 年 Q3 至 19 年 Q4,营收同比增速在逐季下滑。而对应的环比增速一直处于低位,整体保持着震荡下行的趋势。

这样来看,虽然第二季度仍有着上半年市场需求的推动,连续两个季度爆发增长,但下半年的营收仍存在着回归常态的风险。

而且,微软、亚马逊等巨头紧随其后推出了云视频会议产品,争夺 Zoom 的市场份额,这将进一步加重了公司未来业绩持续放缓的风险。

微软在企业生产力领域拥有着绝对优势,其近期更新了 Microsoft Teams,将自己在企业生产力里积累的诸多技术和功能融入到 Teams 中;而谷歌上个月已经在视频会议产品 Google Meet 中加入了基于深度学习技术的智能降噪功能。这些将只是巨头们在云视频领域布局的冰山一角,竞争之下的 Zoom 面临着更大的营收压力。

客户数量同增 458%,成本支出居高不下

对于任何 SaaS 公司而言,增长是最重要的因素,这与其市场估值直接相关。其中新客户和现有客户作为公司持续成长的驱动因素,在第二季度均有着不错的增长。截至第二季度末,Zoom 拥有数十名以上员工的企业客户数量为 37.2 万名,同比增长 458%;贡献超 10 万美元收入的客户数量为 988 个,同比增长约 112%。

与营收相似的是,用户相关的数据表现得以延续。客户较上一季度的 26.5 万名增加 39.5%。

从本季度的应用下载情况看,相比于其他视频会议产品,Zoom 仍处于行业领先的位置。

据 Sensor Tower 商店情报数据显示,今年 5 月 Zoom 以 9460 万次下载量在全球移动应用中排名第 2,是去年同期的 43 倍。而 Google Meet 则位居第 7 名,其他视频会议应用则并未上榜。之后的 6 月份,Zoom 又再次回归榜首。相对于其他产品,用户对 Zoom 的下载需求更强。

但应该警惕的是,用户数据的增长可能会开始放缓。管理层表示,与历史客户流失率相比,预计本财年的客户流失率将有所增加,原因是第一季度购买按月订阅的客户比例较高。

Zoom 的用户的确十分庞大,其中除了付费用户还包括免费用户,而且它们占据了较大比例。

与此同时,大量的免费用户也带来巨大的成本支出。财报显示,第二季度 Zoom 的营收成本为 1.92 亿美元,同比大增 589%,占营收的比重为 29%。

为了给更多的用户提供服务,Zoom 运营自己的数据中心,同时还和亚马逊和微软云服务达成合作,4 月份还将甲骨文列为服务供应商,这些都在一定程度上抬高运营成本。

此外,第二季度的营销费用达 1.59 亿美元,同比增长 99.8%,占营收的比重为 24%;研发费用为 0.43 亿美元,同比增长 184%。

这是作为 SaaS 公司短期难以避免的一环,公司在推广产品订阅,占领市场时需要大量人员,从而会产生高昂的营销费用。而完善软件的功能和产品,将软件优化以融入到硬件设备等流程中研发支出难以避免。

因此,虽然 Zoom 目前实现了 1.86 亿美元的利润,但成本支出上短期内难以收缩也会制约着 Zoom 快速打开其盈利空间。

" 出圈 " 又 " 出海 ",Zoom 迈入千亿市值还有多远?

Zoom 作为一家正在高速成长的公司,其市销率已达 100.30,这意味着投资者给予 Zoom 极高的预期增长和估值。

接下来几个季度若不能实现上半年的高速增长,更加难以支持目前资本市场对它的预期,抛售 Zoom 的可能是极大的

目前市值接近 920 亿美元,离千亿并不遥远。而云视频通讯业务却面临着硬件要求不高,低天花板的问题。目前只在云视频通讯上是不够的,如何拓展业务以进一步打开盈利空间变得格外重要。

实际上,Zoom 已经 " 出圈 " 云通讯,推出的 App Marketplace(应用商店)在助其向协作市场迈进。其中集合了数百种应用程序能够帮助客户简化流程和丰富 Zoom 的客户解决方案。

Zoom 在整合视频和电话解决方案上也一直未停止脚步。公司此前与卡地纳健康签署了一笔交易,使其获得视频网络会议、电话通讯等在内超 1.7 万用户。现在的客户愈发需要一个统一的会议解决方案,包括声音和视讯,对于 Zoom 来说在远程通信这个更大的市场里面机会更多。

除了软件,Zoom 本季度也在拓展硬件设备市场,通过登陆巨头旗下的智能显示屏和自研的设备来拓展使用场景。本月 Zoom 公布旗下 "Zoom for Home" 平台即将登陆亚马逊 Echo、Google 智能显示设备和 Facebook Portal 产品中。

此外,第二季度 Zoom 正式宣布进军硬件市场,也推出一块触屏设备为远程办公的人提供服务,同时 Zoom 还表示未来会联合合作伙伴推出更多远程办公设备。

发布不同的产品去匹配更多的平台和场景的同时,Zoom 与诸多互联网巨头一样,正在将其业务迈向全球化。

数据显示,Zoom 海外收入同比增长 246%,而在美国本土的增长率为 150%。Zoom 在亚太地区、欧洲、中东和非洲地区的收入分别占其总收入的 19%、18% 和 17%。Zoom 在海外市场的布局已初见成效。

而且,最近海外市场的拓展也是动作频频,可见其积极开辟全球市场的决心。8 月 19 日,Zoom 在新加坡设立数据中心,这也是其在东南亚的第一个设施,而目前在全球的数据中心数量已达到 18 个;Zoom 计划在班加罗尔开设数据中心,并且在大规模招聘相关的技术和运营人员;CEO 还表示,印度将作为 Zoom 的重要战略国家,未来将在那进行持续的投资。

办公领域的火爆,也吸引了巨头加速布局。亚马逊、微软、谷歌等巨头的产品更加丰富,而且使用的场景也更加广泛。

就微软来说,Teams 不只是满足视频会议,更加适合企业内部协作。微软的 Office 365 集成度高,使得团队企业更好协调,保持一致的工作节奏。背后完整的产品生态使得客户流失率较低,无疑对 Zoom 的产品造成了极大的威胁。随着微软产品的快速迭代,在庞大的生态体系下,对 Zoom 的冲击将是巨大的。

在全球化层面上看,盯上全球远程通讯市场的也不仅是 Zoom 一个。巨头们显然在全球市场上具有先天优势,而且一直在不断加码海外市场来制约 Zoom 的发展。

以印度市场为例,亚马逊、Facebook 等巨头今年投资了印度公司,其中 Reliance Jio 的是印度最大的电信运营商。7 月初,Reliance Jio 就正式推出了类似 Zoom 的视频会议平台 JioMeet,通过渗透到办公应用场景来夺取更多的客户。面对劲敌,能否继续其优势仍是未知数。

近期正式退出中国市场,也使得 Zoom 失去国内大量的 C 端用户,在一定程度上影响其业绩增长。

随着 Zoom 不断拓展海外市场,安全和隐私问题也很可能会再次浮现。Zoom 已有前车之鉴,一旦这个问题处理不好,后续面临的政策监管可能会使得 Zoom 在当地完全无法开展业务。

总的来看,当前云视频会议赛道集合了互联网巨头、初创公司等,竞争激烈。Zoom 在第二季度做出的成绩十分亮眼,同时也在积极将业务从云视频会议拓展到协作和远程通信市场,并努力将业务遍布全球。

这个过程中,同样有着竞争、监管等难题。

来源:美股研究社