今年首家IPO受理企业来了。1月20日,深圳市富泰和精密制造股份有限公司(以下简称“富泰和”)申报北交所上市获得受理,公司拟通过此次上市募集资金3.30亿元。

《每日经济新闻》记者注意到,富泰和于2015年11月在新三板挂牌,迄今挂牌已超过9年。此前,公司实际控制人朱江平等人与多位外部股东签署对赌协议,其中约定了境内IPO申报受理日期或完成IPO时间,约定的最早上市日期可以追溯至2019年12月31日前。但富泰和并未按照初定协议完成上市或上市申报,对赌各方也多次修改上市约定日期。

随着公司申报北交所上市获得受理,公司股东与实控人之间的对赌条款等特殊权利安排已自动终止,但附有上市失败对赌恢复之约定。

实控人对赌协议已终止,但仍附有恢复约定

从股权结构来看,富泰和前三名股东分别为朱江平、朱洪、WU JIANG ZHONG(伍江中),三人为兄弟关系,合计直接和间接持股39.73%,控制公司39.65%的表决权,为公司控股股东和实际控制人。

此前,朱江平等人与10余名外部投资人存在对赌协议,相关特殊权利条款约定了公司上市申报受理或完成上市日期。最早约定的完成IPO申报或上市时间,可以追溯至2019年2月31日之前,但公司并未在约定期限内完成IPO申报或上市。随后,上述对赌协议大都进行了修改、补充,主要涉及有关IPO申报或实现上市的回购触发时点延期事项。

其中,根据深圳市创新投资集团有限公司(以下简称“深创投”)及其下属企业与朱江平等人初定的对赌协议,公司需在2019年12月31日前在境内资本市场(不含新三板)公开发行股票并上市,否则深创投及其下属企业有权要求原股东回购所持股权。富泰和未能按照上述对赌时间上市,随后各方先后三次签署补充协议,将有关回购触发时点先后延期至2023年12月31日、2024年12月31日、2025年3月31日。

另有股东对赌协议以完成境内A股IPO申报(含北交所)并被受理作为约定内容。如汤燕与朱江平等人初定的对赌协议,公司争取于2020年12月31日前完成境内A股IPO申报并被受理。但富泰和未能按照约定完成申报,对赌各方也先后三次签署补充协议,将约定的IPO受理最后日期先后延期至2023年12月31日、2024年12月31日、2025年12月31日。

记者注意到,有三名外部股东已选择清仓退出,分别为宁波唐融鹏城股权投资管理合伙企业(有限合伙)(以下简称“唐融投资”)、珠海北汽华金产业股权投资基金(有限合伙)(以下简称“珠海北汽”)、黄小欣,三名股东均与朱江平等人签署过对赌协议。

招股书(申报稿)显示,2023年11月,珠海北汽、黄小欣已将持有的富泰和股份全部转让给第三方,不再持有公司股份,视为朱江平已经履行回购义务。招股书未披露唐融投资退出时间,但显示其与朱江平等人已签署解除协议,终止了对赌约定。

事实上,富泰和早已制定上市计划。公司公告显示,2021年6月,富泰和在深圳证监局进行了上市辅导备案。2023年11月,富泰和宣布拟申请IPO并在创业板上市,募集资金净额4.46亿元拟用于3个募投项目。但公司并未按照计划申请创业板上市,2024年4月,富泰和宣布变更上市申请板块为北交所,拟募集资金变为3.30亿元,募投项目也变为2个。

招股书显示,随着富泰和申报北交所上市获得受理,股东与实际控制人之间的对赌条款等特殊权利安排自动终止,但附有上市失败对赌恢复之约定。富泰和提示称,若触发实际控制人回购条件,公司现有股东持股比例存在可能发生变化的风险。

约六成主营业务收入来自外销

富泰和主要从事汽车发动机零部件、汽车底盘零部件、新能源车电驱零部件、家电卫浴零配件的研发、生产和销售。

2021年—2023年及2024年1—9月(以下简称“报告期”),公司实现营业收入分别为5.44亿元、5.97亿元、7.32亿元和6.48亿元,实现归母净利润分别为3054.94万元、4955.12万元、5387.97万元和6528.34万元。

富泰和称,受益于国内外乘用车市场的整体增长,公司通过海外工厂布局、加强产品技术迭代及响应速度,满足客户的新增需求,推动汽车零部件业务收入的不断增长。

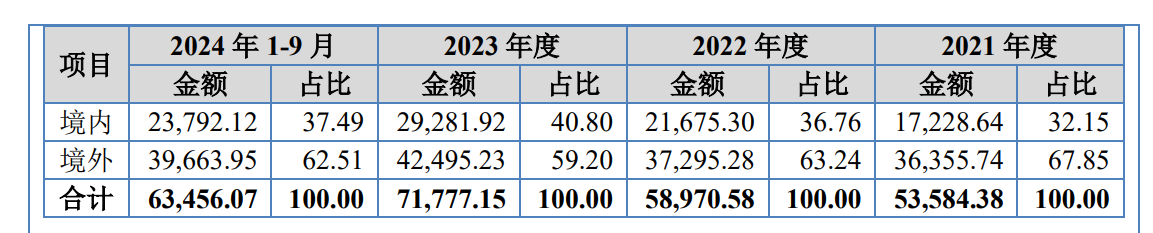

报告期内,公司境外销售收入占当期主营业务收入的比例分别为67.85%、63.24%、59.20%和62.51%,公司境外业务的收入占比较高,相关客户主要集中在欧洲和北美。

图片来源:招股书截图

外销收入占比较高,使得富泰和存在“汇率波动风险”。报告期内,公司汇兑损益分别为929.41万元、-1181.18万元、-515.86万元和428.11万元,占公司利润总额的比例分别为28.13%、-22.44%、-7.28%和5.52%。富泰和表示,未来若汇率波动幅度加大,可能导致公司汇兑损益波动增大,从而对公司经营业绩产生影响。

公司收入主要来自汽车底盘零部件和汽车发动机零部件两大产品。记者注意到,报告期内,两大产品的收入和毛利率走势出现了较大差异。

报告期内,汽车底盘零部件实现收入分别为2.09亿元、2.78亿元、3.63亿元和3.19亿元,呈现持续增长态势,主营业务收入占比由2021年的39.02%提升到2024年1—9月的50.28%;汽车发动机零部件收入分别为2.59亿元、2.58亿元、2.80亿元和2.52亿元,收入变化不大,主营业务收入占比由2021年的48.26%下降至2024年1—9月的39.70%。

图片来源:招股书截图

对于汽车底盘零部件收入的增长,富泰和表示,受益于汽车电动化的趋势加速,相关产品的渗透率不断上升,驱动公司近年布局的电子助力转向和线控制动相关产品收入增长。

毛利率方面,报告期内,公司汽车底盘零部件毛利率分别为18.69%、20.09%、21.36%和24.65%,持续上升,主要系销售占比较高的产品毛利率逐年提高所致;而汽车发动机零部件毛利率分别为41.96%、34.87%、34.60%和33.94%,呈现持续下降,其中2022年下降幅度较大,主要系配气产品销量及价格的下降影响所致。

对于申报北交所上市相关事宜,1月21日,《每日经济新闻》记者致电富泰和,接线人员婉拒了记者的采访要求。