实控人为雅居乐(03383)陈卓贤长子的房二代景业名邦,带着十几亿营收模就开始冲击港股资本市场了。

智通财经APP了解到,景业名邦2013年注册成立至今仅7年,总部位于香港CBD铜锣湾时代广场,业务主要分布在广州、海南、香港等城市,未来开发的土地资源集中在广东、海南、云南及湖南等四省,公司将自身定位为“生态人文地产发展商”,即利用项目用地的自然资源、景观风貌特色及文化建造房屋及社区。由于控股股东陈思铭正是雅居乐公司(03383)副主席陈卓贤长子,因此公司被市场冠以“房二代”之名。根据港交所11月15日披露,景业名邦已通过上市聆讯,距离公开资本市场仅剩一步之遥,星展银行担任其独家保荐人。

然而这家号称“最年轻上市房企”的景业名邦,不仅公司经营的项目开发经验、规模都尚属年轻,资金方面更还是处于未“断奶”的状况。

规模效应未成,经营欠缺稳定性

业绩虽然有一定的增长趋势,但受制项目规模也产生了较大的波动性。智通财经APP了解到,景业名邦虽然有物业开发、酒店运营、商业物业投资、物业管理四大业务,但其中无论是营收占比还是毛利贡献方面,物业开发均占到90%以上,因此下文主要讨论公司物业开发业务。

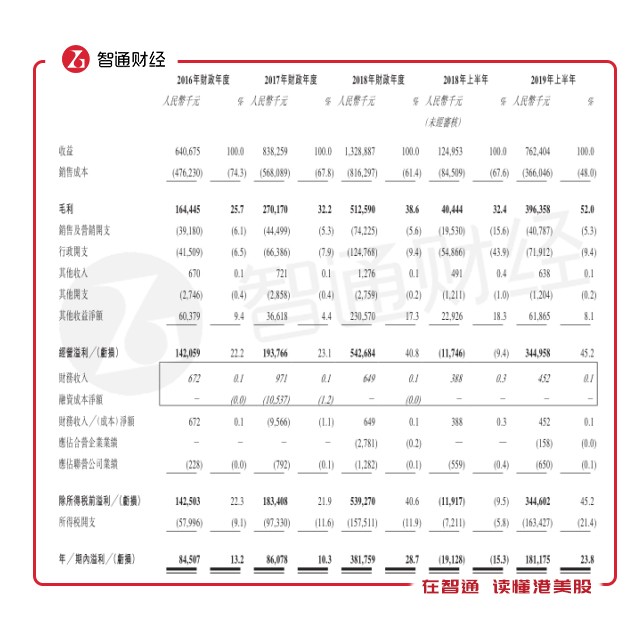

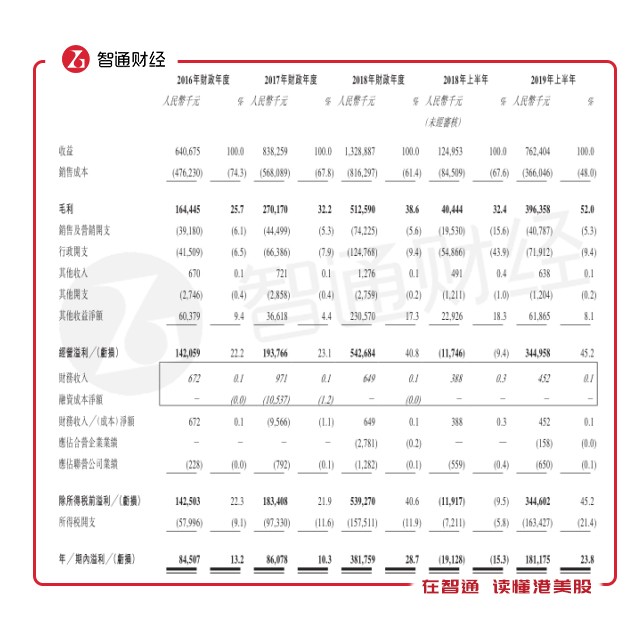

公司于2016-2018全年及2018、2019上半年分别录得营收为6.41亿元人民币(单位下同)、8.38亿元、13.29亿元、1.25亿元、7.62亿元。公司2016-2018年保持着稳定增长,但2018上半年由于开发项目周期原因仅录得1.25亿元,占2018全年营收不到10%,以致于2018年上半年录得1174.6万元经营亏损。而且公司招股说明书中表示,在财务数据记录之初的2016年1月1日,公司景业荔都第一期及景业清水湾3号第一期等早期项目,于2014、2015年度获收购在建,但2015年末仅有少数物业和溢利交付、确认,期间毛利不足以支付开支,因此公司2016年1月1日录得累计3160万元的亏损。目前公司项目规模并不大,因此经营利润自亏损转盈利,并于期间又出现亏损状况,一定程度体现了房企规模还未成型的弊端。

而且公司利润增幅最大的2018年,出售附属公司收益贡献了不少。智通财经APP了解到,2016-2018全年及2018、2019上半年,公司毛利分别为1.64亿元、2.7亿元、5.13亿元、4044万元、3.96亿元,对应毛利率25.7%、32.2%、38.6%、32.4%、52%;最终净利润分别录得8450.7万元、8607.8万元、3.82亿元、-1912.8万元、1.81亿元,对应净利润率分别为13.2%、10.3%、28.7%、-15.3%、23.8%。

公司目前毛利率虽然保持较为稳定的增长,但净利润率数据却出现大幅波动,其原因在于公司其它净收益于报告期出现较大波动。数据显示2016-2018全年及2018、2019上半年,该科目分别贡献6037.9万元、3661.8万元、2.31亿元、2292.6万元、6186.5万元,主要由按公允价值列入损益的金融资产利息、投资物业公允价值及出售附属公司收益等非经营性因素,尤其2018年之后该部分出售附属公司收益比例大幅提升。

目前公司储备项目资源有限,后续发展同样具备不确定性。智通财经APP了解到,景业名邦目前拥有30个物业项目分期,应占建筑面积共计约为300万平方米,其中20万平米的可供出售或出租的已竣工物业、90万平米的在建物业及190万平米的持作未来开发物业。目前的储备项目资源很难支撑起稳定性增长的业绩,公司也在招股书中直言表示,近年来正在急速发展,所处位置优越且成本在商业上可接受的待开发土地供应非常有限。

而且公司明确表示因资金有限,如出现土地成本大幅上涨,将无法与财务资源更丰厚的其他物业开发商展开竞争。

大量无息借款难阻资金压力增长

负债高企的景业名邦,短期偿债压力很大。智通财经APP了解到,景业名邦目前正维持相当高的借款水平为公司营运提供资金,于2016-2018年末以及2019年上半年,公司总借款分别为7.33亿元、11.22亿元、7.58亿元及16.68亿元,对应资产负债比率分别为1066.4%、306.2%、116%、200.7%,总借款的加权平均实际利率也由2018年的5.74%上升至2019上半年的7.45%,2019年上半年的年内即期还款部分已经高达7.77亿元,同比大幅增长76.73%。

同时公司目前经营现金流正维持净流出,仅2016年的经营活动出现2.33亿元的净流入,2017年、2018年及2019上半年,公司连续录得2.71亿元、2.1亿元及3.63亿元的净流出,目前维持现金流的主要是投资、融资项。

而且要知道是,资金压力越来越大的景业名邦,其实已经在享受着大量的无息借款。智通财经APP了解到,2016-2018年末以及2019年6月30日,公司应付最终控制股东及其私人公司的非贸易结余分别约为5.38亿元、6.29亿元、11.15亿元及13.63亿元,这部分是由公司陈思铭提供的无息借款。

截止2019年9月30日,公司银行借款进一步提升至20.55亿元,应付控股股东款项13.98亿元,租赁负债5880万元,债务压力进一步提升。

然而这并不是景业名邦全部的问题。

紧缺的土储资源还有质量问题

部分土地被认定为闲置土地,给公司后续发展埋下隐患。智通财经APP了解到,如果未能在土地使用权出让合约的订明期限内开始土地开发、开发面积少于总土地面积的订明部分,或者有关土地开发的总资金支出少于已递交政府的项目提案内所述的预期总投资金额的订明部分,开发在未获政府批准的情况下中止超一年的情况下,土地可能会被定为闲置土地,如出现上述情况,开发商则须缴付土地闲置费或者放弃土地。

截至目前,景业名邦有总地盘面积为26.3万平米的四个项目地盘,被有关政府机关认定为闲置土地,后续可能会出现罚款或者收回土地的情况,对储备资源本就紧缺的景业名邦来说,影响并不小。

综上来看,规模效应尚未能支撑业绩增长,景业名邦还得面对有着控股股东持续输血却仍在日益高筑的债务压力,再加上闲置土地隐患,公司未来发展之路很难顺利。