“巨无霸”中国海油(600938)今日申购,公司发行价为10.8元/股,单一账户申购上限为78万股,顶格申购需持沪市市值780万元。其港股昨日收报11.16港元,市值为4983亿港元。

通常,网上申购数量上限较高的大盘股,其中签率往往也比较高。如今年初登陆沪市的中国移动网上顶格申购上限为25.3万股,其中签率为0.124%;去年登陆沪市的中国电信网上顶格申购上限高达311.8万股,其中签率为0.956%。中国海油是今年以来网上申购上限最高的新股,因此有望成为较容易的中签的新股之一。

值得注意是的是,中国海油本次发行将启用“绿鞋”机制,即超额配售选择权,这一机制有利于稳定新股上市后的表现。

中国海油拟发行26亿股

募资280亿元

根据发行安排,中国海油于4月12日进行申购,申购简称为“海油申购”,申购代码为“730938”。公司发行价为10.8元/股,单一账户申购上限为78万股,顶格申购需持有沪市市值780万元。

公司本次发行股份数量为26亿股,占发行后公司总股本的比例约为5.5%(超额配售选择权行使前),全部为公开发行新股,不设老股转让。发行人授予保荐机构(联席主承销商)不超过初始发行规模15%的超额配售选择权,若超额配售选择权全额行使,则发行总股数将扩大至29.9亿股,占发行后总股本的比例约为6.28%(超额配售选择权全额行使后)。

本次发行后公司总股本为472.47亿股(超额配售选择权行使前)。若超额配售选择权全额行使,则发行后公司总股本为476.37亿股(超额配售选择权行全额行使后)。

若本次发行成功,超额配售选择权行使前,预计公司募集资金总额为280.88亿元,扣除预计发行费用 1.88亿元后,预计募集资金净额278.92亿元;若超额配售选择权全额行使,预计公司募集资金总额为322.92亿元,扣除发行费用约2.01亿元, 预计募集资金净额为320.91亿元。

公司本次募集资金将主要用于投资圭亚那Payara油田开发项目、流花11-1/4-1油田二次开发项目、圭亚那Liza油田二期开发项目、陆丰油田群区域开发项目、陵水17-2气田开发项目、陆丰12-3油田开发项目、秦皇岛32-6/曹妃甸11-1油田群岸电应用工程项目及旅大6-2油田开发项目,同时补充流动资金。

招股书显示,中国海油主要业务为原油和天然气的勘探、开发、生产及销售,是中国最大的海上原油及天然气生产商,也是全球最大的独立油气勘探及生产集团之一。截至2020年末,公司拥有净证实储量约53.7亿桶油当量,创历史新高;近三年储量寿命持续维持在10年以上。2018-2020年公司储量替代率分别为126%、144%、136%,储量替代率持续保持高位。

自2001年于联交所、纽交所上市以来,中国海油净产量增长了六倍,保持了行业领先的产量增长能力。2018-2020年,公司的油气净产量分别为4.75亿桶油当量、5.06亿桶油当量和5.28亿桶油当量,持续稳步提升,年均复合增长率为5.45%。2021年预计公司油气净产量约5.7亿桶油当量,同比增长约8%。展望未来,公司将继续寻求有效益的产量增长,2022年储量替代率目标为不低于130%,2022-2024年年度净产量目标分别为6至6.1亿桶油当量、6.4至6.5亿桶油当量及6.8亿至6.9亿桶油当量。

目前,公司有超过20个新项目在建。2022年,计划国内外共有13个新项目投产,将对未来产量增长提供有力支撑。

在国内,公司通过自营作业及以产品分成合同的形式与合作伙伴合作,在渤海、南海西部、南海东部和东海等区域进行油气勘探、开发和生产活动,并在陆上进行非常规油气勘探、开发和生产活动。截至2020年末,公司约57.9%的净证实储量及约67.4%的净产量来自国内。

在海外,公司拥有多元化的优质资产,在多个世界级油气项目持有权益。目前公司的资产遍及世界二十多个国家和地区,包括印度尼西亚、澳大利亚、尼日利亚、伊拉克、乌干达、阿根廷、美国、加拿大、英国、巴西、圭亚那、俄罗斯和阿联酋等。截至2020年末,海外油气资产占公司油气总资产约50%,公司约42.1%的净证实储量和约32.6%的净产量来自海外。

在新能源领域,公司顺应全球能源行业低碳化发展大趋势,利用丰富的海上生产作业和管理经验,积极探索海上风电等新能源业务发展,开展前沿技术领域研究。公司首个海上风力发电项目于2020年9月并网发电。

中国海油BVI是公司的控股股东,截至目前,中国海油BVI直接持有公司28,772,727,268股已发行普通股股份,约占公司已发行股份总数的64.44%。

中国海油于2001年2月28日在港交所上市,简称为中国海洋石油。截至4月11日收盘,其股价报11.16港元,市值4983亿港元。

受益国际油价上升

去年业绩大幅增长

资料显示,中国海油是一家专注油气勘探、开发与生产的上游公司,收入的主要来源为原油和天然气销售。相比上下游一体化的石油公司,油气价格波动对于上游公司的业务、收入和利润影响更为敏感。2021年以来,随着世界经济复苏,国际油价大幅反弹,公司业绩显著提升。

财报显示,2021年度,公司实现营业收入2461.12 亿元,较去年同比增长58.4%;归属于母公司股东的净利润703.2亿元,较去年同比增长181.77%;扣除非经常性损益后归属于母公司股东的净利润681.71亿元,较去年同比增长219%。

公司指出,2021年度,公司盈利能力有所提升,主要是由于国际油价上升、公司产量增加所致。

油气销售业务是公司核心的板块,也是公司主要收入来源,2018年度、2019年度、2020年度和2021年1-6月,油气销售业务收入分别为1865.57亿元、1971.73亿元、1396.01亿元、和1006.25亿元,占主营业务收入比重分别为83.89%、86.46%、92%和94.05%。

2021年1-6月,受国际油价回升影响,公司收入亦快速恢复。2021年1-6月,公司实现主营业务收入1102.33亿元,较2020年1-6月上升47.84%,其中油气销售业务收入1006.25亿元,同比上升51.69%。

此外,公司预计2022年第一季度实现营业收入约为690亿元至830亿元,同比增长32%至58%;归属于母公司股东净利润约为240亿元至280亿元,同比增长62%至89%;扣除非经常性损益后归属于母公司股东净利润约为233亿元至273亿元,同比增长61%至89%。

对于未来国际油价走势,有机构表示,随着北约对俄罗斯制裁力度进一步增大,俄罗斯油气出口或受到明显冲击,全球供需的再平衡取决于OPEC和美国页岩油的供应增量,考虑到OPEC和美国的增产能力和增产意愿或低于预期,未来两年的油价有望维持在100美元/桶附近。

国际油价未来两年有望维持高位运行,这将对包括中国海油在内的油气公司业绩形成支撑。有分析指出,作为A股稀缺的纯上游油气投资标的,中国海油将直接受益于全球油价上涨红利。

主板上市新股多表现靓丽

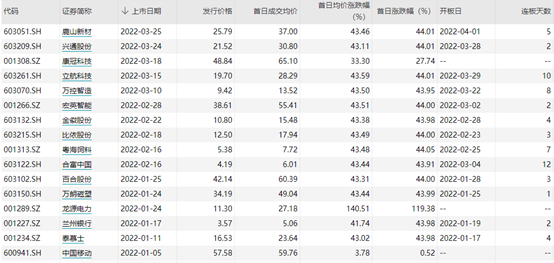

数据显示,今年以来,新股上市首日破发的现象多次出现,但主板上市新股的表现相对较为靓丽。

Wind数据显示,今年登陆主板的16只新股,首日全部以上涨报收,其中龙源电力的以119.38%的涨幅居首,中国移动首日仅上涨0.52%。从连板天数来看,合富中国录得12连板,立航科技10连板,万控智造8连板,粤海饲料7连板,鹿山新材为5连板。