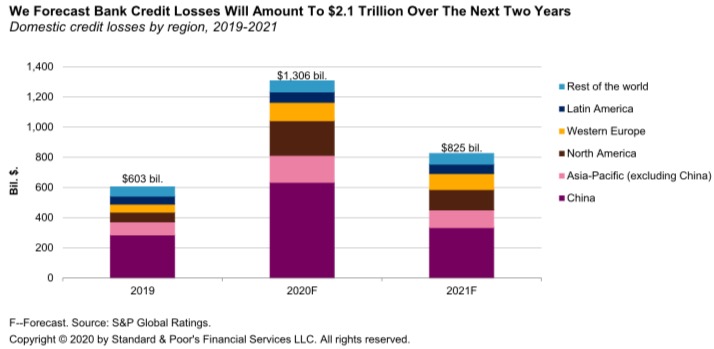

国际评级机构标普全球在最近的一份报告中预测,到明年年底新冠病毒疫情将使全球银行业贷款损失总计达到2.1万亿美元。

标普全球预计,2020年全球银行业的贷款损失将达到1.3万亿美元,是2019年水平的两倍多,且约60%的损失将发生在亚太地区,不过北美和西欧的贷款损失相对增幅最高,平均较2019年增加一倍以上。

同时,2020年全球银行信贷成本率也预计将上升160个基点左右,是2019年78个基点水准的两倍多,远超次贷危机的水平。在2008-2009年全球金融危机之后,这一比率约为100至20个基点。这表明银行将需要拿出更多的损失准备金。

报告称:“排名前200名的银行约占全球银行贷款的三分之二。2020年这些银行的信贷损失将占其拨备前收益的约75%,2021年将降低到40%左右。如果新冠疫情大流行比标普预测的更糟或持续时间更长,那么信贷损失增加和收益降低将不可避免地打击世界各地的银行。”

报告强调,与大流行相关的经济损失是非线性的。如果遏制疫情的时间是预期的两倍,那么经济损失将是经济衰退时间的两倍以上,恢复时间更长或更弱。此外,即使疫情的传播立即结束,其影响也会持续;特别是如果社交距离成为一种新的常态,或者当疫苗到来时企业和消费者的支出也不出现反弹。

中国股份制商业银行在盈利压力下仍能维持信贷增长

标普信评在6月15日发布研究报告中表示,中国股份制银行将在2020年面临资本压力,但由于股份制银行强劲的业务地位以及政府的支持,预计股份制银行在2020年将维持稳定的信用质量。

根据标普信评的压力情景分析,在盈利急剧下降且贷款规模快速增长的情景下,中国大多数股份制银行仍具有充足的韧性来维持其资本满足监管最低要求。在2020年风险加权资产增速为10%、盈利为零的极端情景下,大多数股份制银行(占股份制银行总资产规模的85%)仍能够满足最低监管资本要求。在此极端情景下监管一级资本充足率可能低于8.5%最低要求的银行,也只会发生轻微的资本缺口,可以通过发行永续债、增资扩股或者减缓业务增速来避免资本缺口。

新冠疫情将对商业银行整体的资产质量造成冲击,但具体的影响程度仍存在不确定性。截至2020年一季度末,股份制银行平均不良贷款率为1.60%,与2019年末持平。标普信评认为,股份制银行稳定的资产质量表现主要是因为五级分类的滞后性,银行对部分借款人采取了展期等措施,以及一季度贷款规模的快速增长。

标普信评进一指出,尽管大部分中国股份制银行对于批发融资的依赖度较高,但市场对它们具有较强的信心,这些银行的融资与流动性状况将维持稳定。在疫情下的货币政策环境下,2020年上半年银行间市场融资成本明显下降,预计全年系统流动性也将保持充裕。充裕的市场流动性对于批发资金使用较多的股份制银行是有利的。

美国放松沃尔克规则应对危机

美联储公布的银行压力测试结果显示,新冠疫情对大型银行产生不同程度的冲击,少数银行可能面临资本不足的潜在风险。为了应对危机,美国监管机构还修改了沃尔克规则。

6月25日,美联储以4-1投票通过对沃尔克规则的修改,反对者为美联储理事布雷纳德。美联储在声明中宣布沃尔克规则的修订完成,将于10月1日生效。沃尔克规则的修改将允许银行增加对创业投资基金等的投资。同时,美国监管部门还取消了银行在与下属机构交易互换等衍生品时必须持有保证金的要求。美国监管机构进一步放宽金融危机后的限制措施,将为华尔街银行创造更多盈利空间。但批评者认为,美国监管机构放松沃尔克规则,将为华尔街的风险行为提供便利。

当日,美联储还要求大型银行三季度暂停股票回购并限制派发股息,以确保这些银行资本充足。