图片来源@Unsplash

8月6日消息,法国传媒集团维旺迪宣布,就出售旗下环球音乐集团10%股权一事,已与腾讯公司展开初步商谈。

紧接着,8月14日腾讯音娱公布第二季度财报后,彭迦信对此事也表示,“腾讯目前仍然在讨论,还处于早期阶段,未作出最后决定。TME方面也会积极讨论,我们对于战略合作态度开放,例如我们和索尼以及华纳的合作。我们会持续评估和探索合作机会。”

根据此前外媒的报道,腾讯给出的环球音乐集团10%的报价为30亿欧元,反推出环球音乐集团(UMG)的估值高达300亿欧元(合336亿美元)。而这笔300亿欧元的估值相当于环球音乐2018年的EBITA(息税摊销前利润)9.02亿欧元的33倍。

按照腾讯对环球音乐的算法,我们也能推算出三大唱片中另外两家的估值。而在超高的估值背后,环球音乐、索尼音乐、华纳音乐三大唱片似乎也迎来了最佳变现期。

三大唱片公司价值几何

?

腾讯的出价已经成为预测市场的一个晴雨表,显示除了一家大型音乐公司的战略价值。 为了将这个9.02亿欧元转换为年度EBITDA(息税折旧摊销前利润)数字,我们需要加上环球音乐的折旧4600万欧元,再加上其重组的2900万欧元和“特殊物品”1100万欧元。

最后,我们得出环球音乐集团2018财年的EBITDA中达到9.88 亿欧元(合11.7亿美元), 约为环球音乐现在300亿欧元估值的三十分之一。

为了更精确地推算出三大唱片的估值,我们将引入EBITDA指标作为参考。EBITDA全称为Earnings Before Intrest,Tax,Depreciation and Amortization,即息税折旧摊销前利润,是扣除利息、所得税、折旧、摊销前的利润。该指标越高,说明企业销售收入的盈利能力越强,以及回收折旧和摊销的能力越强。

20世纪80年代,伴随着杠杆收购的浪潮,EBITDA第一次被资本市场上的投资者们广泛使用,但当时投资者更多的将它视为评价一个公司偿债能力的指标。

随着时间的推移,EBITDA开始被实业界广泛接受,因为它非常适合用来评价一些前期资本支出巨大,而且需要在一个很长的期间内对前期投入进行摊销的行业,比如核电行业、酒店业、物业出租业等。

如今,越来越多的上市公司、分析师和市场评论家们推荐投资者使用EBITDA进行分析,对本文情况是适用的。 索尼音乐在上一个财年的营业收入为2325亿日元(按照截止至2019年3月的12个月份计算),索尼音乐的年度折旧和摊销费用为212.6亿日元和重组成本31.9亿日元,共计244.5亿日元。加上年度营业收入数据,索尼音乐部门的2018财年EBITDA为2565.5亿日元,按现行年利率计算为23.2亿美元。

为了获得索尼音乐部门上一财年的真实EBITDA数字,我们还需要减去去年与日本公司收购EMI Music Publishing相关的1169亿日元的一次性收益。这一1169亿日元的收益是在索尼上一财年第三季度计入的,按现行季度汇率转换为10.4亿美元。

这样,在2019年3月底的12个月内,索尼音乐部门的真实EBITDA达到12.8亿美元。

于是,按照腾讯给出的环球30倍的EBITDA,我们可以反推出索尼音乐约有384亿美元的估值。 值得注意的是,这一数字高于环球音乐336亿美元的估值。

原因就在于,索尼音乐目前包括三个部分:录制音乐、词曲版权代理和视觉媒体与平台(VM&P),后者主要由互动娱乐组成,包括手机游戏以及一些不单纯是音乐上的收入。2018财年,该部门贡献了24亿美元的收入,是该公司词曲版权代理营业收入的9.6倍,达到了9.62亿美元。

而华纳音乐在上一财年截至18年9月底,其公布了经过调整后的OIBDA(折旧和摊销前的营业收入)数据为5.54亿美元。该指标与我们应用于环球音乐和索尼音乐的EBITDA一致。根据腾讯对UMG出价的倍数计算,华纳音乐集团的估值为166.2亿美元。

综上所述,环球售价为336亿美元,索尼音乐部门为384亿美元,华纳音乐集团为166亿美元,今天三大音乐公司的总价值为886亿美元,将近900亿美元。

值得一提的是,AccessIndustries董事长兼创始人Len Blavatnik在2011年曾以33亿美元的价格收购了华纳音乐集团。仅仅八年之后,按照我们计算的估值,该投资翻了5倍以上。 时过境迁,对于投资标的和投资者来说,现在会是最好的时机吗?

近900亿美元估值的另一面

众所周知,近年来全球录制音乐产业的产值是在逐步恢复增长的。

据IFPI《2019全球音乐报告》显示,2018年,全球录制音乐市场增长了9.7%。这是自 1997年IFPI开始市场数据统计以来连续第四年增长且涨幅最高的一年。

据IFPI分析,这种增长的主要动力来自付费流媒体,营收增长了32.9%,占总收入的37.0%,全球付费订阅人数达到2.55亿。

另外,2018年,数字收入整体增长了21.1%,达112亿美元,有史以来首次超过100亿美元大关,目前约占市场总收入的四分之一(24.7%),目前占录制音乐总收入的58.9%。而流媒体涨势强劲( 增长34 . 0 % 至89亿美元 ),而下载则下 降 21. 2 %,在整体市场仅占7.7%。由此可知,全球录制音乐增长的核心驱动力,基本都落在了流媒体上。

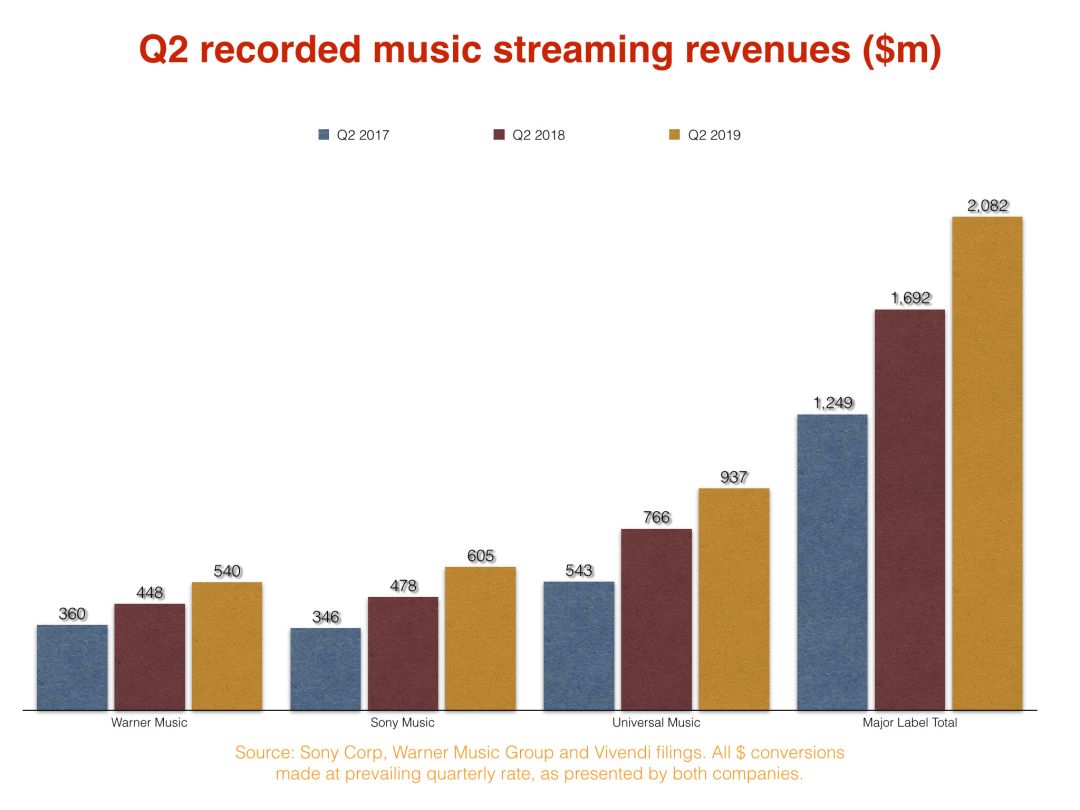

根据环球、索尼和华纳三大唱片公司2019年第二季度的财报估算,三大唱片公司的流媒体收入继续增长。三大唱片公司在4月、5月、6月在流媒体方面总共获得了20.8亿美元的收益,相当于每天2313万美元,每小时近100万美元。

但在“每小时进账百万美元”的背后,留给三大的好时光似乎并不多了。根据数据机构stastista的预测,可以看出,2018年-2023年,全球流媒体音乐收入增长速率逐步下滑,而音乐下载服务的负增长仍将持续。

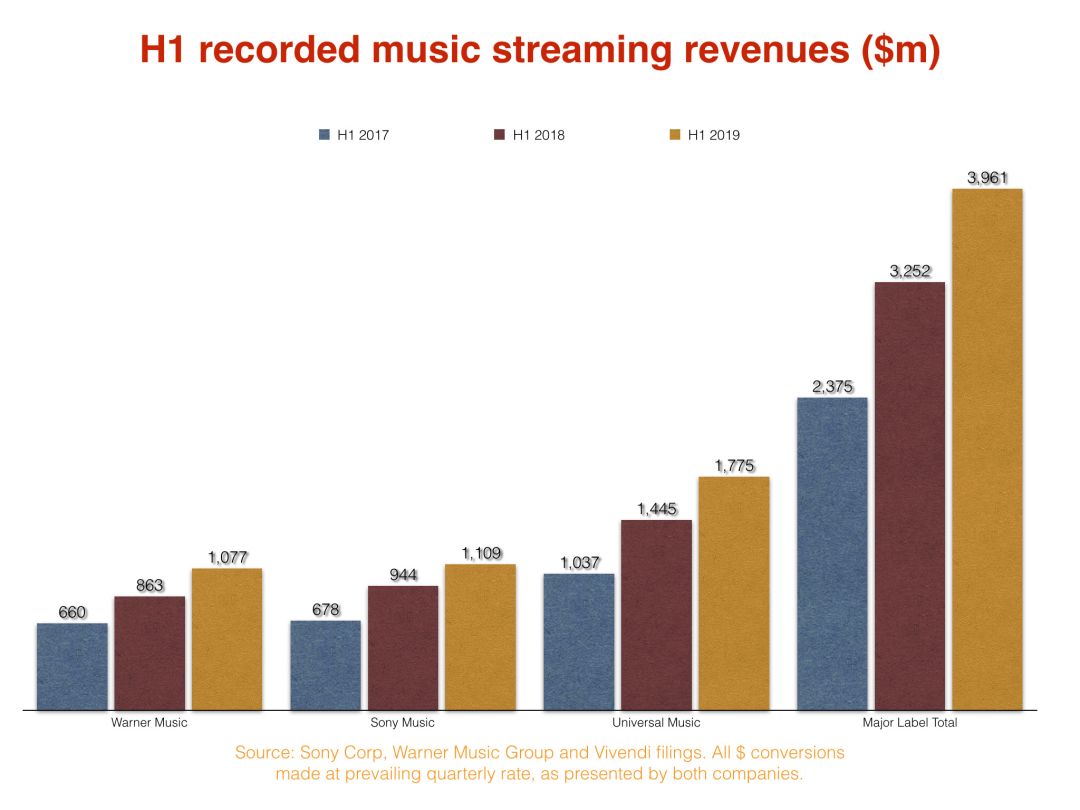

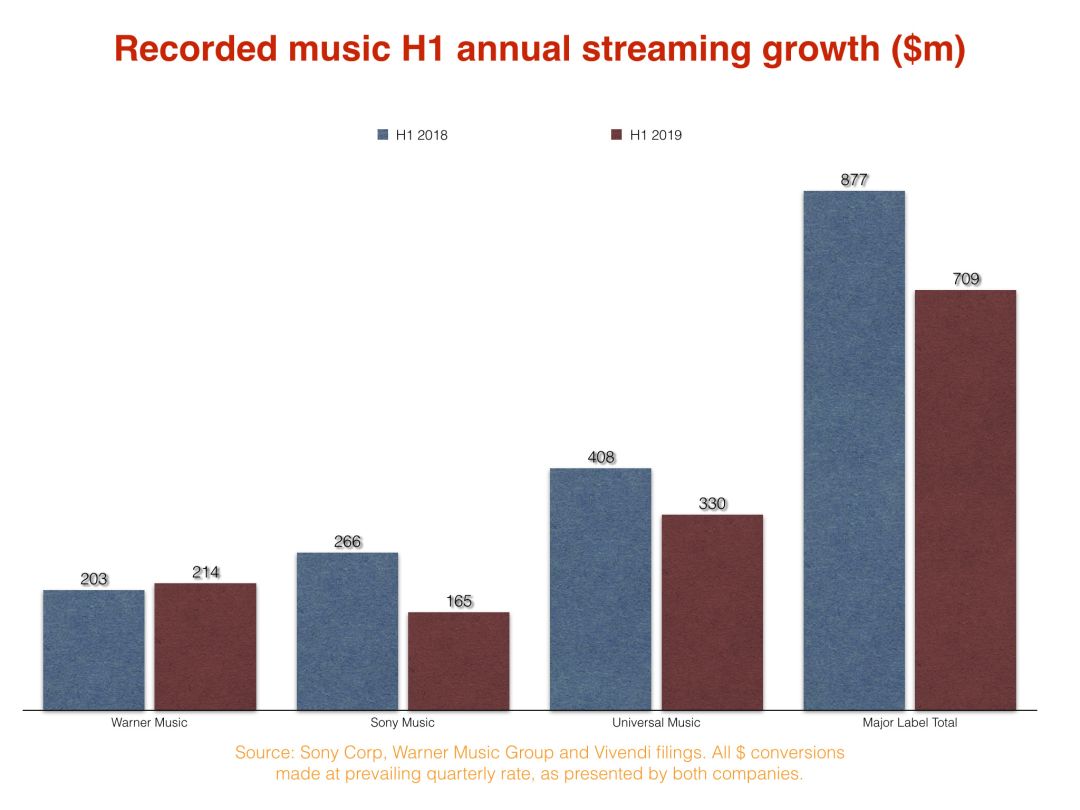

根据外媒MBW的统计,环球、索尼和华纳在截至2019年上半年的六个月内,流媒体产值为39.6亿美元。相较于2018年同期,2019年上半年增长了7.09亿美元。然而,2018年上半年对比2017年上半年增长了8.77亿美元。这意味着,全球主流唱片公司流媒体收入增长在今年上半年同比放缓19.1%。

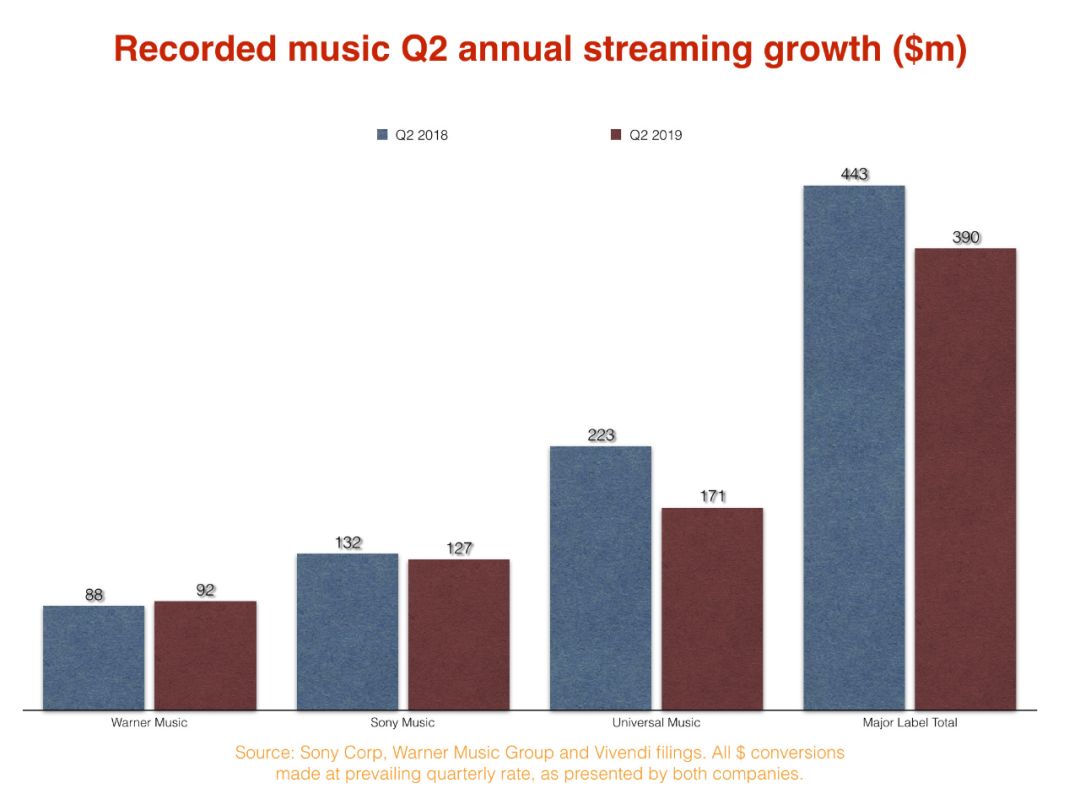

具体到三大唱片,相关数据趋势也并不乐观。 2019年第二季度对比2018年第二季度,三大唱片公司流媒体音乐总产值上升了3.9亿美元,增长了23%。然而,2018年第二季度对比2017年第二季度,这一数字为4.43亿美元,增长了35.5%——三大唱片公司总的流媒体收益增速放缓。

除了流媒体业务,实体销售也不容乐观。 根据音乐先声整理,2019年第一季度和第二季度,索尼2019年上半年的实体销售额对比2018年同期下降了21.5%,华纳音乐集团下降了16.2%,而环球音乐集团上升了10.7%。

当然,尽管环球音乐的实体稍有增长,但其下滑趋势不可避免。而从长远来看,当流媒体的业务增长无法填补实体和下载下滑的缺口时,三大唱片乃至全球录制音乐都进入瓶颈期。

从流媒体平台的角度来看,无论是国内还是国外,流媒体音乐服务的活跃用户数量都依然进入缓慢增长期,最大的期望都集中在付费用户的挖掘上。 但要让用户为听音乐掏钱,目前还是有一定难度。以Spotify为例,目前它的ARPU值(每用户平均收入)为每月4.71欧元,虽然与去年同期大致持平,但其实Spotify的月度ARPU值近年来一直在下降。从2015年底的6.84欧元,到2016年底的6.20欧元和2017年底的5.32欧元,去年第四季度已经下降至4.89欧元。

而音乐付费业务的困境,也必然影响流媒体平台唱片公司、版权方的付费能力。8月15日,Spotify、Amazon、Pandora和Google/Alphabet联合提交了一份92页的正式抗议文件,反对提高流媒体版税。

这其实也是流媒体平台在版权支出重压下做出的反抗。

这四家流媒体平台都是的成员,在文件提交后不久,数字媒体协会(Digital Media Association,DiMA)的首席执行官Garrett Levin也表示,为了保持流媒体平台的增长速度,版税应该保持在一个合理低水平且负担得起的费用。

结语

流媒体为音乐行业带来了新的生机,收入份额逐步增长,音乐付费是大势所趋。但现实的困难却依然让前景变得不那么乐观。而此时腾讯的入局,或许是近年来三大唱片巨头估值的最高点。

有媒体称:“在环球音乐的加持下,腾讯音乐在国内的地位无人能撼动。”而如果腾讯和环球音乐的交易在未来几个月内达成,那么全球音乐行业亦有可能在未来的某个时刻再次发生一些有趣的变动。 而作为腾讯在音乐全球化上的重要举措,这也将给了国内的竞争对手带来一定压力。

另外,当流媒体平台的话语权逐步提高后,或许有可能颠覆由唱片公司和词曲版权代理主导的音乐产业,探索建立一个新的产业协作模式。