华盛资讯10月25日消息,三叶草生物-B(02197)今日起至周四(10月28日)招股,拟发行1.5亿股股份,入场费6818.02港元,预期11月5日上市。

招股详情:

香港发售占10%,国际发售占90%,另有最多15%超额配售权

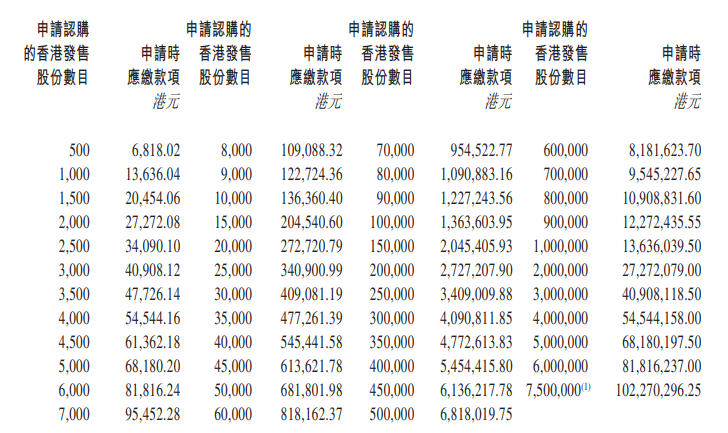

每股发行价12.80-13.50港元。每手500股,入场费6818.02港元

公开发售日期:2021年10月25日-10月28日

股份上市日期:2021年11月5日

IPO保荐人:高盛及中金

公司简介:

三叶草生物-B是一家临床阶段生物技术公司,主业为开发新型疫苗及生物治疗候选产品,有望成为全球首批商业化COVID-19重组蛋白疫苗的公司之一。

三叶草生物基于Trimer-Tag技术平台,建立了14条管线,包括6种Trimer-Tag亚单位疫苗、两种Trimer-Tag肿瘤候选药物和3种Fc融合候选产品。

其中备受关注的核心产品SCB-2019(一款重组蛋白COVID-19候选疫苗),公司计划在2021Q4向EMA、国家药监局及WHO递交附条件监管批准申请,预计SCB-2019将在2021Q4至2022年中旬期间获得附条件批准。

财务信息:

三叶草生物2019年、2020年其他收入及收益分别为1690.8万元、2434万元;年内亏损分别为4848万元、9.12亿元。

2021年前4个月三叶草生物营收为549万元,净亏损为9亿元,上年同期的净亏损为1.48亿元,亏损同比增大了6倍。三叶草生物自2020年起,亏损之所以扩大,一方面是研发投入增加,另一方面是可转换可赎回优先股公允价值变动增加。

基石投资者:

假设发售价为13.15港元(即发售价范围中位数),基石投资者将认购的发售股份总数将为8193.25万股发售股份,相当于根据全球发售可供认购的发售股份约54.6%。

基石投资者包括Orbimed Funds、HHLR、淡马锡 、Rock Springs Capital、Oceanpine Capital、Athos Capital、Springhill Fund、Superstring、及Toroa。

集资所得款项净额中,约65%用于集团核心产品及相关产品的研发、生产及商业化;约22.5%将用于集团管线中其他产品的研发、生产及商业化;及约12.5%将用作营运资金及其他一般公司用途。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。