12月底,康恩贝宣布转让珍视明42%股权完成,成交额16.8亿元。

这已经不是康恩贝近期第一次“卖子”。

而这也或许标志着,康恩贝离董事长胡季强曾经的“1000亿销售额”豪言,渐行渐远。

01

股权转让背后的大收缩

今年来,除了珍视明、迪耳药业外,康恩贝还先后挂牌转让兰溪市兰信小额贷款有限公司(下称“兰信小贷”)30%股权及贵州拜特100%的股权。

从资产质量上,兰信小贷2020年受不良贷款核销和计提减值准备影响,出现较大亏损;迪耳药业近年来研发投入不足,主要产品续断壮骨胶囊未进医保,竞争力下降;而贵州拜特主要产品丹参川芎嗪注射液已于2021年2月23日注销相关批文。

对此,康恩贝表示,处置低效资产、回笼资金,有利于企业聚焦主业、集中资源发展中药大健康产业。

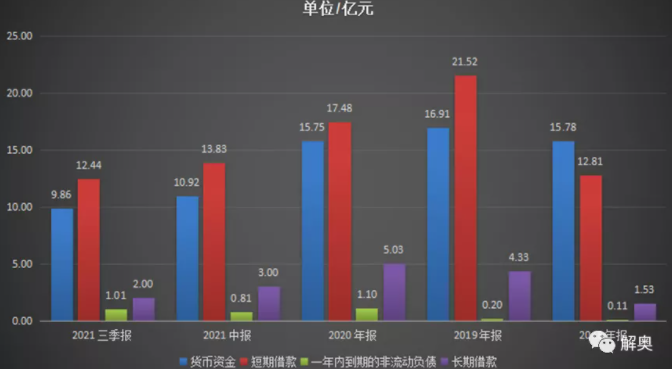

自失去丹参川芎嗪注射液药后,康恩贝的现金流开始收缩。具体来看,现金流方面,2019年后康恩贝筹资带来的现金支出大幅增加远超筹资本身带来的现金流入;2019年起康恩贝账面资金已不足以偿还其一年期的有息债务;至2021年6月30日,康恩贝日常经营带来的现金净流入已不及投资、筹资两大活动带来的现金净流出。

事实上,康恩贝也急需再造一款现金奶牛。

从产品来看,目前康恩贝拥有重点产品“康恩贝”肠炎宁系列、“金奥康”奥美拉唑系列等消化系统产品,“金笛”复方鱼腥草合剂、“金艾康”汉防己甲素片、“金康速力”乙酰半胱氨酸泡腾片等呼吸系统产品,“前列康”普乐安片/胶囊、“必坦”盐酸坦索罗辛缓释胶囊等泌尿系统产品、“至心砃”麝香通心滴丸、“天保宁”银杏叶制剂等心脑血管类产品,“珍视明”滴眼液及眼罩、眼贴、洗眼液等眼健康产品。

相比其他在售产品,珍视明系列产品不仅消费属性更高,且滴眼液、眼罩、眼贴及洗眼液等眼部健康产品属于易耗品,相比之下更易独立发展。因此,康恩贝转让江西珍视明药业有限公司42%的股权,为其引入战略投资者或是必然选择。

02

胡季强千亿“梦碎”

2017年9月,胡季强在一次公开致辞中,表达了“十年后销售额1000亿元,引领国药”的言论。随后,康恩贝发布澄清公告,表示千亿目标是胡季强对康恩贝未来发展中长期的设想和愿景,30%以上增速是胡季强根据康恩贝现阶段的经营规模水平和千亿目标的设想,不构成康恩贝的预测和承诺。

胡季强自1982年毕业起便进入康恩贝的前身—兰溪云山制药厂工作。作为厂里第一个科班出身的大学生,胡季强进厂之初便被委以研制新品的重任,回顾康恩贝的成长史也是胡季强个人的成长史。

早期的康恩贝在研发方面颇具实力,1985年康恩贝研制出世界上首个以蜜蜂采集的油菜花粉治疗前列腺增生的前列康;1990年,康恩贝生产的银杏叶提取物问世;1992年,康恩贝研发出了国内首个符合国际标准的现代植物药-天保宁牌银杏叶片。

在康恩贝上市之后,康恩贝的发展模式由此前的侧重内生增长转变为“内生增长+外延并购”的双轮驱动,但康恩贝似乎将更多的精力向外延并购倾斜。资料显示,据不完全统计康恩贝上市至今,做了10多次的并购,这其中便包括曾经的拳头产品丹参川芎嗪注射液。

2018年康恩贝大品牌大品种系列产品合计实现销售收入50.76亿元,其中,“金笛”牌复方鱼腥草合剂实现销售收入3.57亿元,“康恩贝”牌肠炎宁系列实现销售收入6.68亿元,“前列康”品牌系列产品实现销售收入4.25亿元,珍视明系列产品实现销售收入4.09亿元,丹参川芎嗪注射液则实现销售收入17.6亿元。

丹参川芎嗪注射液是康恩贝在2014年至2015年先后两次耗资近20亿元收购贵州拜特制药有限公司(下称“贵州拜特”)而来。

2019年,王牌产品丹参川芎嗪注射液的“黑天鹅”事件,对康恩贝产生了不可估量的影响。

2019年,康恩贝的核心产品丹参川芎嗪注射液被列入到国家重点监控合理用药药品目录,最终被退出医保支付目录。此后,康恩贝迎来了自己上市以来的首次亏损,业绩大受打击。2019年贵州拜特的资产减值及投资收益损失是造成康恩贝2019年亏损的重要原因。

03

重并购的后遗症

上市后,胡季强对资本市场一直抱有肯定的态度,并购虽然能够快速为康恩贝带来产品、技术甚至专利,但也带来了巨额的商誉及不可控的减值风险。数据显示,2012年至2021年三季度,康恩贝商誉占资产总值的比重一度接近15%。

并购来的贵州拜特和丹参川芎嗪注射液药一度帮助康恩贝的营收走上巅峰。但另一方面,康恩贝的并购之路最终风险重重,在巅峰之后最终留下了一地鸡毛。

贵州拜特和丹参川芎嗪注射液不是康恩贝近年的第一次滑铁卢。

迪耳药业是康恩贝于2015年通过子公司浙江金华康恩贝生物制药有限公司出资人民币2,750万元取得其25%的股权。但近几年,迪耳药业的主要产品续断壮骨胶囊未被纳入医保,且没有具备竞争力的新产品上市,2020年实现净利润仅为820.58万元。自今年11月首次挂牌出让股权后截至目前,尚未征集到意向受让方。

为了追资本市场的“热度”,康恩贝在并购与投资方面还做出过一些争议性决策。工业大麻在2019年堪称资本市场的“宠儿”,康恩贝也随之开始在该领域布局。2019年1月27日,康恩贝公告全资子公司云南云杏生物科技有限公司收到了允许建厂筹备的批复。康恩贝的股价在工业大麻的加持下也创下了近年来的最高。

但长期来看,外延并购易让企业对并购产生依赖,进而导致内生增长动力不足,资本成长性较差;而内生增长动力的不足,反过来可能又会促进对外延并购的依赖。

数据显示,2020年,康恩贝的研发费用为1.85亿元,占营业收入比重3.13%,事实上,近5年来,康恩贝的研发费用占营业收入比重鲜少超过3%。

据同花顺数据显示,截至11月26日,在共计73只中药概念股中康恩贝的研发投入占营业收入比重排名中后。

如今康恩贝急待解决的燃眉问题,是并购失败留下的业绩真空,未来该如何填补。新的发展之路,在何方?

内容来源: 解奥

作者:冯圆圆