海通国际证券集团有限公司Meihan Yu,Baiqiao Xu,Haofei Chen近期对国轩高科进行研究并发布了研究报告《动力电池突破中高端市场,Q4总出货有望高增》,本报告对国轩高科给出增持评级,认为其目标价位为29.98元,当前股价为22.7元,预期上涨幅度为32.07%。

国轩高科(002074)

投资要点:

Q3扣非归母净利承压。前3Q营收251.75亿,yoy+15.6%,归母净利4.12亿,yoy+41.11%,扣非归母净利0.57亿,yoy+12.62%。Q3营收83.81亿,yoy+28.16%,归母净利1.41亿,yoy+69.82%。扣非归母净利0.08亿,yoy-47.31%,qoq-78.91%,承压,我们认为,24Q3主要受汇兑损失影响,财务费用3.89亿,23Q3和24Q2财务费用仅2.02和1.46亿。毛利率18.33%,yoy-2.48pct,qoq+0.56pct。

Q4出货量环比或增长明显。我们预计Q3出货量约16GWh,其中储能占比35%。据乘联会,10月全国新能源乘用车厂商批发销量140万辆,同比增长58%,环比增长14%,高增态势明显,主要系国家报废更新及各地方以旧换新置换政策在10月全面发力。我们认为,Q4国内动力市场或受益于“以旧换新”政策的持续催化,叠加Q4为储能旺季,公司Q4出货量或环比增长明显。

三代电芯进入中高端市场,未来或是公司动力电池重要增长点。第三代电芯在充放电倍率、安全性、能量密度、循环寿命等多个关键指标有提升,已取得多家客户的多款车型定点,并实现量产装车,助力公司在B级及以上车型的供货占比将显著增加。

海外市场拓展顺利,海外本土化建设加速。公司积极拓展国际储能市场,海外业务表现强劲,储能产品已出口欧非、美洲、亚太等地区。近期彭博社再次将国轩高科评为全球Tier1一级储能厂商。在北美、澳洲、沙特等海外展会上,公司多次现场签约储能订单。公司持续加速海外本地化生产布局,在德国、印尼、泰国和美国硅谷的四个Pack工厂已投产,其他海外基地建设正在稳步推进,其中越南电芯工厂计划于今年投产。

盈利预测及投资评级。我们预计公司24-26年归母净利润分别为9.80/15.45/19.62亿元,对应EPS分别为0.55/0.86/1.09元。可比公司2024年PE为48倍,我们给予2024年55倍PE估值,对应目标价29.98元。首次覆盖,给予“优于大市”投资评级。

风险提示:储能市场增速不及预期、动力电池增速不及预期、价格战过于剧烈。

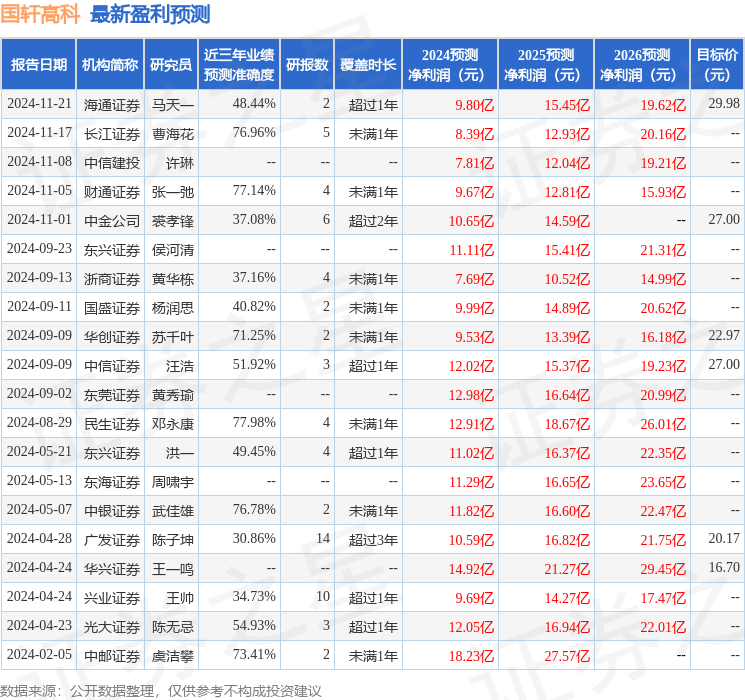

证券之星数据中心根据近三年发布的研报数据计算,民生证券邓永康研究员团队对该股研究较为深入,近三年预测准确度均值为77.98%,其预测2024年度归属净利润为盈利12.91亿,根据现价换算的预测PE为31.53。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级8家,增持评级5家;过去90天内机构目标均价为24.69。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。